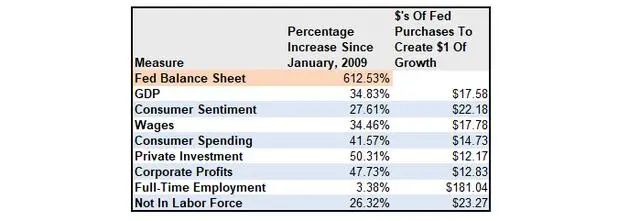

自2009年以来,美联储已将其资产负债表扩大了612%。在此期间,美国经济GDP的累计总增长(至2020年第二季度)仅为34.83%。简单换算表明,美国经济每1美元的增长则需要17.58美元的债务,下表显示了美联储资产负债表的扩张及其在经济增长各个方面的有效 “投资回报率”。

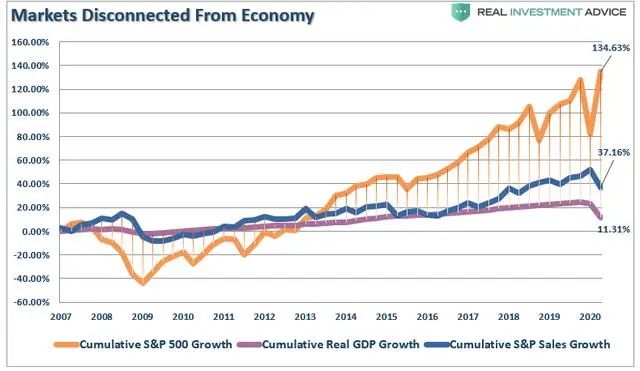

美国股票市场似乎是美联储投放洪水猛兽般的流动后成功的唯一原因,正如下图数据所示,到2020年6月,美国股市已从2007年的峰值回升了近135%,达GDP增长的12倍以上,公司收入增长的3.6倍以上。

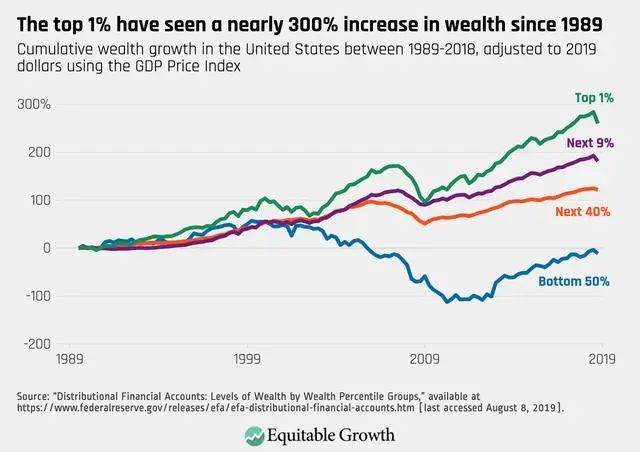

不幸的是,华尔街纸醉金迷的背后,这种财富效应的影响对有利于美国整体经济的比例却相对较小。目前,在美国收入最高的10%的人拥有近87%的股票市场。

分析显示,美联储近日将宣布一项重大政策变化,允许通胀率超过2%,同时制定收益率曲线控制计划以保持低利率,这也意味着美联储已经在市场利率化政策上正式认输投降了,无计可施,同时,这也意味着,“美国通胀率很快将达到4%”,受人尊敬的分析师拉塞尔·纳皮尔在8月7日发表的报告中作出上述预测。

一周前,美国西弗吉尼亚众议员亚历克斯穆尼向众议院提交了一项新法案指出,自从我们的美元几十年前离开黄金标准以来,我们的大多数经济和金融问题是美联储通过印钞—债务扩张—通货膨胀来摧毁我们的资金,对此,美联储应该承担责任。

这就会引发了另一个令人恐惧的前景,美国投放数万亿流动性后,其数万亿美元基础货币的溢出效应对全球货币市场产生的影响将是显而易见的,特别在那些经济结构单一,外储短缺和正在经历高通胀威胁的新兴市场。

这和现在的美国经济保护政策和新冠状病毒导致全球经济增长重挫等多因素重叠下变得更加明确,事实上,这也是几百年来一些国家出现货币危机的固定戏码,这对于正在痛苦应对美元指数间断性上升的市场来说,美联储货币政策极度放松的前景,也并没有给他们带来多少多头信心。

因为美元指数升高后会影响新兴市场国家偿还美元债务的成本和大宗商品变得更加昂贵,而历史上每次不同的美元周期总会引发经济和金融市场危机,不过,现在的市场数据情况看起来似乎更加糟糕和隐蔽。

要知道,这些数万亿美元“放出去的水”不但需要加以回流,反而需要“水涨船高”,说到底,这更像是美国精心炮制了收割全球市场和利用新冠状病毒的持续蔓延转嫁部分债务风险的过程,现在这个信号越来越接近危险值。

美国金融网站ZeroHedge在上周分析称,虽然,美联储向市场上投放了数万亿美元的流动性和不限额的宽松政策,最近几周以来,已经使得流动性紧张性明显转缓,但Libor还是在持续增长,暗示着美国银行系统还将遭受流动性紧缩的困扰,这在上周,评级机构惠誉将美国违约风险增加的背景下变得更加明确。

而彭博社根据标普最新指数显示,阿根廷、巴基斯坦、埃及、卡塔尔、厄瓜多尔、乌克兰、意大利、黎巴嫩、巴林、尼日利亚、土耳其、委内瑞拉这些经济体陷入美元荒将受到发达国家新货币政策的影响最大,经济或即将岌岌可危,面临债务增加和经常帐赤字扩大的困境。

事实上,早在数周前,桥水创始人达利欧更是对CNBC表示,我们将会不断看到美国自1930年代大萧条以来从未见过的崩溃经济数据,至少会有约23万亿美元嗅觉灵敏的国际资金将从美国市场撤离,转向收益更高的资本市场。

我们注意到,相对于美债收益率创下历史新低,10年期美债剔除通胀后出现负收益的情况下,中国国债收益率却反而在持续走强,目前,中美10年期国债利差月均为233基点,较6月大幅拓宽,这在美国正式将进入负利率时代的市场环境下将更加明确。

分析表示,随着全球市场和国际投资者对中国在新冠肺炎后复产及接下去经济数据复苏回升的乐观态度,促使全球市场将中国债券市场作为新的避风港,按高盛的分析就是万亿美元将持续流入中国达13万亿美元的债券市场中。而全球资金对人民币资产兴趣增长的原因是,与其它国家的同类债务工具相比,中国债券能带来更高的收益和高可靠性,这是吸引外资的核心因素。

但此时,一旦美债被被基石级的全球央行投资者放缓购买,则意味着美债的遮羞布被揭开了,而这背后的核心逻辑也很简单。要知道,现在,美国政府的债务率已经远远高于2008年之前的水平,达到106%,美国国会预算办公室预测到2020年底时将达到140%,事实上,这从美联储在从近二年的缩表和加息的举动中已得到了印证,这就更意味着,在全球多国大举减美债之际,美国联邦的债务赤字将不能被很好的对冲。(完)