原标题:A股“机构化”进程正加速!连续10年坚定持有股涨幅惊人,高度机构化的市场具备两大优势,去散户化后散户出路何在?

A股市场该如何去散户化,去散户化后市场又有怎样的优势?

创业板注册制实施后,在涨跌幅20%的制度下,大量资金涌入创业板,创业板也因此收获了一定的回报,尤其是一些低价股,也迎来了久违的上涨。然而短暂上涨后,创业板和整个市场的低价股板块很快进入了调整期。一定程度与板块轮动有关,也有市场人士表明本轮上涨行情与大量散户投资者的增量资金入驻密不可分,而交易所披露的数据正好印证了这一点:9月份以来自然人成交额远远超过了机构投资者。但散户投资者的投资观念参差不齐,行情稍有异动就会进行调仓,进一步加速了板块的轮动。

资本市场的投资者主要包括机构投资者和散户投资者两种类型,A股市场起步晚加上投资渠道窄,在全球范围内散户投资者占比居前,而海外资本市场恰好相反。到底是机构投资者占比高好还是散户投资者占比高好,答案是毋庸置疑的,放眼全球,资本市场最终都要从“散户市”走向“机构市”,那么包括A股在内的资本市场机构化程度如何,高度散户化及高度机构化的优劣势在哪里,何种路径能使A股市场更稳定地发展,证券时报·数据宝将通过大量的数据对比进行深度分析。

散户化程度高是A股市场主要特征

资本市场的投资者通常由机构投资者和个人投资者两类主体构成,对A股市场而言,投资者结构可以细分至个人投资者、一般法人、境内专业机构投资者及境外机构(QFII/RQFII、陆股通)四类主体构成。

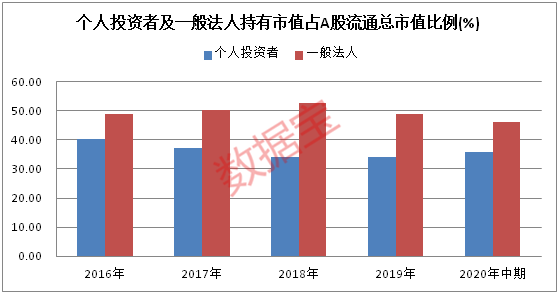

各类主体的持股占比又是如何?以2016年至2019年末,以及2020年中期个人投资者持股(流通A股-一般法人-境内外专业机构投资者-陆股通持股数量)市值占A股流通总市值比例来看,个人投资者贡献了三成以上的市值份额,2016年达到个人投资者持有市值占比超过四成,2020年中期贡献了36%的流通市值,这一占比仅次于一般法人。与国外市场相比,个人投资者占比高出很多,散户化程度高成为A股市场最典型的特征。

A股市场机构化程度不断提高

不过近年来,随着A股市场开放化程度的提高,互联互通机制开通,QFII取消限制,社保等资金的跑步进场,机构投资者持股市值及贡献份额正逐步提高。大量的历史数据充分表明,机构投资者拥有强大的专业、信息及资金优势,并具有组合投资、分散风险的足够能力。因此,机构投资者长期投资的平均收益率远高于散户。

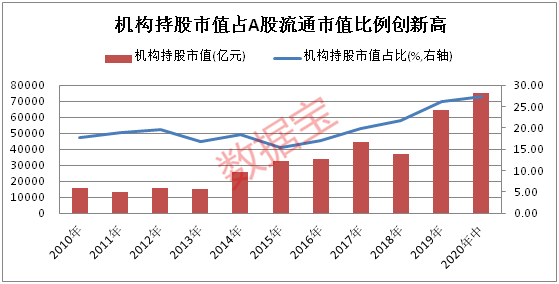

数据宝以近10年(2011年至2019年,以及2020年中期)机构投资者持股市值(不含一般法人,下同)占流通市值比例自2016年来正稳步提升,近三年稳定在20%以上。尤其是2020年中期,机构持股市值合计超7.5万亿,占流通市值比例达到27.24%,创下了近十年最高水平。

从个股来看,机构持股比例20%的个股占比近4年来稳定上升,2020年中期超过了11%。

A股公募基金成投资机构主力军

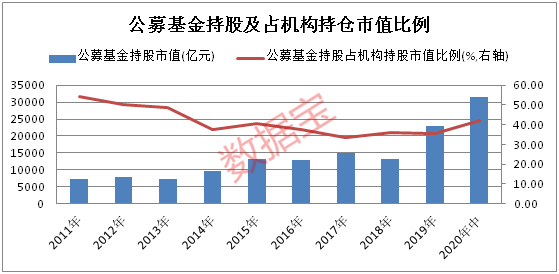

A股市场机构持仓市值的构成又是怎样?以公募基金、社保基金及QFII等机构持仓来看,自2015年以来至2020年中期,公募基金持仓市值连续6年超万亿,其中2020年中期公募基金持仓市值超过3万亿,创下了历史最高水平。

另外,公募基金持仓市值占机构持仓比例稳定在30%以上,最高超过了50%,2020年中期公募基金持仓市值占比接近42%,为近7年最高水平。相比之下,2020年中期社保基金持仓市值不超过4000亿,QFII持仓市值不超过2000亿;而券商、券商理财产品等机构的持仓市值就更低了,均不超过千亿。

需要说明的是,2019年国内公募基金数量超过了6500只,基金份额更是超过了13.5万亿份,较2018年大幅提升。在组合投资风险低叠加投资回报高的双重优势,以及投资渠道有限的背景下,通过基金间接入市成为不少投资者的最佳选择。也因此,公募基金目前已成为A股投资机构的主力军。

A股机构化程度与海外资本市场差距明显

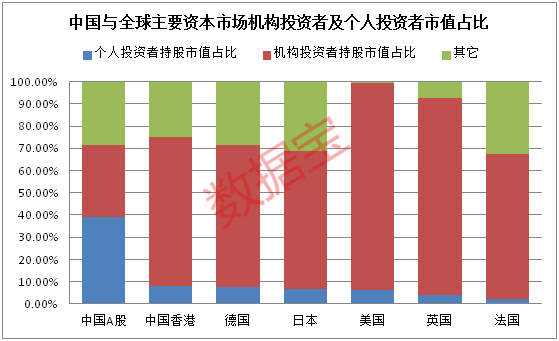

与海外资本市场相比,A股市场的机构化程度并不算太高,与海外资本市场差距十分明显。据海通证券数据显示,美股机构投资者持有市值占比超过93%,英国也接近90%,中国香港资本市场的机构投资者持有市值占比也超过了65%。

再从个人投资者持有市值占比来看,除了中国A股外,中国香港、美国、英国等成熟资本市场的个人投资者持有市值占比均不超过10%,美股的个人投资者持有市值占比近6%,法国的个人投资者持有市值占比最低,不到5%。但实际上,美股市场的散户投资者占比在上世纪四五十年代一度达到90%,直到70年代中期散户持股比例仍然保持在70%以上,也是从这个时期,散户比例开始大幅下降。

值得一提的是,美国的养老金等机构投资者70年代起开始进入股市,截止 2017 年底,美国养老金资产总规模为28.2万亿美元,是美国2017年GDP的1.45倍。而这批以养老金为代表的机构投资者大量入市后,直接降低了美股换手率和波动性,也增强了市场的稳定性。

机构化程度高的市场具备两大明显优势

机构化程度不同的情况下,市场波动性如何?市场表现又怎样?分析表明,机构化程度的不同,波动性和二级市场表现差异相对明显。

1、市场波动相对稳定

以A股上证指数、香港恒生指数、美国道琼斯工业指数、英国富时100指数以及德国DAX指数5只资本市场主要指数,2011年初至2020年9月18日的年化波动率以及平均年化收益率(周期:日)对比来看,年化波动率最高的是上证指数,其次是德国DAX指数,最低的是英国富时100指数;而平均年化收益率最高的是美国道琼斯工业指数,其次是德国DAX指数,上证指数平均年化收益率处于中等水平。

2015年、2016年及2019年上涨指数年化波动率位居以上5只指数首位,而道琼斯工业指数波动率始终处于相对低位。

2、指数、个股保持稳定增长

再从市场表现来看,美国道琼斯工业指数自2011年以来累计涨幅最出色,超过了140%,上证指数涨幅一般,英国富时100指数累计涨幅不到5%。

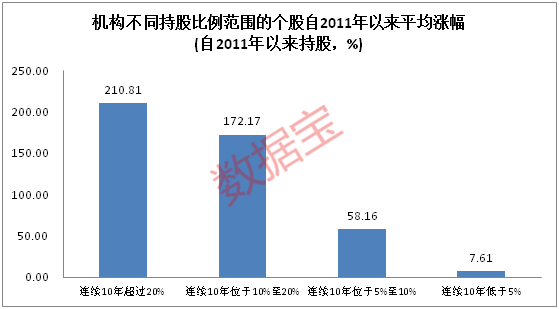

具体到A股,取2012年以前上市股为研究对象,根据2011年至2019年,历年末以及2020年中的机构持股比例(不含一般法人,下同)划分类型,并计算2011年初至2020年9月18日的涨跌幅平均值(下称区间内涨跌幅)。

连续10年机构持股超过20%个股,区间内平均涨幅超2倍,索菲亚、启明星辰等股价涨幅超5倍;连续10年机构持股比例位于10%至20%的个股,平均涨幅超1.5倍;连续10年机构持股比例位于5%至10%的个股,平均涨幅超50%;而机构持股连续10年低于5%的个股,平均涨幅不到10%。对于其它股票,有半数以上自2011年以来股价下跌,腰斩股数量占比超过一成。

综合以上分析不难发现,机构化程度越高的市场优势是极为显著的。机构持股比例越高,市场波动性相对较低;并且机构持股比例高的个股市场表现更为优异。

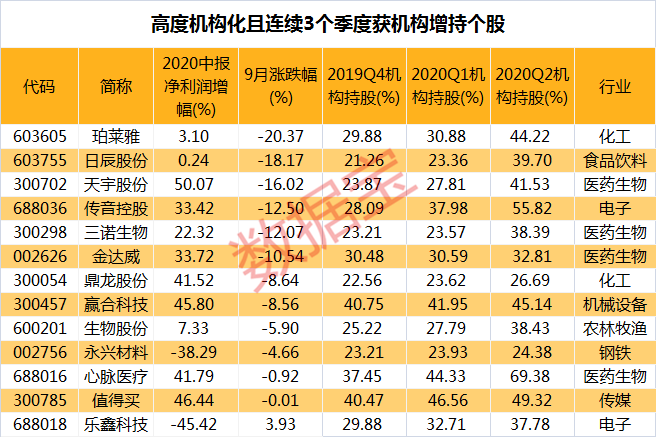

高度机构化股且连续3季获机构增持股仅13只

当然,A股市场有一批个股机构持股比例(不含一般法人)不仅持续增加,且稳定在20%以上。以近3个季度(2019年四季度、2020年一季度、2020年二季度)数据来看,持股比例连续增长,且均超过20%的A股仅有13只。

这13家公司市值规模普遍居100亿至300亿之间,业绩相对优质。以2020年二季度机构持股比例来看,机构化程度较高的有心脉医疗、传音控股、值得买,前2股机构持股比例均超过了55%;永兴材料、鼎龙股份的机构持股比例位于25%左右。中报业绩来看,除永兴材料和乐鑫科技外,其余11股上半年净利润均实现增长,天宇股份、值得买及赢合科技3股净利润增幅均超过45%。

市场表现方面,年初至9月18日,13股年内平均涨幅接近60%,仅永兴材料股价小幅下跌。三诺生物、天宇股份、传音控股股价翻倍,前2股更是连续6个季度以上获机构持股比例超过20%,金达威、心脉医疗等涨幅均超过50%。不过单从9月份表现看,仅乐鑫科技跑赢大盘,珀莱雅、天宇股份、日辰股份等6股跌幅超过10%。

成熟资本市场必经“散户市”走向“机构市”道路

目前A股市场交易额大多数是由散户贡献,这与欧美国家的“机构市”刚好相反。然而散户的主要特征却成为了制约市场稳定发展的障碍。散户投资者资金规模小、信息不对称、交易频繁,并且散户投资者的交易带有一定的主观性,这种主观性不仅会带来“羊群效应”,也会进一步导致股价的非理性涨跌。

去散户化对A股市场而言可谓迫在眉睫,同时也是成熟的资本市场由“散户市”走向“机构市”的必经之路。或许有人产生疑问,为什么A股市场不能快速实施去散户化的政策。要知道,去散户化并非一朝一夕,不仅仅是美国,就算是成立了几百年的欧洲资本市场也经历了漫长的去散户化过程。就目前A股的情况,去散户化主要可以从两方面着手。

其一、进一步开放市场,鼓励机构资金入场,包括公募、私募基金、社保基金、养老金以及年金等,其中公募基金、私募基金属于组合类理财产品,准入门槛低、品种多样。

其二、鼓励投资者主动选择购买理财产品等来间接参与股市投资,降低风险。据最新消息,截至9月18日,年内新成立基金数量达到1044只,超过2019年的1042只,同时创下年度新成立基金数量新高,并且年内多只基金的投资回报超过了股票的投资回报,对于投资渠道窄的人来说,这属于较好的方案。