外汇风险准备金率下调为0

导读:最近人民币汇率升值太猛了,央行昨天出手调整实施了两年多的外汇风险准备金率。

数据显示,5月27日,人民币在触及7.1765的低点后一路反弹,至10月9日触及6.6929的阶段高点,期间最高反弹已超4800点,升幅6.73%。

假如用离岸人民币汇率算起,从7.17到6.69。简单测算一下,一个居民假如换汇10万美元,需要71.7万人民币,到了今天最低只要66.9万,相差近5万人民币。

来 源丨本文综合自21世纪经济报道(ID:jjbd21;记者:陈植)、中国基金报、金融界、券商观点、公开信息等

昨晚,央行决定将远期售汇业务的外汇风险准备金率下调为0

在4个多月人民币汇率大幅升值后,央行出手调整实施了两年多的外汇风险准备金率。

10月10日晚间,央行发布信息称:

今年以来,人民币汇率以市场供求为基础双向浮动,弹性增强,市场预期平稳,跨境资本流动有序,外汇市场运行保持稳定,市场供求平衡。

为此,中国人民银行决定自2020年10月12日起,将远期售汇业务的外汇风险准备金率从20%下调为0。

下一步,中国人民银行将继续保持人民币汇率弹性,稳定市场预期,保持人民币汇率在合理均衡水平上的基本稳定。

什么是远期售汇业务?

远期售汇业务是银行对企业提供的一种汇率避险衍生产品。

企业通过远期购汇能在一定程度上规避未来汇率风险,但由于企业并不立刻购汇,而银行相应需要在即期市场购入外汇,这会影响即期汇率,进而又会影响企业的远期购汇行为。

这种顺周期行为易演变成“羊群效应”。

创立于2015年的外汇风险准备金,可以对冲这种顺周期波动,达到逆周期调节的作用。该工具至今已经历过多轮调整使用。

2015年,为抑制外汇市场过度波动,人民银行将银行远期售汇业务纳入宏观审慎政策框架,自当年10月15日起对开展代客远期售汇业务的金融机构收取外汇风险准备金,准备金率定为20%。

时至2017年9月,央行及时调整前期为抑制外汇市场顺周期波动出台的逆周期宏观审慎管理措施,将外汇风险准备金率调整为0。

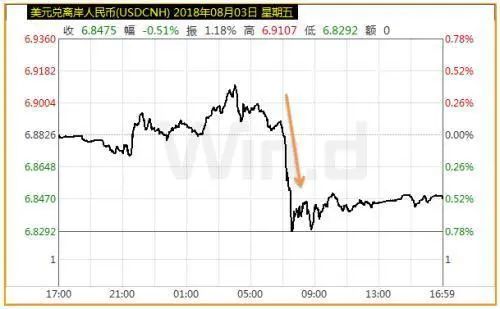

到了2018年8月,受国际汇市变化等因素影响,外汇市场出现了一些顺周期波动的迹象。为防范宏观金融风险,促进金融机构稳健经营,加强宏观审慎管理,2018年8月3日,央行下发通知,自2018年8月6日起,将远期售汇业务的外汇风险准备金率从0调整为20%。

消息发布当日,人民币汇率迅速止跌反弹,离岸人民币汇率迅速拉升近500点。

央行此举释放什么信号?

图 / 图虫

那么,央行为什么要在此时调整外汇风险准备金率呢?

市场认为,央行这样做的原因是:最近人民币汇率升值太猛了,央行希望市场发挥调节作用。

中信证券:FICC首席分析师明明:这说明央行不追求人民币趋势升值

中信证券FICC首席分析师明明指出:“这说明央行不追求趋势升值,人民币汇率合理均衡仍然是主要目标。8月份以来受美元总体弱势,包括美联储宽松货币政策的影响,美元持续走弱,人民币最近一两个月累计升值的幅度比较大。

考虑到我们现在货币政策的汇率目标仍然是保持人民币合理均衡,那么在人民币累计升值幅度已经比较大的时候,有必要进行周期调节。所以,通过下调远期售汇业务的准备金,可以进一步平衡外汇市场的供需,从而实现人民币汇率在合理均衡的位置上保持稳定。”

招商证券首席宏观分析师谢亚轩:央行希望市场发挥调节作用

招商证券首席宏观分析师谢亚轩表示,调低远期售汇业务的风险准备金率是为了减少对远期外汇行为的约束,或者说是增加外汇市场的需求。这显然是央行根据当前的外汇市场形势作出的决定,即在人民币快速上升的情况下,放松对远期购汇行为的限制,目的还是希望由外汇市场来决定人民币汇率。

民生银行首席研究员温彬:有助于银行降低远期售汇成本

中国民生银行首席研究员温彬表示,此时将外汇风险准备金率下调为零,一方面有助于人民币兑美元汇率继续保持在合理均衡水平,另一方面也有助于银行降低远期售汇成本,增加企业对此产品需求,以更好地利用衍生品管理汇率风险。

另据澎湃报道,一位国有大行国际业务部相关人士表示,央行现在调整不再征收准备金,直接将远期购汇的价格下调几百点,企业这类业务的成本也将随之降低。

人民币刚刚升破6.7

回顾今年以来人民币汇率表现,波动加大、弹性增强、对美元汇率升值明显是其主要特征。

国庆节后首个交易日,人民币汇率迎来一轮凌厉上涨行情。

10月9日,在岸人民币汇率直接跳涨了1000个基点,一度突破6.70这个重要的关口,创下了单日最大的涨幅。

10日,在岸、离岸人民币双双升破6.70关口,创下去年4月以来新高。

如果时间再往前看,今年5月底以来,人民币兑美元汇率持续走强。

Wind数据显示,2020年5月27日,人民币在触及7.1765的低点后一路反弹,至10月9日触及6.6929的阶段高点,期间最高反弹已超4800点,升幅6.73%。

我们拿离岸人民币汇率算起,从7.17到6.69。

简单测算一下,一个居民假如换汇10万美元,需要71.7万人民币,到了今天最低只要66.9万,相差近5万人民币。

近期,人民币储备属性节节攀升

图 / 图虫

9月以来人民币之所以“无视”美元回升而持续上涨,一个重要因素是欧美疫情卷土重来导致经济复苏进程波折加大,相比而言中国经济持续好转,驱动越来越多海外投资机构将更多人民币纳入储备货币。

“9月起,不少海外资管机构都一改以往将美元作为人民币资产配置结算货币的做法,转而直接用人民币买入中国国债A股。”

一位香港银行外汇交易员向记者透露。以往,他们的人民币投资组合里,用人民币直接投资结算的占比不到10%,其余均用美元结算;但在8月美联储释放长期维持极低利率信号导致美元中长期下跌压力增强后,他们将人民币直接投资结算的比重提高至约25%。

“甚至一些风格激进的对冲基金一面押注美元指数在明年跌至88一线,一面将人民币投资组合里人民币直接投资结算的占比提高至35%以上。”他告诉记者。究其原因,一方面是这些对冲基金担心美国大选不确定性会导致经济政策波动巨大,加之疫情反复令美国经济复苏进程波折不断,进而导致美元指数下跌,另一方面他们认为后疫情时期中国经济持续好转,将令更多海外资本加仓人民币资产,因此提前增加人民币储备将坐收可观的汇率升值收益。

目前,华尔街不少对冲基金押注2021年人民币兑美元汇率中枢波动区间有望达到6.3-6.5之间,因此都在旗下新兴市场投资基金里大举增加人民币储备与直接投资结算比重,推动市场人民币汇率看涨情绪持续高涨,触发节后首个交易日人民币汇率继续飙涨。

上述美国宏观经济型对冲基金经理向记者指出:“事实上,部分对冲基金还找到了新的套利操作手法。”

“具体而言,这些对冲基金利用美元极低拆借利率,先大量借入美元头寸,再兑换成人民币作为直接投资结算货币加仓人民币债券股票,如此既能收获约250个基点的中美利差回报,又能借着人民币持续升值获得不菲的汇兑收益。其中,不少对冲基金在增加人民币作为储备货币的比重同时,还买入执行价格在6.3-6.35,期限6-9个月的人民币远期期权,押注人民币持续升值。”

一位美国投行人士透露,不只是海外投资机构,近期海外央行与主权财富基金鉴于美元持续走低与美国经济复苏不确定性增加,也在悄悄将更多人民币纳入储备货币,无形间进一步提振人民币需求与涨幅。

与此同时,不少海外企业也对人民币青睐有加。

一家股份制银行跨境业务部主管向记者透露:

9月以来不少境外企业都选择加大人民币作为跨境贸易结算货币的比重,因为他们担心持有大量美元会遭遇汇兑损失,反而拿着拥有中长期升值前景的人民币更加安全。

汇率将在何时达到均衡?

图 / 图虫

央行本次调整能改变人民币升值的趋势吗?

对此,华泰固收研究团队表示,人民币的偏强走势存在基本面、风险锚、政策锚、利差锚等基础。本次政策更可能的是改变升值节奏和步伐,信号效应强过实质影响。

从人民币汇率变动的贡献因素分解来看,民生证券分析表示,今年4-5月,市场贡献贬值,中间价贡献升值,人民币汇率总体平稳。6-7月,市场贡献平稳,中间价贡献升值,人民币汇率不断升值。8月初至9月中,市场贡献升值,中间价贡献平稳,人民币汇率继续升值。9月21日至25日当周,汇率短暂休整,中间价贡献先贬后升。9月底以来,中间价贡献升值。

至于人民币汇率将在何时达到均衡?民生证券称需要重点观测以下几个信号:

第一,目前中国出口份额不断提高,显示中国出口商品价格竞争力很强,人民币具有继续升值基础,需等到中国出口份额趋于稳定,人民币才达到均衡汇率;

第二,人民币国际化水平得到明显提高;

第三,远期人民币贬值预期回归低位。

对于人民币后市走向,中金固收研究团队表示,如果看3-6个月的中期窗口,我们倾向于认为人民币汇率可能会在目前的基础上仍有一定的升值空间。因为就基本面而言,双顺差格局(经常账户顺差和资本账户顺差)仍在,人民币仍可能因为基本面和外资流入等因素助推继续升值,到6.5-6.6的概率不算太低。但6.0-6.4就属于比较激进的看法,暂时还看不到那么强的支撑因素。因为汇率和利率同时收紧反过来对经济本身也会构成压制,从而动态的角度会使得货币政策需要重新放松。

来源:https://finance.ifeng.com/c/80TfM2OhP72