人民币又升值了!

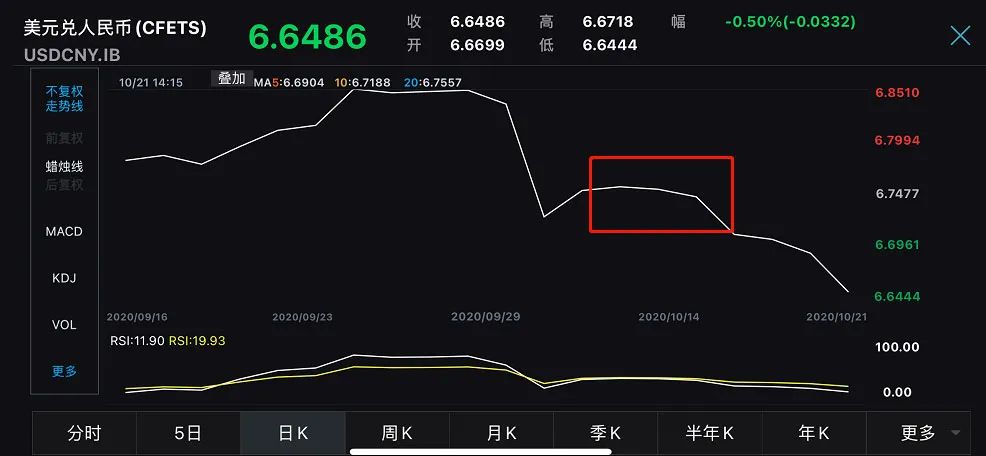

10月21日,人民币汇率在离岸市场和在岸市场双双创出新高。截至发稿,在岸人民币对美元最高触及6.6444,离岸人民币对美元最高触及6.6293,创下2018年7月以来新高。

而作为银行间外汇交易市场最重要的参考指标,10月21日,人民币对美元中间价较上一交易日上调149个基点,报6.6781,升至2018年7月16日以来新高。至此,人民币对美元中间价已实现五连升。

向前回溯,自6月初以来,人民币汇率持续走强。在岸人民币对美元汇率自7.13逐步升值至6.65水平,反弹幅度几近5000点。

此前,央行宣布下调外汇风险准备金率。人民币汇率强势未改。分析人士称,中国经济的基本面是人民币汇率走强的主要支撑。然而在国际范围内不确定因素仍存的情况下,人民币汇率波幅扩大或将成为一种常态。

人民币汇率重拾升势

在央行宣布下调外汇风险准备金率一周有余后,人民币汇率升势仅经历了四天的缓和期,便重拾强势。

自10月15日以来,人民币汇率在离岸和在岸市场反弹幅度均接近1000点。在近五个交易日内,更是迭创两年来新高。

这与市场的判断保持一致。

“风险准备金率的调整基本在预期之内,人民币汇率受到的冲击非常有限,而且相关冲击很可能会被市场快速消化。”招商银行金融市场部外汇首席分析师李刘阳表示,参照历史经验,外汇风险准备金的调整对于即期汇率都会产生一定冲击。而在过去的3次调整中,市场冲击持续时间呈现逐次递减的规律。

昆仑健康资管首席研究员张玮认为,该项政策下,人民币由升势趋缓转为继续强势,是“看不见的手”从中在发挥作用。

张玮表示,风险准备金率政策实施后,市场将经过两个阶段:

第一阶段将实现对人民币快速升值的对冲。其逻辑在于,远期售汇准备金降至零,企业购汇意愿加大,市场追逐外币,抛售人民币。

第二阶段,大量企业完成购汇(即银行完成售汇),市场上充斥了大量外币,人民币成为稀缺品。在“看不见的手”的作用下,人民币自然而然地又转而升值。

经济稳步复苏力推人民币走强

在经济强劲增长、中美利差走阔和外资看好中国资产的背景下,人民币的升值并不令市场意外。

国际货币基金组织(IMF)日前发布《世界经济展望报告》,预计2020年全球经济将萎缩4.4%;中国经济将增长1.9%,是全球唯一实现正增长的主要经济体。

与之相呼应,国内经济数据也显示出中国经济正在强劲复苏。国家统计局近日公布数据显示,初步核算,前三季度国内生产总值722786亿元,按可比价格计算,同比增长0.7%。中国也成为全球主要经济体中唯一一个前三季度经济增长由负转正的国家。

人民银行货币政策司司长孙国峰10月14日在三季度金融数据发布会上表示,近期人民币对美元汇率小幅升值。人民币汇率小幅升值是中国经济面向好的自然反映。

“我国率先控制了疫情,经济社会恢复发展,国际货币基金组织预测今年我国将是唯一实现经济正增长的主要经济体。”孙国峰强调,出口形势良好,包括各国央行在内的境外长期资金有序流入人民币资产,人民币汇率在市场上供求推动下有所升值是正常的,是在有管理的浮动汇率制度下,市场供求对汇率形成发挥决定性作用的应有之意。

长期升值条件尚不完备

当前人民币汇率已行至6.64关口,是否还会接连突破关隘、再创新高?

对此,业内人士篇普遍认为,目前不宜做出人民币汇率趋势性的判断。

一方面,近期的汇率波动,体现了在多重因素影响下,人民币汇率的波幅正在扩大。这或将成为未来常态。但综合来看,在未来全球相对动、格局变化的情况下,需要保持足够的谨慎,因为诸多非经济的因素会在其中发挥作用。人民币长期升值的条件仍不完备。

“未来内外部不确定、不稳定性因素依然较多,影响人民币汇率升贬值的因素将同时存在。”中银证券全球首席经济学家管涛表示,有时升值因素占上风,有时贬值因素占主导,导致市场汇率呈现非线性随机游走的多重均衡特征。

管涛称,短期看,需要关注复苏利好兑现、外汇政策调整、海外疫情反弹、美国选情意外、金融市场变盘等因素,可能触发的市场情绪波动、人民币汇率回调。

植信投资首席经济学家兼研究院院长连平认为,在国际范围内不确定因素仍存的情况下,人民币汇率不大可能呈现趋势性大幅升值,而在区间内双向较大幅度波动的可能性较大。

连平表示,当前和未来一个阶段,中美经济的基本面和货币政策的差异,为未来一个时期美元进入贬值周期和人民币进入升值周期提供了重要条件,但这种局面的真正形成还需要其他相关条件的配合,目前看后者并不完全具备。

另一方面,人民币的持续升值,可能会引发汇率超调,造成资产泡沫,将对出口形成压力。

“在人民币汇率已经趋于均衡合理的情况下,人民币升值可能造成汇率超调,在中外利差较大的情况下,我国汇率超调的问题可能更加突出,还可能会造成资产泡沫和信用膨胀等问题,以及又会重新积累货币错配的风险。”管涛称。

中信证券明明研究团队认为,从“双循环”的角度来看,经常项目和资本项目仍需保持整体均衡,人民币的过度走强或在一定程度上带来经常项目的压力,因此长期来看人民币汇率或不会过度走强。

管涛,对于企业来讲,应当要适应汇率双向波动的新常态,加强汇率风险的中性意识。“这次人民币升值是一次生动的汇率风险教育,如果我们不去管理汇率波动的风险,出口企业辛辛苦苦赚得的利润全部亏掉了。”

来源:https://finance.ifeng.com/c/80kqWzDS8Ei