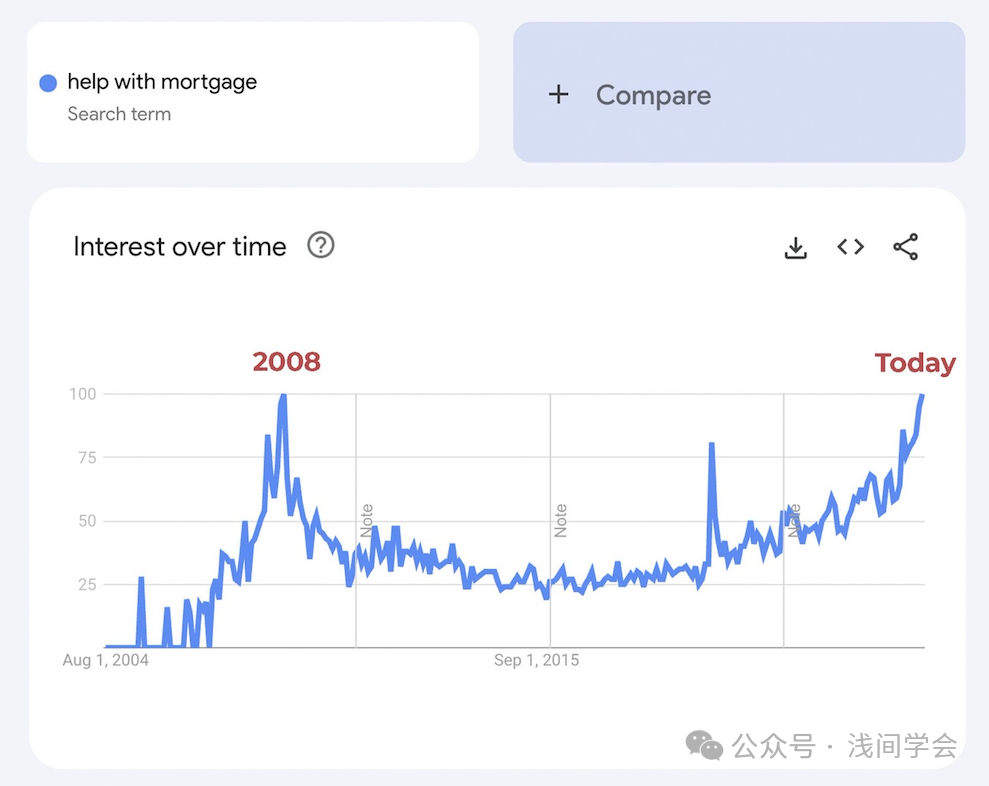

Google Trends 显示,“help with mortgage”(寻求房贷援助)在 2025 年的搜索热度已超过 2008 年危机高点。这一行为数据提示:居民部门的偿付压力与不确定感处于高位。本文以“指标—机制—证伪—情景—策略”框架,讨论其对美国房地产与相关资产配置的含义。

指标与方法

指标选择:使用 Google Trends 的“Search term:help with mortgage”,地区设为 United States,时间为 2004–至今(Trends 对所选区间内部进行相对归一化,峰值=100)。

-

解读原则:该指标是行为先行指标(leading indicator),捕捉“求助/纾困意图”的边际变化;不等同于违约率,但可作为偿付压力的代理变量。

-

鲁棒性检验(建议的交叉查询):

同义词/相关词:mortgage relief、loan modification、missed mortgage payment、foreclosure help;西语关键词如 ayuda hipoteca。

-

主题级检索(Topic)与词条级检索(Search term)对照。

-

分州热度分布(Subregion),观察是否集中于高波动州(如 AZ、NV、FL、TX、CA)。

结果要点

2008 年首次峰值对应次贷危机爆发期。

-

2025 年再度冲顶并超越前期峰值,表明“求助/纾困意图”在当前高利率与实际偿付负担的叠加下集聚。

-

2015–2019 年的低位震荡期与低利率、房价回升相匹配;2022 年后随加息周期,曲线呈持续抬升,具备清晰的宏观一致性。

传导机制:为何一条“搜索曲线”值得重视?

A. 家庭资产负债表渠道

高利率抬升月供与再融资成本;保险费、物业税上行进一步侵蚀可支配收入。

居民现金流趋紧→“求助/纾困”相关搜索增多→逾期与展期需求上升(通常滞后于搜索)。

B. 财富效应与消费

房地产是美国家庭的核心资产。房价预期转弱→财富效应减弱→消费边际趋冷,对增长形成拖累。

C. 金融稳定的“影子杠杆”

银行表内更稳健,但非银(独立贷款机构、REITs、私募信贷)持有更高份额的抵押与服务权;若逾期攀升、二级市场流动性收缩,易在非传统传导链触发挤兑式风险。

证伪与替代解释

结构性噪声:

-

-

互联网渗透率与搜索习惯相较 2008 年存在阶跃提升;Trends 相对化能够缓解但不能完全消除跨期比较的偏差。

-

媒体事件与政策讨论(例如纾困法案)可短期放大搜索量。

-

-

组合解释:即便存在上述偏差,自 2022 年以来连续抬升的形态,结合利率与偿付现实压力,仍具前瞻意义。可靠结论应以交叉指标验证(见下)。

交叉验证:应同时跟踪的五类指标

偿付与信用

首抵逾期率(30/60/90+ DPD)、止赎启动量、贷款修改/展期比例(Loan Mod/Forbearance)。

房屋市场基本面

Case–Shiller/HPI 同比与环比、在售库存与

月度供给(月供给)、新房与二手房价差、新开工与许可。

融资与流动性

抵押贷款利率与点差(MBS–UST)、买断(2-1 buydown)占比、可调利率(ARM)渗透、再融资活动。

居民现金流

实际工资增速、信用卡与汽车贷款逾期、个人储蓄率、房租负担率。

区域异质性

Sun Belt 与沿海高房价州的分化;自然灾害/保险成本上行州(FL、CA 部分地区)对偿付约束的边际冲击。

情景推演(12–18 个月)

软着陆(概率中):就业韧性尚存,通胀温和回落;房价名义持平至小幅回调,成交改善有限,

-

高利率锁定效应长期化。

-

信用减速(概率中偏高):逾期温和上行、MBS 流动性偏紧,某些非银机构被动收缩;房价区域性回撤、月供与收入错配持续。

-

信用事故(小概率高冲击):若失业率意外上行或某类融资渠道断裂,止赎与被动挂牌增多,价格—成交形成负反馈;部分细分资产(次级信用、老旧资产)价格弹性放大。

对投资美国地产的策略含义

一)基本原则

现金流为王

-

:以“稳态 NOI –(Capex+税费+保险)— 债务服务”为核心约束。

-

期限错配最小化:避免短久期、频繁重定价的负债结构;优先长期固定利率或锁定期更长的设施。

-

分散与套保:地域、物业类型与租约结构的分散;必要时对冲利率与信用利差。

二)“价格—利率”敏感性(静态测算示例)

估值关系:Price = NOI / Cap Rate。若资本化率由 5% 升至 6.5%(+150bp),在 NOI 不变下:

原价 = NOI / 0.05 = 20×NOI

新价 = NOI / 0.065 ≈ 15.385×NOI

价格变动 ≈ −23.1%

-

提示:即便不发生违约,利率—风险溢价的再定价也可能带来显著估值回撤。

三)细分赛道取舍(原则性观点)

-

单户出租/多户住宅:租金韧性较强但税费与保险对现金流侵蚀加大;关注净迁入州与保险成本可控区域。

-

办公:结构性供需错配仍在,避免“功能性过剩”子市场。

-

工业/物流:基本面相对稳健,但需警惕资本化率上行导致的估值回撤。

-

自助仓储、学生公寓:对经济周期相对不敏感,但需严控估值倍数与区域饱和度。

监测清单

-

Google Trends:上述关键词组(含西语)— 连续三个月高位或继续破新高。

-

逾期与止赎:30/60/90+ DPD 同比增速连续两个季度上行。

-

MBS 流动性:AAA/Agency MBS 与同久期美债利差的阶段性走阔。

-

库存与成交:月度供给>6 个月且持续,二手房成交同比负增长。

-

家庭现金流:信用卡/汽车贷款逾期率继续攀升、个人储蓄率维持低位。

-

区域风险:保险费率大幅上调州的挂牌与价格弹性。

方法论与局限

-

Google Trends 为相对量而非绝对量;跨期比较受搜索生态演进影响。

-

行为指标需与“硬数据”联立评估,避免单指标过度推断。

-

本文为研究与风控视角,不构成任何投资建议。

结语

2008 年的风险是“金融工程 + 高杠杆”的链式崩塌;2025 年的潜在风险,更像是“高利率滞留 + 居民现金流紧绷”的慢性挤压。搜索曲线只是冰山一角,但它比“违约统计”更早发声。对于参与美国地产的投资者,与其追问“是否会复制 2008”,不如先回答两件事:你的现金流能否承受 150–200bp 的再定价?你的资产是否经得起流动性退潮?