当追求高性价比成为消费者的共性,折扣零售平台开始释放魅力,在存量竞争尤其激烈的电商行业中凸显优势。

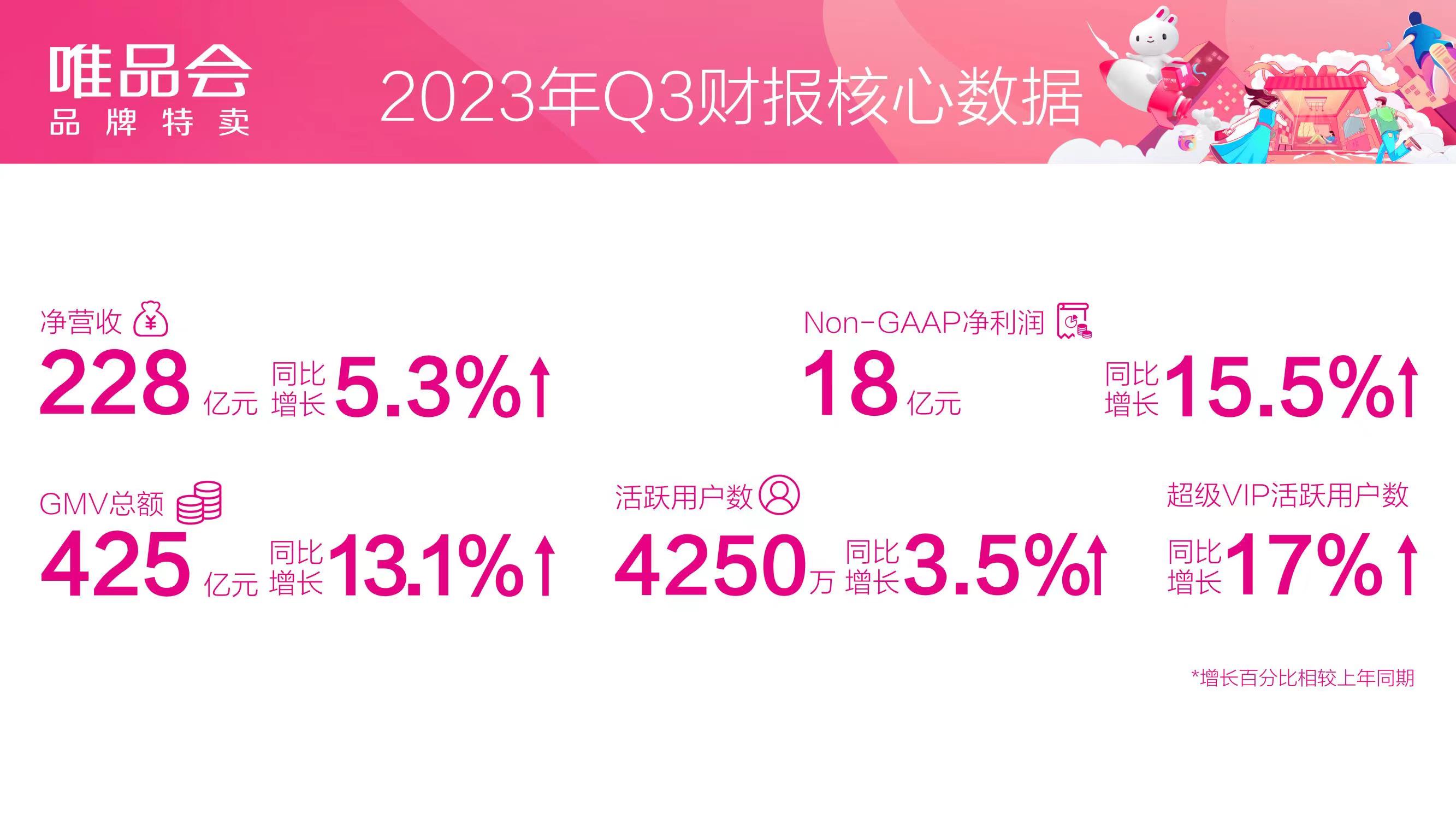

近日,唯品会(vip.com,NYSE:VIPS)发布2023年第三季度财报,财报显示,唯品会三季度实现净营收228亿元(人民币,下同),同比增长5.3%;Non-GAAP净利润18亿元,同比增长15.5%,营收、净利润双增长。

值得关注的是,唯品会业绩的背后,是奥莱(奥特莱斯)、折扣零售行业景气度上升,其核心因素就是品牌折扣非常符合当下人们既要消费升级,又重视性价比的购物趋势。

多位业内专家提及,打出“品牌特卖”概念、且通过收购杉杉集团的奥特莱斯广场,打造线上线下融合特卖模式的唯品会正受益于行业趋势,很好地承接了这一次转化。

贝恩公司全球商品顾问总监潘俊说道,随着经济复苏,用户购买力逐渐增强,对奥莱的需求也相应增加。中国数实融合50人论坛智库专家洪勇表示,唯品会通过互联网平台向用户提供大品牌、低折扣,采取灵活的供应链管理和物流配送,确保了产品的质量和快递交付,并通过精准的个性化推荐,增加了用户黏性和购买意愿。

中国百货商业协会发布的报告显示,2022年奥莱行业的销售规模约为2100亿元,增速为8%,高于其它零售业态。今年上半年,全国奥特莱斯销售额超过1300亿元,已经达到了去年全年水平的62%。

活跃用户数增长,毛利率持续提升

从大环境来讲,电商行业流量见顶,存量市场竞争加剧,各头部平台希望通过低价策略与补贴吸引消费者,用低价刺激消费,甚至会牺牲掉一部分利润来留住自己生态里的伙伴和消费者,但当头部平台之战如火如荼时,唯品会的财报显示,在相对健康的市场投放下,该公司的订单量、GMV、活跃用户数均在增长。

财报显示,唯品会营收的增长主要得益于活跃客户的增长以及非必需品消费复苏推动的消费。此外,该公司的订单量同比增长7%至1.799亿,这也直接推动了唯品会的GMV同比增长13.1%至425亿元,超出券商预期。在活跃用户数方面,唯品会三季度的数据为4250万,与2022年同期的4100万相比增长3.5%。

在财报电话会上,唯品会的高管披露,随着活跃用户数的增长,唯品会的超级VIP会员(SVIP)增长也很亮眼,唯品会现有670万SVIP活跃用户,同比增长17%,已连续多个季度保持增长,贡献了线上消费的45%,“SVIP的ARPU(用户平均贡献收入值)也不错,我们会维护好这批忠诚用户,发挥好这批忠诚用户的优势。”

据悉,今年以来,唯品会围绕用户体验提升采取一系列举措,包括持续优化售后服务产品,营造放心无忧消费环境,强化用户意见反馈渠道建设等。同时,三季度,唯品会为SVIP提供腾讯视频、哔哩哔哩大会员“买1得N联合卡”等权益,并围绕亚运会赛事热点开展超V品牌日,强化会员价值感知,进一步增强会员深度信任感,推动平台高价值用户规模不断扩大。

财报显示,三季度唯品会的客单价为236元,相比去年同期增长了6%。业内人士表示,随着进入本就是电商旺季的第四季度,且天气转冷利于服装行业,唯品会的生意盘有望进一步扩大。

值得关注的是,除上述活跃用户数以及交易总额方面的表现外,唯品会的净利率从去年同期7.4%增长至8.1%,这主要是因为毛利的提升,三季度该公司的毛利率从去年同期的21.7%增长至23.6%,而整体费用率基本持平。这样的数据表明,唯品会的盈利能力在持续增强。

在财报电话会上,唯品会管理层指出,由于效率的提高和有利的品类组合,公司实现了强劲的利润率。现在,公司的毛利、净利结构都非常健康,“我们在净利润方面还有空间,包括第四季度和明年全年,市场投入方面做到精准核算,该投的,一分钱都不会舍不得,不该投的,一分钱都要珍惜。”

唯品会发布三季度报后,花旗将唯品会ADR评级上调至买进,目标价20美元。与此同时,中信建投、国泰君安、中信证券、国信证券、中金公司等券商也给予唯品会“买入”“增持”以及“跑赢行业”的评级。

折扣零售行业景气度提升,唯品会承接转化

“自年初以来,奥莱业态的业绩反弹与整体消费市场的回暖密切相关,政府出台的一系列刺激消费政策,如消费券发放和购物节等活动,有效地提振了消费者信心,这些政策不仅增强了消费者的购买力,也提高了他们对优惠购物的关注度。实体奥莱通过线上平台扩展触达能力,同时线上平台也通过线下的实体店提供丰富的商品和体验,进一步提升销售业绩。”领悟时代数字研究院首席研究员唐树源说道,唯品会展现出的强劲业绩,显示出其在特卖领域的竞争力,也很好地满足了消费者对于高性价比消费的需求。

德勤发布的《2023中国消费者洞察与市场展望白皮书》显示,41%的受访者将“我买的都是我真实需要的东西”列为最符合的三项消费观念之一,“我乐于寻找性价比最高的品牌和产品”紧随其后,36%的受访者选择了此项,凸显出理性、务实成为消费者的主流消费观念。

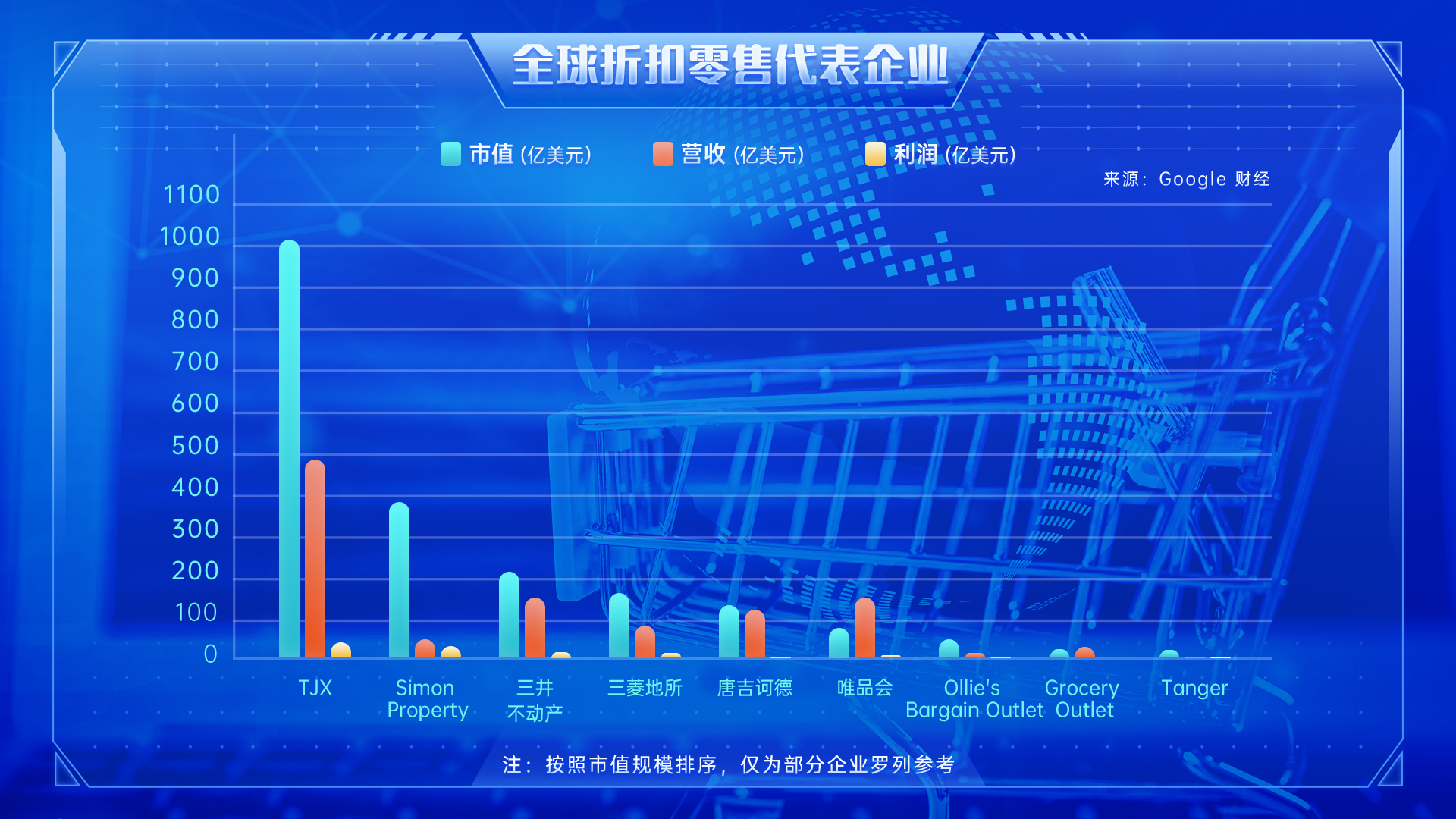

放眼全球市场,不同地区的奥特莱斯都表现出了明显的抗周期性。可以说,奥特莱斯维持生命力的关键就在于暗合了人们的消费心理,不断适应性地进化,在美国它是T.J.Maxx,在日本它又变成唐吉诃德,而在中国这样一个电商行业极为发达的国度,承接这次转化的是打出了“品牌特卖”概念的唯品会。

据悉,除强化“线上特卖”的用户心智外,早在2019年,唯品会就以29亿元的价格收购了杉杉商业集团100%股份,布局线下奥莱业务。

如果将视线聚焦在第三季度,唯品会则推出了唯品奥莱、唯品夜市、趋势情报局等全新栏目,为用户打造优质内容生态,增加平台可逛性。在提升商品品牌丰富度方面,今年以来,平台已累计引入数百个时尚潮流和高阶品牌。随着更多优质品牌入驻,三季度,平台穿戴类GMV继续保持双位数增长。此外,通过强化品牌合作,平台上的定制商品数量逐月增长。近期,平台进一步增加保暖服饰的定制商品供给,为用户提供更多差异化的好货好价商品。

谈及唯品会的一系列措施,一家线上年销售额在30亿元的服装上市公司董办人士说道,唯品会已是该公司的一个重要渠道,相较于直播电商平台,公司投资人也更认可唯品会做特卖的调性。

波士顿咨询公司(BCG)发布的2023上半年中国消费者调研则显示,未来12个月,中产和以下的消费者群体持续向物美价廉的渠道倾斜,具有价格优势的渠道吸引力大大增加,其中,对比过去6-12个月,奥莱店/折扣店作为首选渠道指数增长了68%。

值得关注的是,当头部电商平台都在强调性价比,唯品会能否持续保持差异化和优势。唐树源在谈及上述话题时分析道,唯品会从品牌商拿货并建立长期、稳定的合作关系是其重要的护城河,这样的模式也使唯品会成为品牌回笼资金的重要渠道。面对电商大环境的快速变化,唯品会需要不断创新和调整其战略,以应对日益激烈的市场竞争。

潘俊则进一步表示,唯品会要持续承接奥莱业态复苏带来的红利,一是应注意强化品牌特卖定位,满足消费者对高性价比品牌商品的追求;二是通过数据分析和个性化推荐等手段,为消费者提供个性化的购物体验,增强用户黏性;三是与品牌商建立良好的合作关系,获取更多差异化好货和优惠价格,保持竞争优势。