美联储主席鲍威尔

当地时间11月30日,美联储主席鲍威尔在布鲁金斯学会发表题为《通胀与劳动力市场》的演讲,重点评论了美国的核心个人消费支出(PCE)通胀,即剔除了食品和能源的通胀(这两大部类最近走低但波动很大)。

三个方面展望核心通胀

鲍威尔表示,美联储的通胀目标针对总体通胀,因为食品和能源价格对家庭的预算有很大的影响。但是,核心通胀率往往能提供更准确的整体通胀走向。

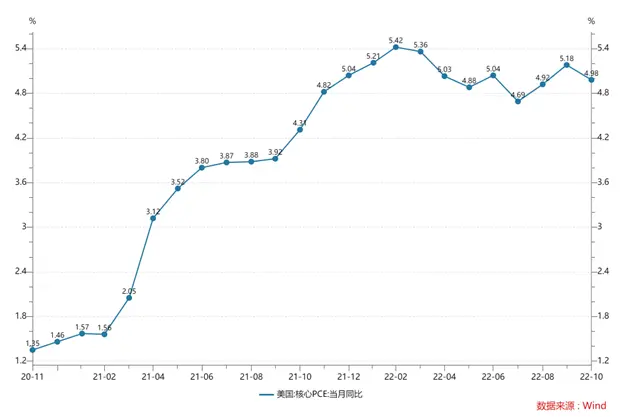

12月1日晚间,美国商务部最新的数据显示,美国10月核心PCE物价指数同比增长5%,符合市场预期;处于去年12月政策紧缩的早期阶段的水平。

“今年全年,核心通胀率在5%上下波动呈横向走势。那么问题来了,通胀率何时会回落?”鲍威尔说道。

2020年11月以来,美国的核心PCE同比涨幅鲍威尔表示,尽管过去一年政策收紧且增长放缓,但美联储仍未看到通胀放缓的明显进展。为了评估要怎样才能使通胀下降,需要将核心通胀率切分为三个组成部分进行分析:

核心商品通胀率、住房服务通胀率和住房以外的核心服务通胀率。

核心商品通胀率方面,鲍威尔表示,来自企业的报告和许多指标表明,供应链问题现在正在缓和。近几个月来,燃料和非燃料进口价格都有所下降,制造商支付的价格也有所下降。核心商品通胀率同比涨幅较今年初已下降了近3%,虽然现在宣称制服了商品通胀还为时尚早,但如果目前的趋势延续下去,商品价格应该在未来几个月开始对整体通胀产生下行压力。

住房服务通胀率上,鲍威尔表示,住房服务通胀衡量的是所有租金价格的上涨和业主自住房的租金等值成本的上涨。与商品通胀不同,住房服务通胀持续上升。然而,在通胀的转折点,住房通胀往往会滞后于其他价格,因为租约重置的速度较慢。

住房以外的核心服务通胀率上,鲍威尔表示,这一支出类别涵盖了从医疗保健和教育到理发和招待的广泛服务,是三个类别中最大的分项,占核心PCE的一半以上。由于工资构成了提供这些服务的最大成本,劳动力市场是理解这一类别通胀的关键。

劳动力市场仍然紧俏

说到劳动力市场,鲍威尔表示,目前对工人的需求远远超过了现有工人的供应,名义工资的增长速度远远超过了与2%的通胀率相一致的水平。因此,要寻找的另一个压低通胀的条件是恢复劳动力市场的供需平衡。

“将目前的劳动力水平与国会预算办公室对劳动力增长的预测相比较,我们可以看到目前的劳动力缺口大约为350万。这一缺口既反映了人口增长低于预期,也反映了劳动参与率的下降。”鲍威尔表示,由于许多因素,包括疾病、护理和对感染的恐惧,参与率在疫情开始时急剧下降。

同时,美联储经济学家最近的研究发现,参与率的缺口现在主要是由于超额退休,健康问题肯定发挥了作用;而在疫情的头两年,股票市场的收益和房价的上涨促进了财富的增加,可能有助于一些人提前退休。

中国人民大学经济学院党委常务副书记兼副院长、教授王晋斌对澎湃新闻表示,现在鲍威尔认为,美国通胀具有很大不确定性的因素,住房价格还在上涨,而住房以外的核心服务通胀跟劳工市场关联性非常强。目前美国劳工市场仍然非常紧张,因此,尽管能源、大宗商品、食品的价格有所下降,但核心通胀率仍保持在较高的位置。

“我们完全认同鲍威尔在本次演讲中对美国通胀局势的总体判断,即当前美国通胀以任何标准衡量都依然过高。”东方金诚研究发展部分析师白雪对澎湃新闻表示,10月CPI的超预期降温,很大程度上是由于去年的高基数,以及美国CPI对于医疗服务的统计口径进行重新调整和切换的“技术性因素”所致,并非实质性、趋势性下行的标志。

除住房以外的核心服务通胀方面,白雪表示,主要看医疗服务、运输服务等,总体来看波动不大,若参考薪资增速、职位空缺率等领先指标来看,短期内同比增速可能仍然相对较高,但明年一季度左右同比增速有望显著放缓。

美国通胀见顶了吗?

纵观经济和通胀前景,鲍威尔表示,“经济活动的增长已经放缓至远低于其长期趋势,商品生产的瓶颈正在缓解;同时,商品价格的通胀似乎也在缓解,这也必须继续下去。住房服务通胀可能会在明年继续上升,但如果新租赁的通胀继续下降,在明年晚些时候,住房服务通胀或开始下降。对核心服务(不包括住房)通胀尤为重要的劳动力市场仅显示出初步的再平衡迹象,工资增长仍远高于2%通胀水平。尽管取得了一些有希望的进展,但要恢复价格稳定,我们还有很长的路要走。”

王晋斌表示,鲍威尔在演讲中并没有提及美国通胀见顶,是比较谨慎的。现在随着基数的增加,大宗商品和能源价格的涨幅在下跌,但由于核心的服务价格、住房服务价格仍然上行,轻言美国通胀见顶,可能存在风险。预计美国通胀已处在高位,且高位运行的时间会比较长。

白雪也表示,只要大宗商品价格不发生意外的大幅波动,从供需关系来看,美国价格压力缓解、通胀进入下行通道的总体趋势是较为确定的。

“伴随着货币政策的持续紧缩和超额储蓄的消耗,总需求的降温将是大势所趋,从而将明显抑制通胀:商品需求的下行态势将总体延续,而服务消费虽然不如商品消费那样对利率敏感,但在经济下行背景下,二者的背离也不会持续很长时间。”白雪说道。

从需求端看,白雪表示,供应链恢复和住房市场降温将带动核心通胀回落。由于CPI中住房通胀的统计较为滞后,但房租的领先指标——市场新租约的要价租金已经出现急剧下降,因此,随着美国房地产需求的降温,未来住房通胀回落也是没有疑问的。住房通胀有望在明年一季度同比见顶。

不过,白雪指出,短期内,美国通胀在住房通胀粘性的支撑下可能仍处于磨顶阶段,年内不会出现显著回落,预计年末CPI还会维持在7%左右的高位。2023年一季度,通胀有望出现趋势性下行;2023年下半年,在基数效应的作用下,通胀将会加速回落。

放缓加息步伐提供“观察时间”

货币政策上,鲍威尔表示,FOMC坚定地致力于恢复价格稳定。

鲍威尔还表示,货币政策对经济和通胀的影响具有不确定的滞后性,迄今为止美联储快速紧缩的政策效应尚未完全显现。因此,当接近足以降低通胀的限制水平时,放慢美联储的加息步伐是有意义的。

“放慢加息步伐的时间可能最早在12月的会议上到来。鉴于美联储在紧缩政策方面取得的进展,放慢加息的时间点,远不如未来应达到的利率峰值以及维持在限制水平所需的时长更重要。”鲍威尔说,“恢复物价稳定可能需要将政策维持在限制性的水平一段时间。历史经验强烈警告,不要过早放松货币政策。美联储将坚持到底,直到工作完成。”

鲍威尔还补充说,预计利率峰值将略高于FOMC在9月份做出的预测。当时的委员会成员表示,预计利率峰值将达到4.6%。

王晋斌表示,鲍威尔的演讲流露出,对加息放缓的明确预期。主要原因是美国的货币政策有滞后性:在几个月的时间里面,货币政策的效果并没有完全显现出来,所以他需要通过缓加息的方式,来给自己时间去观察判断,并来校正美国的货币政策。

“市场普遍解读鲍威尔本次演讲释放了鸽派信号,但我们认为并非如此乐观。”白雪表示,本次发言仅仅是确认了政策调整的起始阶段,即12月起加息力度放缓至50个基点。然而,鲍威尔对于政策后期阶段——即加息终点以及在利率终值的持续时长方面的态度上,始终表现得较为鹰派。12月加息力度的回撤,也是为了防止由于货币政策传导的滞后效应引发的过度紧缩,并不代表会很快暂停加息甚至降息。

白雪指出,由于疫情、战争走势等一系列供给端的不确定性,美联储决策模式已进入到高度依赖数据的“摸石头过河”的状态,未来政策节奏的不确定性增强。未来一段时间,货币政策超预期紧缩的风险依然要高于超预期宽松的风险,利率终值水平、在利率高位的持续时长可能会高于市场预期,而降息时点也可能将晚于市场预期,2023年降息的可能性较小。

白雪预计,美联储还将加息125个基点,其中12月加息50个基点,明年2月、3月和5月各加息25个基点,利率终值将达到5.25%。

“未来在利率高点的持续时间会比较长,2023年美联储转向降息的可能性很低。从当前经济指标判断,除非明年美国房地产市场崩盘,否则,以当前居民部门的资产负债表状况来看,美国经济对于政策持续收紧仍有较为充足的缓冲,明年陷入深度衰退的可能性很小,触发降息的条件不足,美联储在整个2023年可能都不会开启降息。”白雪说道。

市场处于和美联储态度博弈的关键期

在对此次演讲对市场的影响上,王晋斌表示,这导致了对风险资产价格的调整,美国三大股指在鲍威尔发言后大幅上涨。

国际金融市场上,王晋斌表示,美元指数近期有所回调,但仍会在高位运行一段时间。美国相对于美元指数中的经济体,其逆差还会持续存在:可以看到,美国经济以及未来预期的基本面,可能好于欧元区、英国等。因此,从逆差和基本面来讲,美元指数尽管有所调整,但是高位运行的时间可能会比较长。

白雪表示,在当前货币政策调整、过渡阶段,市场处于和美联储态度博弈的关键期。因此,在这一阶段,相较于美联储的实际政策操作,市场情绪更加脆弱,对美联储态度的边际变化与转折更加敏感。

“过往的市场反应也证明了这一点,比如2018-2019年美联储从加息周期转向宽松的过程中,美国股债市场都出现了较大波动。当前市场对政策宽松普遍抱有较大预期,鲍威尔本次讲话被认为是对12月会议放缓加息的确认,这令市场风险偏好普遍提升。不过我们认为,从当前的市场定价来看,市场对于美联储在利率峰值停留时间的定价依然不足,需要警惕对于政策鹰派预期不足的风险。”白雪说道。