图片来源@视觉中国

文 | 海豚投研

最新的美股财报季已基本结束,这个季度大家最关心的是:个股到底有没有 “衰退”,如果是衰退,衰退到底走到哪里了?

只是这波周期当中,假如了疫情 + 宏观放水的因素之后,衰退可能是 “假摔”,强劲也只是 “劫后” 的应激。

因此,海豚君更加关注的是:(1)整齐划一的摔倒动作,到底有多少周期噪音?(2)谁是假 “摔”,谁是真 “衰”?(3)谁是劫后的应激,谁又是烈火后的真金?

上篇的美股综述《2023 无尽纠结:美股到底是深衰、浅衰、滞涨 or 增长?》,海豚君是基于宏观高频数据的演变来尝试理解这波宏观周期,而本篇的美股综述,更多是通过归纳海豚君覆盖票池的群体特征,来验证这波的周期特征,分辨各个业绩风暴中的虚虚实实,分辨这个周期下行业的策略和个股投资机会。核心结论如下:

(1)疫情严重干扰了这波巨头们的投资节奏,搞不清楚 “天给力” 还是 “自身硬” 的巨头们,一顿投人 + 加料的猛操作之后,巨头们都在遭遇后疫情时代 “收入去肥、费用增瘦”;

(2)而这波结束之后真正裸泳的巨头选手,大概率只有 Meta 一家;亚马逊问题看似严重,但零售业务并无竞争壁垒坍塌问题,但需等待后续收入增长逐步匹配上前置超投的资本开支。

(3)不同于上季度之后,海豚君判断中对巨头的回避,在宏观 “轻增长/浅衰退、美股波动向上” 概率增加的情况下 + 个股 “降本增效,对内开刀” 之后,巨头的机会已经可以开始关注起来。

(4)一年视角,海豚君从收益弹性角度 + 长期确定空间来看,最为看好的是亚马逊;苹果和微软重在合理价位上收益的稳定性;Meta 长期前景不清晰,短期可以看单一周期因素改善带来的弹性空间;而谷歌目前更偏 Beta 股,需要情绪(比如 ChatGPT)打压股价到比较安全的价位才会有不错机会。

整体上,不同于牛市预期中的一路向上,这个周期内通胀预期的反复性 + 宏观放水几率几乎为零,这些公司因机会都偏向于波动中 “反转 “,重在对于安全价位的判断和收益弹性空间分析。

海豚君会在接下来这个系列的个股价值详细分析中,提供个股更为详细的安全价位和弹性空间分析,敬请期待。

以下是详细内容:

01 一个燃眉之急: 规模经济集体 “失效”

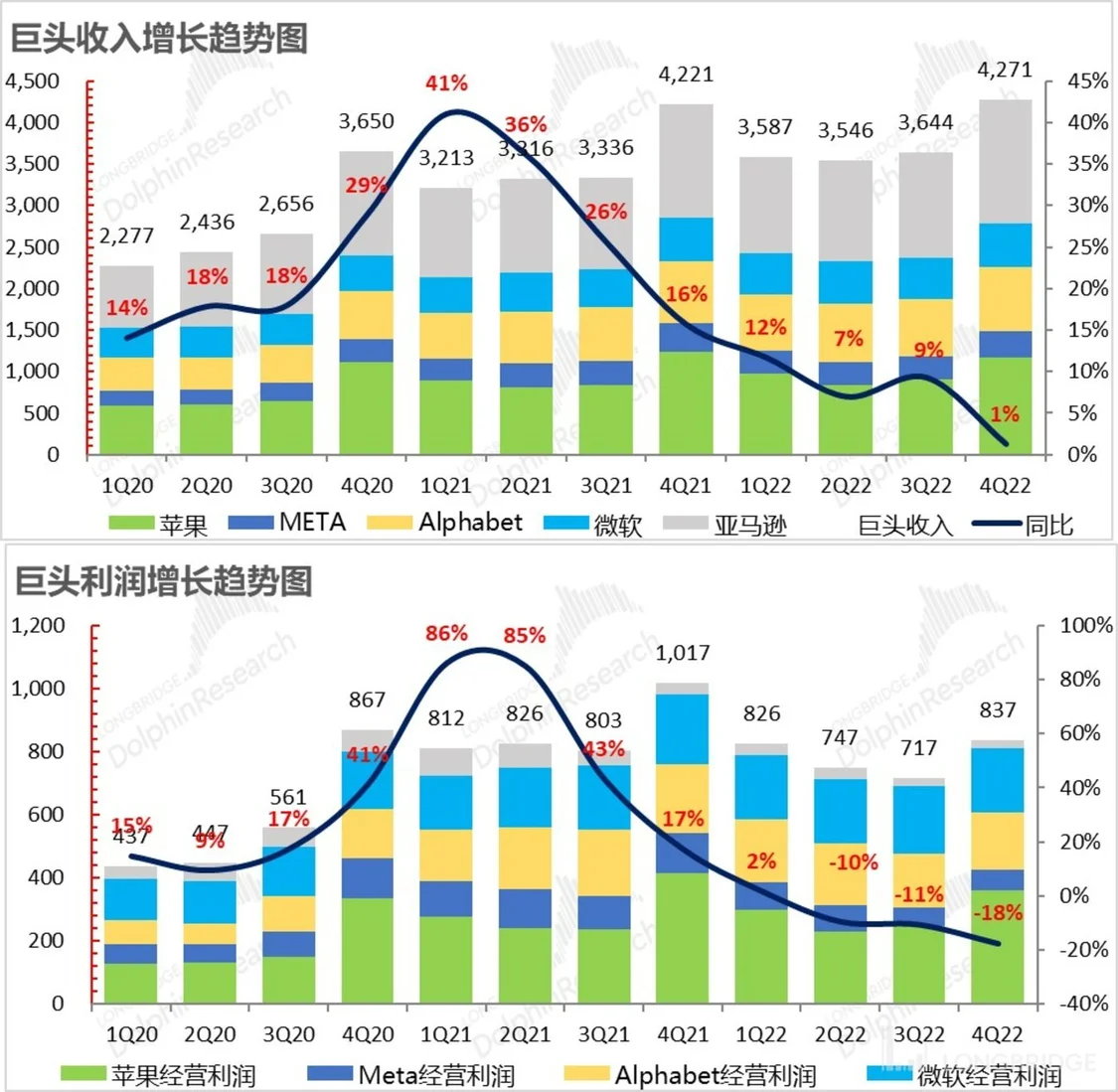

抛开市场预期差,按业绩趋势变化本身,海豚君覆盖的巨头们,这波业绩只能说是巨头大是大,但业绩增长是妥妥的 “软绵无力”。

纳斯达克成熟型四大巨头, 收入端最强王者收入就是个个位数增长,四季度合计勉强是个 1% 的正增长,勉强跑平了全美的 GDP 增速。但利润端均已悉数失守,每家的经营利润全部进入负增长状态,最低的负增长都已接近两位数。

而这两个图看似简单,背后隐藏的问题却对投资提出了一个关键质疑:当巨头们连续四季度,利润下滑速远超收入放缓速度,那么如何理解个股研究中的通常一致的业绩推演 “规模经济”?

规模经济的本质就是:用巨大的市场来提高外部采购成本的议价权,覆盖内部开支中的固定、可变开支,拉高经营杠杆,不断提高利润率,让利润释放速度在长周期中稳步跑超收入增速。

尤其是这些巨头,坐拥全球市场,应该有最大的规模效应,为啥 2022 年集体都是 “规模不经济” 的问题这么突出?

02 疫情炼金:分清 “疫情肥 vs 疫后瘦”,以及 “疫情瘦 vs 疫后肥”

回答为什么规模不经济,就要回到海豚君在上篇《2023 无尽纠结:美股到底是深衰、浅衰、滞涨 or 增长?》中提到一个问题:分清楚自己赚的是什么钱,Beta 还是 Alpha?投资如何,企业经营同样如此。

几个灵魂问题:是疫情放水赚的周期钱?是自身硬气拼出来的?盈利背后有真正的效率提升吗?亏损只是自身飘了花钱大手大脚带来的亏损,还是自己后院被人炮轰了带来的失血?

不去思考这些问题,在顺周期内疯狂投资,而在逆周期内被动收缩,几个来回大概率只是资本浪费带来的股价原地踏步。

2.1) 还记得 “疫情红利” 吗?

疫情的时候,先看一下市场哄抬 “疫情肥” 的公司:

a. Meta 和谷歌是疫情放水后消费狂欢带来的企业广告预算大增;疫情中企业雷同的自救行为,投广告一致看效果,无论是谷歌的搜索还是 Meta 的社交广告都是极致效果型。

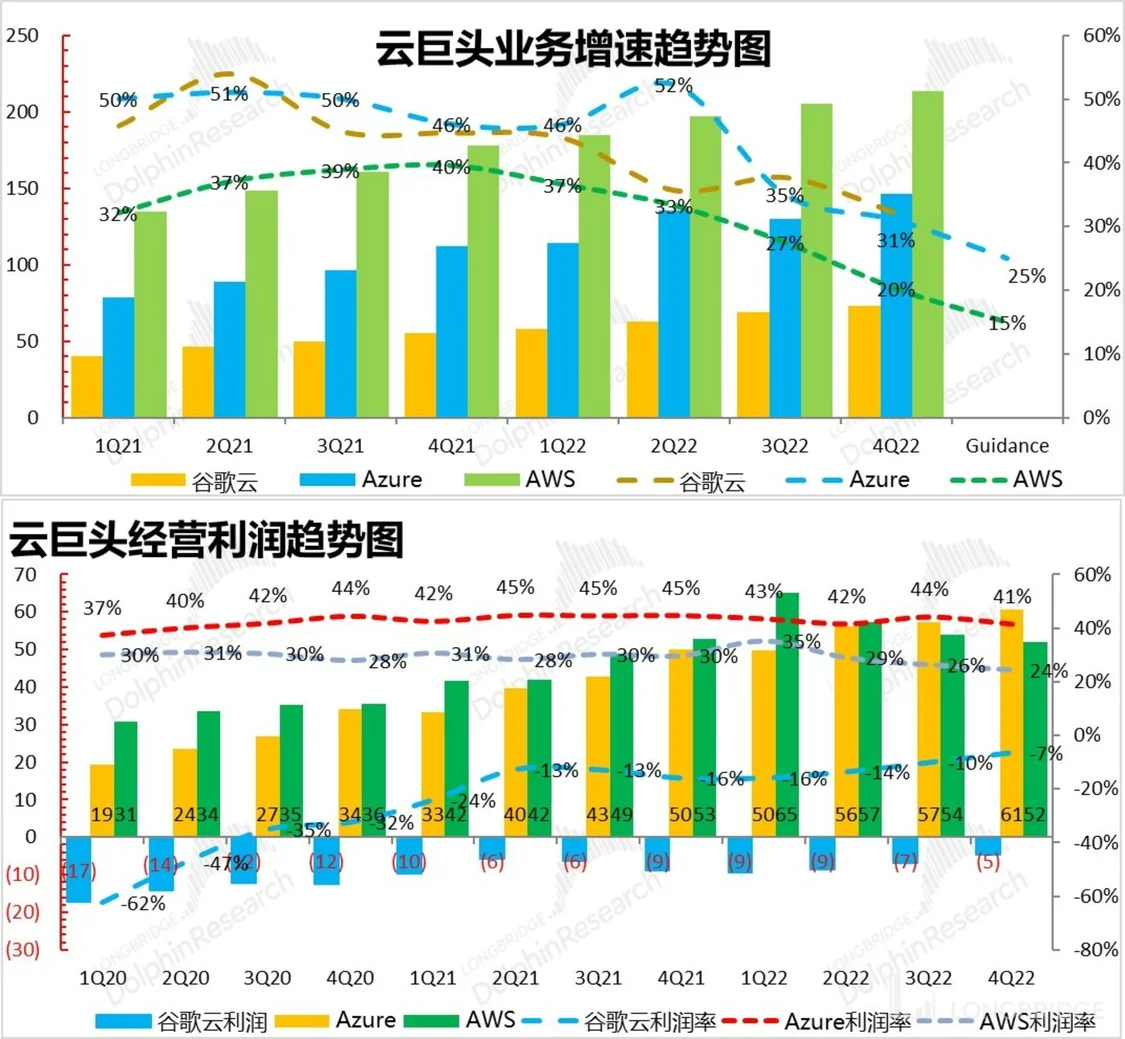

b. 微软和 AWS 是放水后经济活动走热,云服务使用量的快速上升。

c. 这些全球性公司中,在公司的总体收入成本结构中,海外收入对总收入的贡献权重大于海外成本对总成本的贡献权重,美元下行周期非美元收入和利润自带汇率 Buff。

而周期的问题是,如果不是你自身赚来的,怎么来就基本怎么回去。

a. 互联网广告板块,随着经济的走冷,广告主已不再是财大气粗的财主了,广告巨头们加总的广告增速从五个季度钱的 41% 火速放缓到了四季度的-1%;

a. 收水之后,企业开始审视内部开支,三大云巨头的云业务成本企业降本增效时候重点审视的对象,增长放缓速度和互联网广告的下行速度也好不到哪里。

可以看出来,无论是营销费用还是云服务开支,对企业来讲都是支付给外部采购方的对外开支,预算弹性较强,在收水之后的降本增效周期内,这类都是容易被压降的。

to B 变现类巨头拿的就是这些企业的开支,巨头财报们透露出的信号仍然清晰、一致:

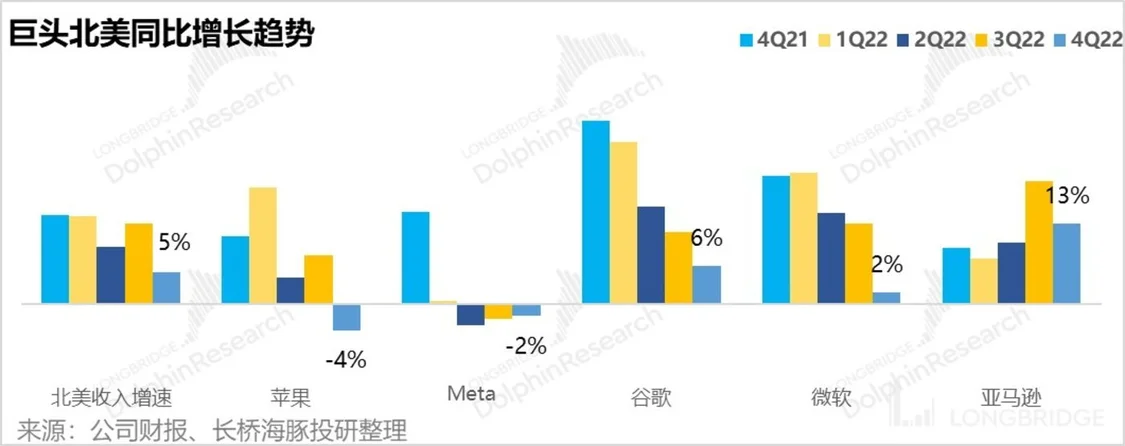

a) 在这波周期当中企业率先转入收缩状态,赚 to B 的钱的公司业绩崩掉的速度更快;

b) 而赚 to C 公司的,除了苹果有一部分自身基数原因之外,亚马逊的零售业务,Airbnb 住宿业务和 Uber 的打车业务表现都非常坚挺,无论是从当期业绩还是收入指引上都看不到清晰衰退的迹象。

2.2)褪去 “疫情肥”:一定就是 “福 “吗?

疫情肥类公司,面对疫情放水周期内飙涨的利润,大致都有这么几个动作:(1)加人;(2)加料。对应两个脱缰的指标——飙涨的公司人员数量,和猛增的资本开支。

又因为各家抗周期能和抗竞争能力带来的收入差异,虽然在这一波投入周期当中,每个公司都在猛投,但带来效益比明显不同,裸泳的选手正在浮现出来。

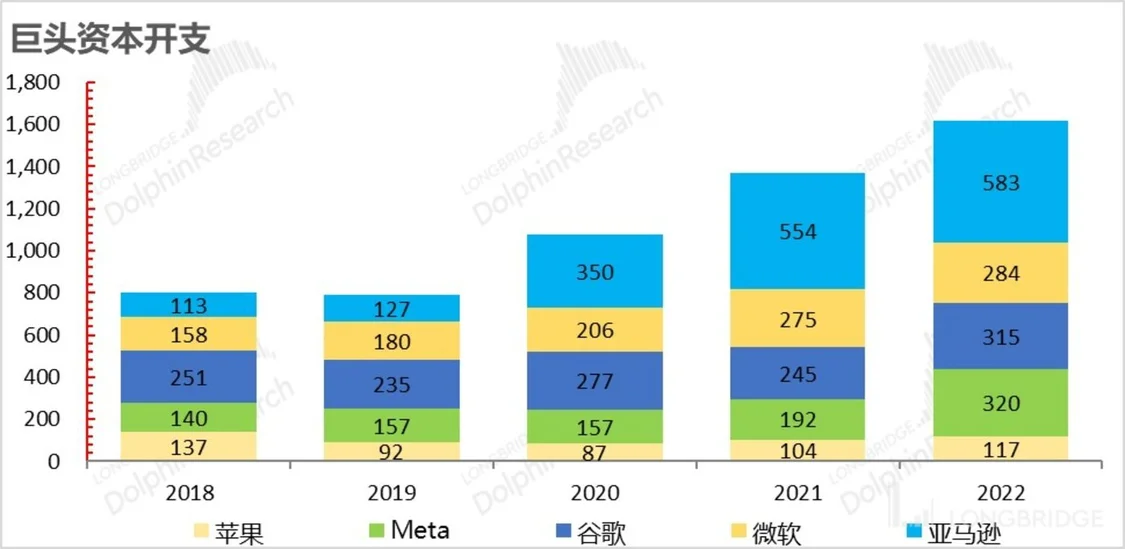

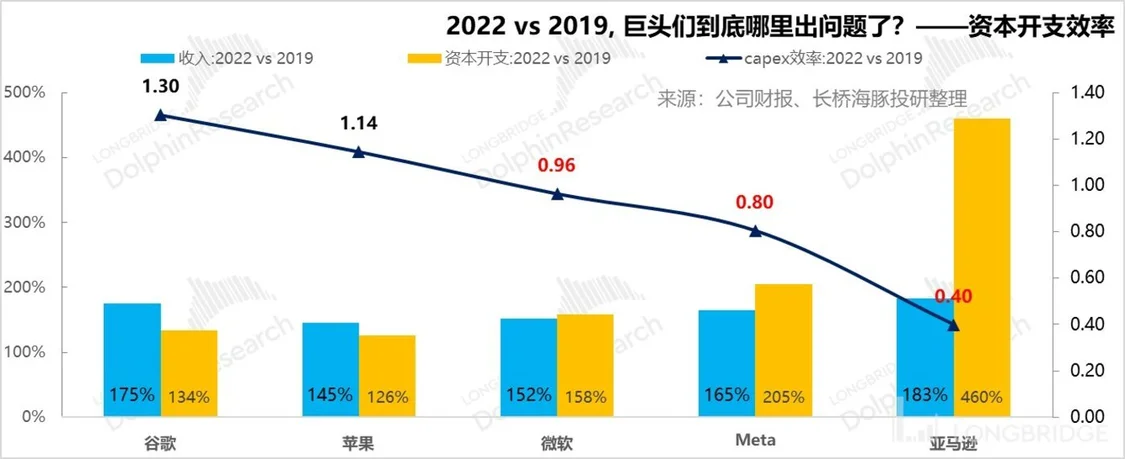

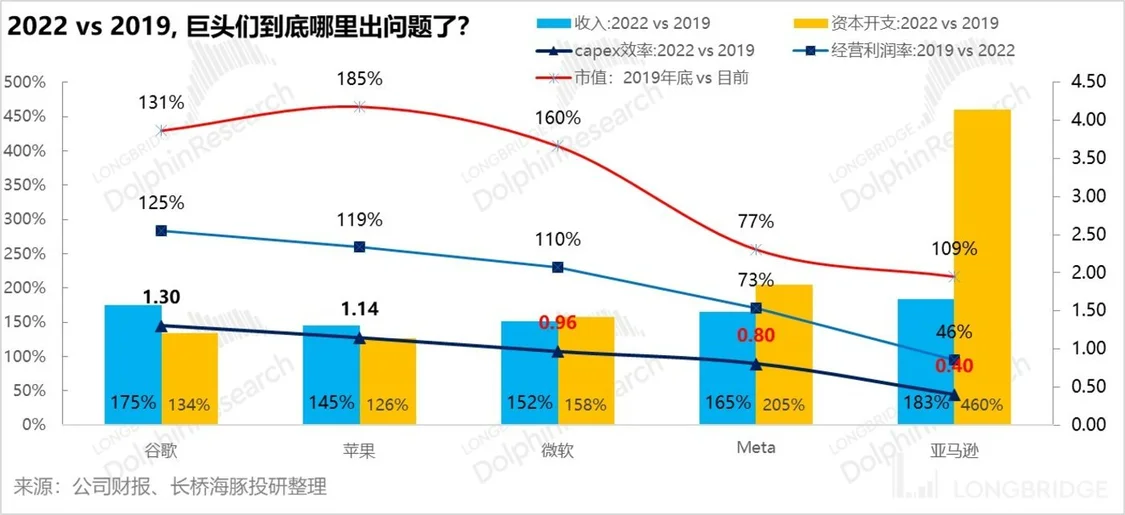

1)加料:

这波五大疫情红利巨头中,小扎一句 “All in 元宇宙” 让 Meta 的资本开支从 2019 年到 2022 直接三年翻番,一贯于提前两年预先投资基础设施的亚马逊,灵魂人物贝佐斯在退休前面临疫情暴涨的物流和配送需求拍下激进的资本开支计划,导致 2022 年底,亚马逊的资本开支整整是 2019 年的 4.6 倍。

而这两家公司中,细看问题的话,亚马逊明显投入过于超前,收入增长无法匹配高增的资本开支,而 Meta 结合绝对值来看,则是投入效率不高,收入增长不高却猛砸钱。

经过一轮猛投之后,到 2022 年底真正资本开支效率(资本开支的创收能力)有提高的,只有谷歌和苹果。

微软考虑到非美元的拖累,直接应该是和 2019 年一致,没提升,也没有变差。

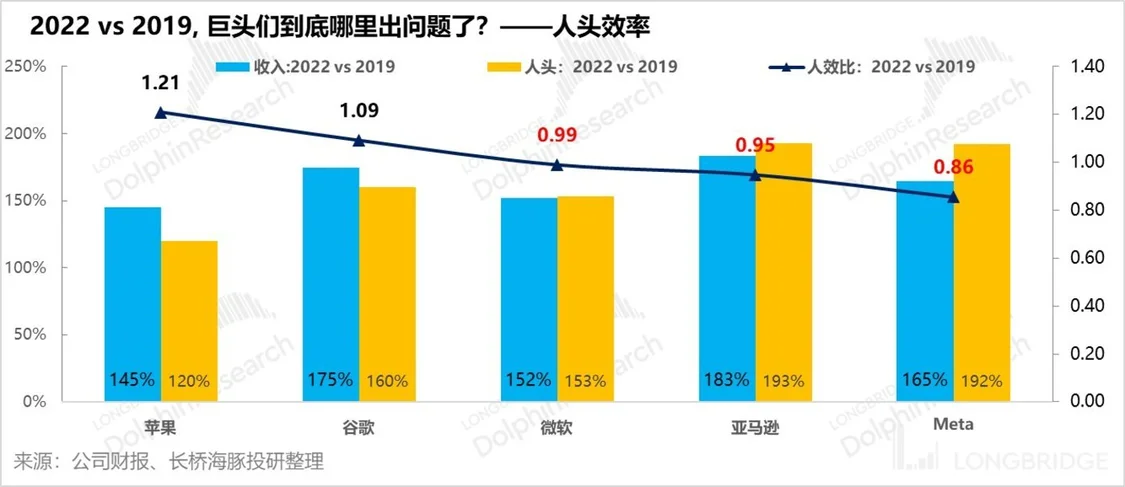

2)加人:

放一组数据来观察一下:在这波周期当中,招人过度,人头增速超过收入增速的依然是亚马逊和 Meta,微软依然居中,苹果和谷歌表现更好一些。

3)结果:收支失衡,盈利能力坍塌

而这样一波不加思考的投资之后,最明显的问题就是,市场需要重新思考巨头的 “规模效应 “问题:五大巨头中 Meta 和亚马逊呈现出非常明显的规模不经济问题——收入越做越大,但盈利能力反而下滑了,收支明显不对等。

对应股价上,Meta 和亚马逊在这波周期当中明显较弱,三年维度 Meta 负收益,亚马逊的收益也只是勉强跑超指数(截至 2 月 18 日,标普 500 相比 2019 年底涨幅 4%)。

而相比之下,海豚君关注的疫情当中业务受到严重影响的公司,比如说爱彼迎、Uber 等等,普遍没有出现投资过量、人员过载问题,三年维度的收入复合增长稳态之后,利润率并未明显坍塌。

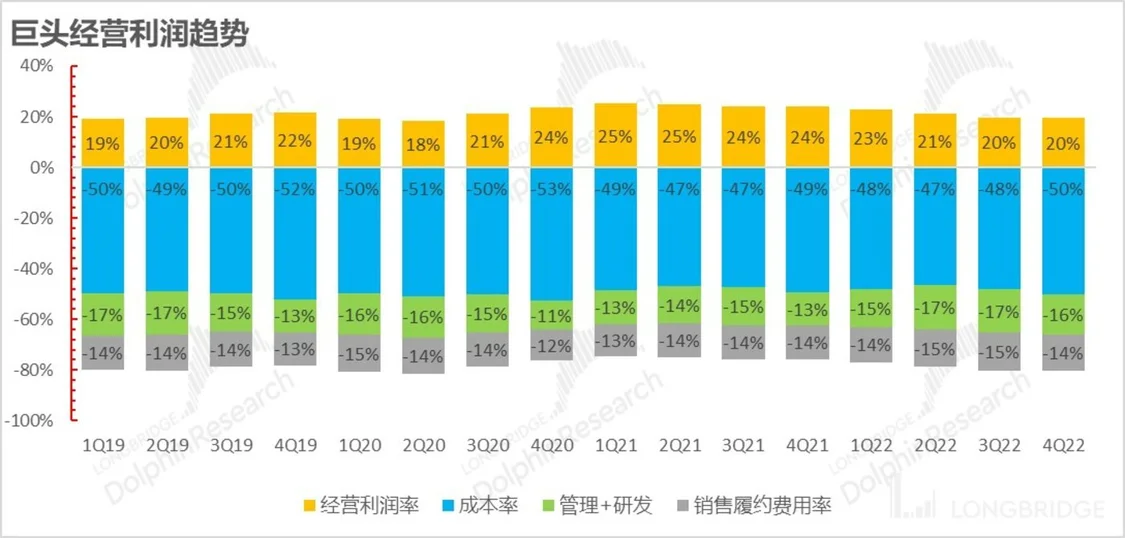

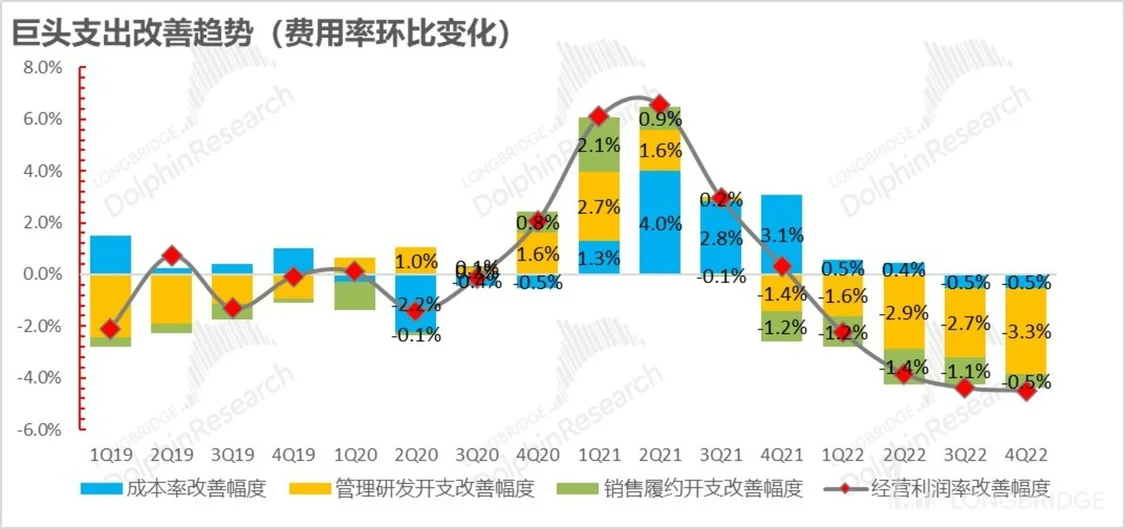

而针对这些问题,巨头们已结束了扩张期,进入了成本费用率的管控周期:

1)目前业绩端立竿见影的降本增效结果是销售费用的优化幅度,从三季度已经开始;

2)内部性开支(管理和研发)四季度看似变得更差,实际是因为裁员、业务重组效果开始体现,费用临时性上升;

3) 成本率变差幅度与上季度一致,除了 Beta 有比较大的竞争问题导致的毛利率走差之外,其他主要原因还是汇率 + 通胀导致。

2.3)收支错配背后:到底谁赢谁输?

那么关键的问题来看,投资当中如何看待这种收支错配问题?海豚君的解题思路是关键透过收入错配看核心竞争力有没有变化。

由于周期影响潮来潮去,自身护城河是否够高才是关键问题。从这个角度出发,褪去周期影响看个股,海豚君所看的公司当中:

a) 苹果的竞争力在这波周期当中,通过跨设备的系统/硬件打通,让硬件的生态阵营具备了更能打的能力,加上对手安卓阵营失去领头羊华为,苹果生态相对安卓生态的相对竞争力还在加强。

b) 微软自身并无问题,更多是周期导致它传统 PC 类业务退潮,云业务在形势不好时候,客户使用量缩减;

c) 谷歌在行业竞争小有问题,主要体现在两个方面:一个是 Youtube 面临短视频在时长和变现上的双重侵蚀;二是 ChatGPT 对搜索逻辑的影响。

d) Meta 是五个巨头当中唯一一个除了大家共同面临的宏观周期向下之外,还叠加了行业竞争格局向下、自身收支周期错配,三重因素共振向下的巨头失足代表。

e) 亚马逊是看似问题很大,但事实上踢掉云业务可能稍有竞争问题,核心零售业务更多是自身收支的周期错配,自身零售地盘并未被攻破。

03 疫情去噪,机会在哪?

而再结合海豚君上篇美股宏观综述中总结的策略:“轻增长、浅衰退的概率在进一步增加,整体美股在波动向上的几率会大于波动向下的几率。“

对应宏观预期的改善,如果说上个季度海豚君对这几大巨头还是偏保守、以躲为上的判断的话,海豚君认为接下来这些公司的机会开始逐步靠近。

当然,每个公司的问题差异,关注投资机会时候关注的关键点也不一样:

a) 苹果和微软自身竞争没有问题,主要是觉得疫情时候的冲动投资问题,让自身成本、费用率回到长期稳态趋势上。这两个公司关键是等待周期反转:宏观周期回归——加息到顶、美元走弱。

而对应投资机会上,苹果和微软更偏合理价位上的确定性,格局未破,长周期中美元如何侵蚀他们的收入和利润也会以同样的程度还回来。

b) 亚马逊:由于收支错配较大,亚马逊的关键是利润率的边际改善,一边靠收入持续跑超行业,另外一边更要靠审慎投资。

亚马逊的投资机会由于有宏观周期和自身投入产出周期的双重错配,而自身竞争力并未问题,从目前价位角度,足够低的价位,意味着长期更高的收益弹性。

c) Meta 由于是三周期的共振带来的困境,它是一个真正意义上关注困境反转的票,在足够低的价位上,当 Meta 开始明确缩减投资开支的时候,就会有不小弹性。

Meta 问题最为明显,也被市场做了充分定价,因此它更多是超跌反弹的机会,长期逻辑目前看并不清晰。

d) 谷歌在海豚君看来更多是周期问题,ChatGPT 对搜索的影响更偏故事性;而 Youtube 端视频内容的竞争格局确实在变差,但目前看 Youtube 防守能力还算可以,(具体会在个股中分析)。

整体上这五大巨头,海豚君从收益弹性角度 + 长期确定空间角度,最为看好的是亚马逊;苹果和微软重在合理价位上收益的稳定性;Meta 长期前景不清晰,短期可以看单一周期因素改善带来的弹性空间;而谷歌目前更偏 Beta 股,需要情绪(比如 ChatGPT)打压股价到比较安全的价位才会有不错机会。

整体上,不同于牛市预期中的一路向上,这个周期内通胀预期的反复性 + 宏观放水几率几乎为零,这些公司因机会都偏向于波动中 “反转 “,重在对于安全价位的判断和收益弹性空间分析。