美联储周三(26日)如期宣布加息25个基点,将美国联邦基金利率目标区间提高至5.25%-5.5%,为2001年以来的最高水平。这是美联储自去年启动本轮加息进程以来的第11次加息,累计幅度达到了525个基点。

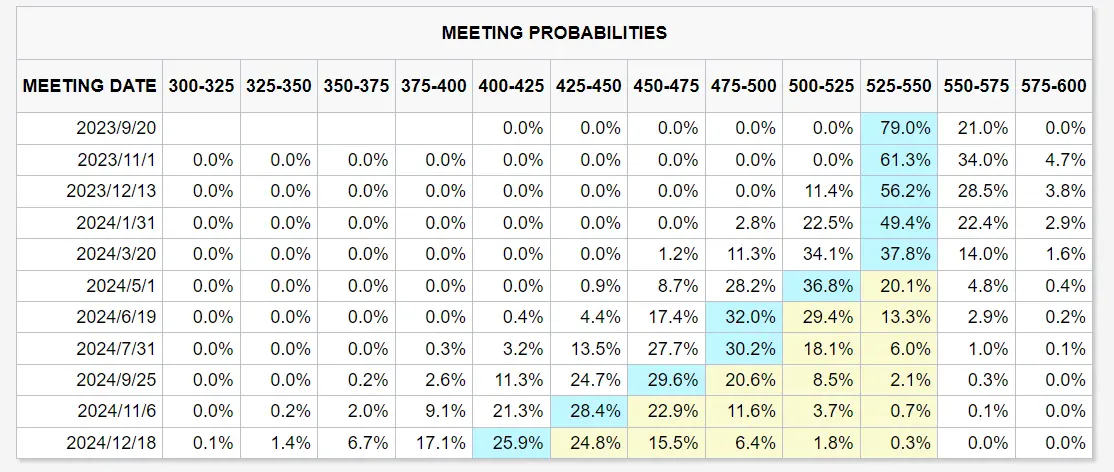

而现在,投资者最关心的莫过于美联储在今年剩余时间内的走向。目前,大多数人都认为,美联储在今年剩余时间里可能不会再调整利率。至少从整个市场的投资者押注来看是这样,CME的美联储观察工具(FedWatch Tool)就说明了这一点。

根据“美联储观察工具”,美联储在今年9月、11月和12月的会议上按兵不动的概率分别为79%、61.3%和56.2%。

Oanda的策略师Edward Moya认为,美联储可能已经结束了加息,这提振了软着陆的希望。

“美联储保留未来加息的选择权,但可能不需要,” Moya在最新报告中写道,“随着经济走弱,反通胀过程将持续下去,企业界应该开始感受到信贷环境收紧的影响。”

他指出,一个典型的例子是,6月份的CPI报告低于预期,年化增速为3%,低于上年同期的9.1%。

与此同时,美联储的经济学家也不再认为经济会衰退,第二季度GDP的初步数据出人意料地加速增长至2.4%。美联储主席鲍威尔周三表示,美联储工作人员不再预测经济会陷入衰退。

美国无党派组织国会预算办公室(Congressional Budget Office)的最新预测也显示,尽管利率上升和失业率上升给消费者带来压力,但美国经济仍将积聚足够多的力量,从而避免陷入衰退。

华尔街观点并不统一

不过,华尔街还有些人并不相信美联储已经结束了紧缩政策。

DataTrek Research联合创始人尼古拉斯·科拉斯(Nicholas Colas)周四在一份报告中写道:“9月20日的联邦公开市场委员会会议可能是再次加息,或者是再次暂停加息。”

“鲍威尔指出,联邦公开市场委员会在做出下一次利率决定之前,将有机会看到两轮月度经济数据。6月份好于预期的CPI数据可能是一系列好消息报告的开始,也可能只是一次性的改善。”他补充说。

花旗集团经济学家Veronica Clark表示,即便美国通胀数据连续数月回落,但美联储官员肯定会保持谨慎,因为这不足以让他们相信遏制通胀工作已经完成。

施罗德美洲多元化资产主管Adam Farstrup认为,若美国劳动力市场持续火热与绿色能源转型等因素导致全球通胀压力持续上涨,美联储可能需要继续干预。