又一个农历兔年,又一次美国主权信用评级遭遇调降。只是这一次,制造出这一幕的主角,从同属全球三大评级机构之一的标普变为了惠誉……

早在今年5月,我们就曾撰文提到过,随着美国政府又一次处于了债务上限的决裂式对峙中,一些分析人士认为,今年不排除会再度出现美国主权信用评级被调降的可能性。而在隔夜,评级机构对美国的降级“屠刀”在姗姗来迟后,终究还是落下了!

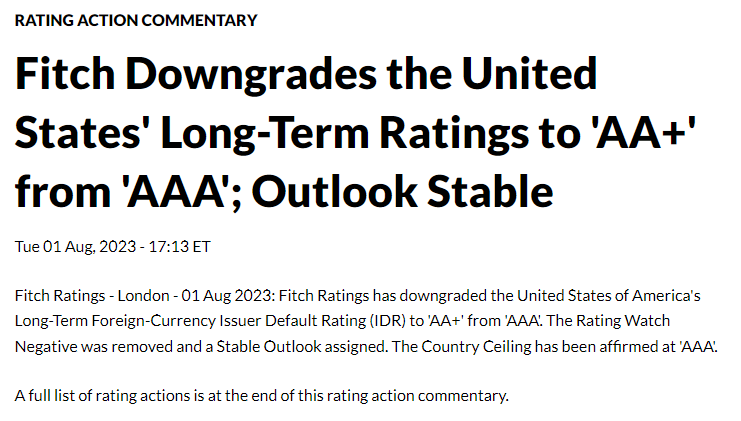

惠誉评级(Fitch Ratings)在周二美股盘后,将美国长期外币发行人违约评级从最高的AAA评级下调至AA+,理由是财政状况和治理不断恶化。两个月前,政治边缘政策一度将这个全球最大经济体推到了主权债务违约的边缘。

惠誉周二表示,下调评级反映出“未来3年预计会出现财政恶化”,以及“整体政府债务负担高企且不断增长”。惠誉还指出,过去20年“治理受到侵蚀,表现为一再出现的债务上限僵局和最后一刻的决议”。

今年6月初,美国国会议员和白宫在最后时刻就提高联邦债务上限达成协议后,华盛顿勉强避免了当时即将触发的“X日”违约。

在今年的这轮美国债务上限危机中,惠誉的动作无疑是几大评级机构中最为频繁的。

5月24日,惠誉就曾将美国长期外币发行违约评级(AAA)置于负面评级观察。惠誉当时认为,美国两党极限拉扯阻碍了提高或暂停债务上限协议的达成,在X日之前不会提高或暂停债务上限的风险已经上升。

在最新的降级声明中,惠誉表示,尽管两党6月达成了将债务上限暂停至2025年1月的协议,但过去20年来,治理标准持续恶化,包括财政和债务问题。政治僵局和最后一刻的决议削弱了人们对财政管理的信心。

惠誉预计,美国信贷条件收紧、商业投资减弱以及消费放缓将推动美国经济在23年第四季度和24年第一季度陷入温和衰退。惠誉认为,美国2024年的实际GDP增长率将仅为0.5%。目前职位空缺仍然较高,劳动参与率仍然低于疫情前的水平,这可能对中期潜在增长产生负面影响。

12年后的又一次“降级轮回”

毫无疑问,惠誉的举动很容易便能唤起人们对2011年的记忆。

2011年4月18日,标普将美国政府评级前景展望从“稳定”下调至“负面”,同时继续维持其AAA信用评级不变,标普当时表示这一调整反映出,美国庞大的预算赤字和上升的政府负债风险以及美国政府没有给出解决这些问题的明确措施。而到了8月5日——在当年美国两党达成提高债务上限协议之后的第三天,标普便将美国长期信用评级从AAA下调为AA+,理由是政治冒险政策以及对美国债务管理能力的担忧。

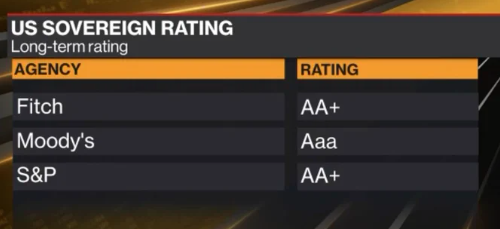

国际评级机构通常被视为“金融市场看门人”,因为其评级往往会成为投资者投资的重要依据。目前,在三大国际评级机构中,仅有穆迪还对美国保持着最高的3A评级。

值得一提的是,在2011年标普下调美国评级后的首个交易日,标普500指数曾暴跌近7%。

不过,至少就今日亚洲时段盘初的市场表现看,惠誉调降美国评级对市场冲击力,似乎还并不明显——如同12年前那样的恐慌性抛售,并没有出现……

在股市方面,美国三大股指期货在美股盘后虽有所下跌,但跌幅尚属可控的范围内。其中,道琼斯工业股票平均价格指数期货下跌34点,跌幅0.09%。标准普尔500指数和纳斯达克100指数期货分别下跌0.19%和0.25%。

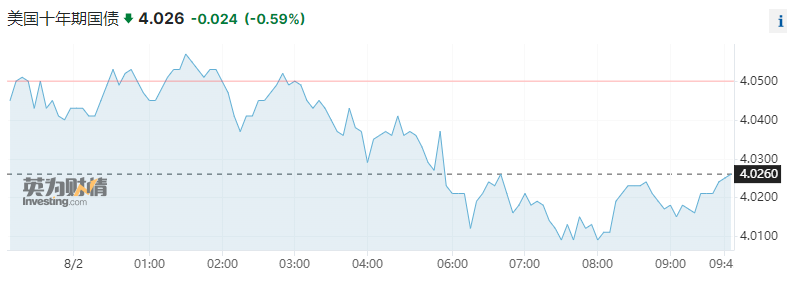

美债期货则在惠誉下调美国主权评级消息传出后短线上涨。在亚洲时段现货市场重新开盘后,各期限美债收益率则窄幅整理。美国10年国债收益率最新交投于4.026%,美国2年收益率徘徊于4.883%。

此外,在外汇市场上,美元指数虽有所承压,但跌幅也不大。美元指数日内早间最新下跌0.11%,交投于102.10附近。

对于市场眼下相对平静的走势,一个较为合理的解释是,市场人士可能对于惠誉发布这份声明的时机感到非常困惑——与标普12年前在达成债务上限协议后三天就下调美国评级不同的是,这一次惠誉是在今年的债限闹剧结束长达近两个月后才作出降级决定的,而市场当前的关注重心其实早已转向了其他方面。

美国财长耶伦(Janet Yellen)在惠誉决定作出后也强烈反驳称,“我强烈反对惠誉评级的决定。惠誉评级今天宣布的调整是武断的,而且是基于过时的数据。”

此外,市场目前对于美国信用评级遭遇调降的消息,可能也需要一个逐步消化的过程,尤其是在债市和汇市方面。虽然从表面上看,美国主权信用评级的调降本身并不利于美国国债,但12年前的市场走势却是相反的——美债反而因避险情绪的升温而一度大幅走高。而从最新的情况看,美债和美元也仍不排除会因避险情绪升温而“因祸得福”的可能。

华尔街如何看待此次事件?

在惠誉北京时间今日凌晨突然意外作出下调美国主权信用评级的决定后,诸多华尔街投行已经在第一时间发表了各自的观点。以下是我们对于这些机构观点的最新汇总:

安联首席经济顾问Mohamed El-Erian:

我对这一声明的许多方面以及发布这一声明的时机到非常困惑。我想我不会是唯一一个这么想的人,看到这一点的绝大多数经济学家和市场分析师,可能同样对所引用的原因和时机感到困惑。总的来说,这一声明更有可能被市场无视,不太可能对美国经济和市场产生持久的破坏性影响。

摩根大通执行董事、宏观利率与外汇销售主管Laura Fitzsimmons:

市场对惠誉下调美国评级的反应迄今是相当克制的,市场反应理应不会在现有基础上显著放大(也不会持续太久)。

澳新银行集团策略师David Croy:

我认为,市场对此会有两种看法——从表面上看,这是对美国声誉和地位的污点,但同样,如果它加剧市场紧张情绪和避险举措,很容易就会出现美国国债和美元的避险买盘。

瑞穗证券美国首席经济学家Steven ricchiuto:

我认为惠誉此举是向美国政府发出的第一个额外警告,即其支出相对于税收是不可持续的。我们已经到了公共债务的净利息高于经济增长潜力的地步,我们无法再通过经济增长摆脱困境。这基本上已告诉人们,美国政府的支出是一个问题。这是一种不可持续的预算状况,因为经济甚至无法在未来摆脱这个问题。因此,他们(美国政府)要么将不得不解决这个问题,要么只能无奈接受进一步下调评级的后果。

布鲁金斯学会汉密尔顿项目主任Wendy Edelberg:

我对下调评级的时机感到惊讶,因为我不明白他们(惠誉)现在掌握的信息怎么会比债务上限危机解决前更糟糕。在债务上限危机解决之前,他们曾将美国列入负面观察名单,但从那以后,我们在财政前景方面其实得到了很多好消息。我还感到困惑的是,下调评级的动机似乎与财政轨迹有关,但这一切都很好。除非他们认为财政轨迹表明存在违约风险(我认为他们不会这么说),否则我不理解其中的原因。

我认为,在今年债务上限协议达成之前,宣布降级会更好。那会让人觉得有合理的动机,也会让人们更加担忧。当然,降级的影响肯定是负面的,而我们需要再等待一会才能更好地评估其影响。

阿尔比恩金融集团首席投资官Jason ware:

惠誉曾经在今年5月将美国AAA评级列入负面观察名单。如果你没有在惠誉工作,可能不会预料到今天会发生这样的事情,但如果你考虑到当时的情况和负面观察名单的事实,也不能说这非常令人吃惊。因此,我不认为市场的反应会让任何人感到惊讶,因为我们以前经历过这种情况——12年前,我们看到了同样的情况,你知道,那是一个买入的机会。因此,我认为你不会看到太多的投资者,尤其是那些有长期投资策略的投资者说,我应该卖出股票,就因为惠誉调降了美国AAA评级。

经济展望集团董事总经理Bernard Baumohl:

总体而言,这不会对投资者对政府债券的风险胃纳产生重大影响。就像我们在标普做出类似评级下调时看到的那样,这方面的需求仍然强劲。

SENIOR INVESTMENT STRATEGIST高级投资策略师Angelo kourkafas:

这个时机绝对令人惊讶。鉴于我们看到市场一直非常平静,我想知道这是否可能会成为周三股市小幅回调的理由。我不认为这一定会从根本上改变市场走向。(2011年),我们确实看到市场回调了10%……但那非常接近债务上限的最后期限,而现在我们已经彻底远离了那个期限。

Truist Advisory Services联合首席投资官Keith lerner:

这一决定是出乎意料的,有点像是从天而降。至于对市场的影响,现在还不确定。市场正处于易受坏消息影响的阶段......这是在10年期美债收益率大幅波动之后突然出现的,因此这将对10年期美债收益率构成考验,目前它正处于接近4.10%的临界水平,而股市已经连续五个月上涨。

Alliance Bernstein首席经济学家Eric winograd:

听着,没有人会认真考虑美国会出现无法偿还债务的前景。对长期和短期国债的需求都将继续存在,我不认为这次评级调降是未来会出现任何麻烦的重要信号。

LPL Financial首席全球策略师Quincy krosby:

经济学家们关注赤字,然后假定随着赤字的增长,你的货币会走弱走软。这是教科书上的说法。随着赤字的增长,你的货币就会疲软,惠誉就是把我们归入这种教科书式的理论。但具有讽刺意味的是,在许多情况下,随着赤字的增加,美元其实兑其他货币的汇率反而在上涨。

这(惠誉的决定)是一个警告。经济学家说,如果美国不把财政问题解决好,它的货币就会走弱,但美元并没有走弱。惠誉的基本意思是,这种情况会发生,美元将成为牺牲品。

Cresset财富顾问公司首席投资官Jack ablin:

我很惊讶,但并不意外。美国主权债务的问题在于,不仅仅是支付能力,还有支付意愿,这就造成了一个问题——每次债务上限谈判都是一触即发的、令人沮丧、并会造成不必要的焦虑。每次美国政府进行债务上限或预算谈判时,都会出现这种僵局。我们正在为秋天的另一次停摆做准备。我们必须切实克服这一点。