旧金山联邦储备银行(Federal Reserve bank of San Francisco)的最新研究发现,央行加息至少会在12年内减少潜在的经济产出,这与传统的国民经济理论相反,后者假定政策在长期内保持中性。

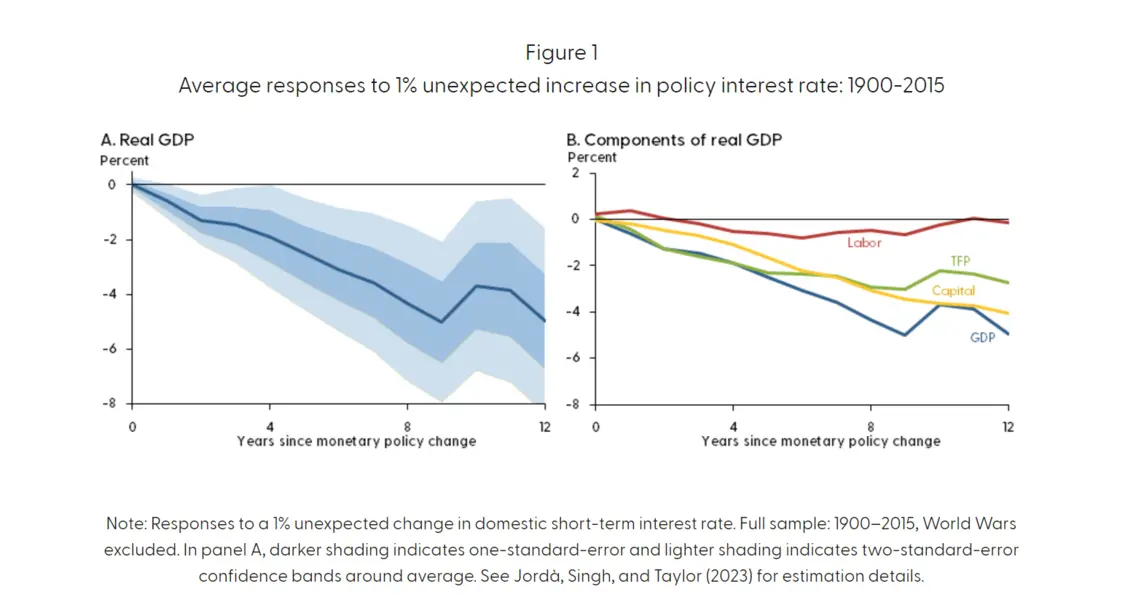

旧金山联邦储备银行的研究人员Òscar Jordà和Sanjay R. Singh,以及加州大学戴维斯分校(University of California Davis)教授Alan M. Taylor周二在一份报告中写道,“我们发现,这些长期影响主要是通过投资决策产生的,而这些投资决策最终会导致生产率和资本存量低于没有政策干预下的水平。”

“在一段时间的货币政策紧缩后,这些生产率效应至少会持续12年。”他们补充道。

据悉,经济学家们利用汇率与较大经济体货币挂钩的较小经济体的历史数据,研究产出的组成部分(劳动力、资本和全要素生产率)如何对外部驱动的利率变化做出反应。

他们发现,在其他所有经济因素相同的情况下,货币政策冲击“会比人们普遍认为的更持久地减缓经济活动的步伐”。

例如,研究人员发现,如果利率上调1%,12年后实际国内生产总值(GDP)将较利率未调整的情况低5%左右。

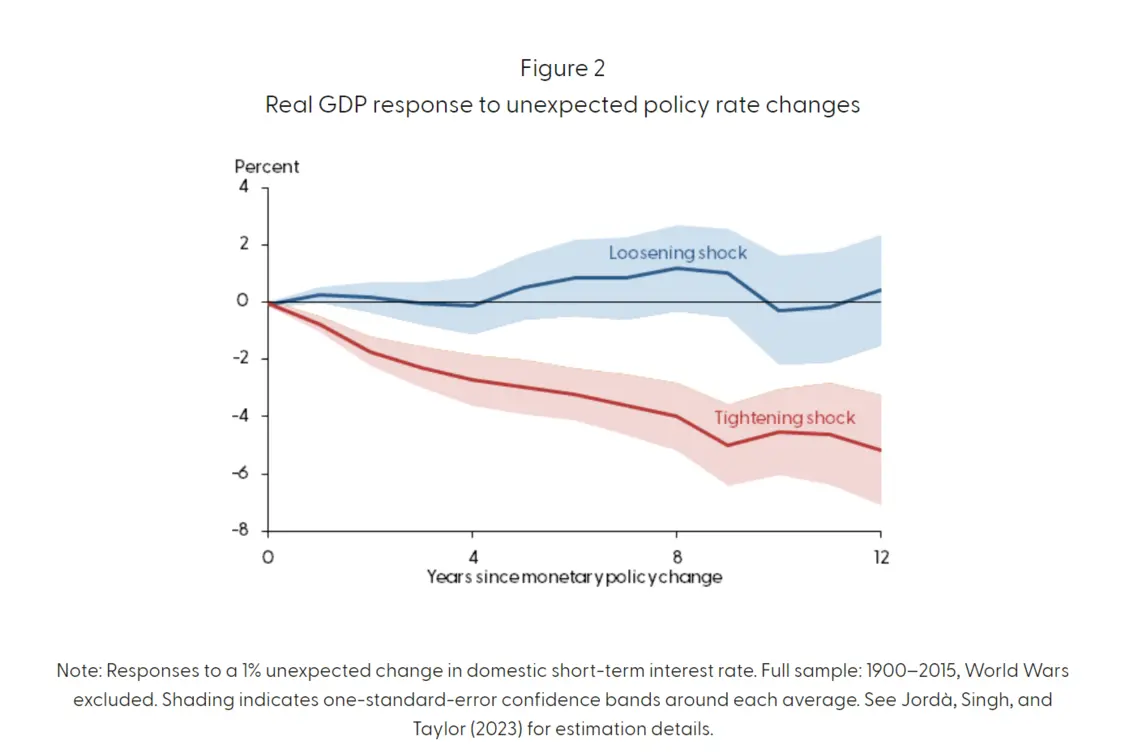

此外,经济学家们还研究了央行是否可以通过降低利率来长期提升经济能力,结果他们发现“天下没有免费的午餐”。“也就是说,央行可能无法通过让经济火热运行来消除对经济潜力的长期影响。”

近年来,世界各国央行已经启动了几十年来最激进的加息周期,以试图冷却通胀。随着新冠病毒大流行离我们渐渐远去,目前的通胀在一定程度上是由疫情后过度需求推动的。

显而易见的是,这项分析对货币政策制定者提出了挑战,他们希望在让通胀处于低位并保持稳定的同时,让经济发挥增长潜力。

研究人员们指出,“利率的变化可能会对潜在增长产生意想不到的持续影响,最终可能会使政策校准变得复杂。”