本月令美国市场不安的美国国债暴跌,正迫使投资者将注意力集中在政府不断攀升的债务上。

美国债务的加速增长已经在2023年引发了投资者的担忧,由于总统拜登和时任众议院议长凯文·麦卡锡在最后时刻达成了提高联邦债务上限的协议,立法者在6月才勉强避免了灾难性的违约。

现在,华尔街的一些知名人士提出了一种可能性,即所谓的“债券义勇军”可能卷土重来,这指的是固定收益市场在某些情况下可以倒逼政府和央行采取紧缩政策。这在一定程度上也加剧了美国国债的暴跌,导致基准收益率升至16年高点。

以下四个图表显示了为什么美国的巨额债务负担是一个令人担忧的问题,以及它已经如何影响了市场。

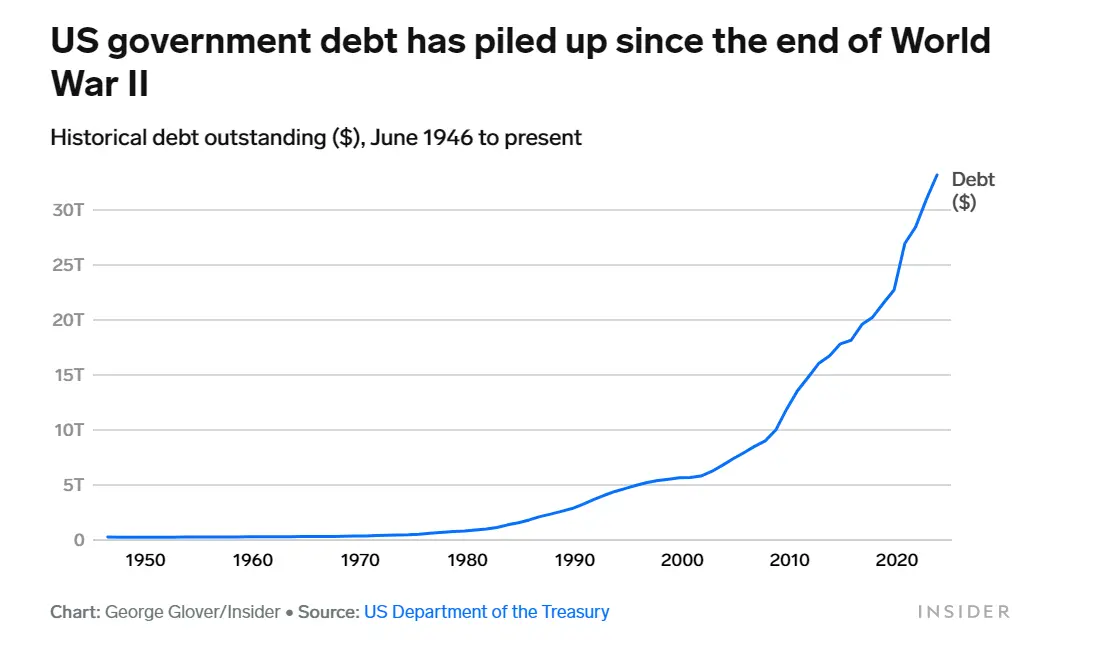

美国的“债务大山”还在不断增长

自第二次世界大战结束以来,政府借了越来越多的钱来资助其支出计划。

根据财政部的历史数据,美国国债已经从1946年6月的不到3000亿美元激增到2023年9月惊人的33万亿美元——这意味着美国的债务现在比中国、日本、德国、印度和英国经济的总和还要多。

经济学家表示,里根-布什(Reagan-Bush)时期的减税政策、美国国债市场规模的大幅扩大,以及入侵伊拉克和2008年金融危机等爆发点都导致了债务的大幅攀升。

政府日益增长的还款义务也在华盛顿引发了分歧,佛罗里达州州长Ron DeSantis和众议员Matt Gaetz等知名的极右翼共和党人公开反对此前在债务上限问题上的妥协,并反对拜登政府的学生贷款减免措施。

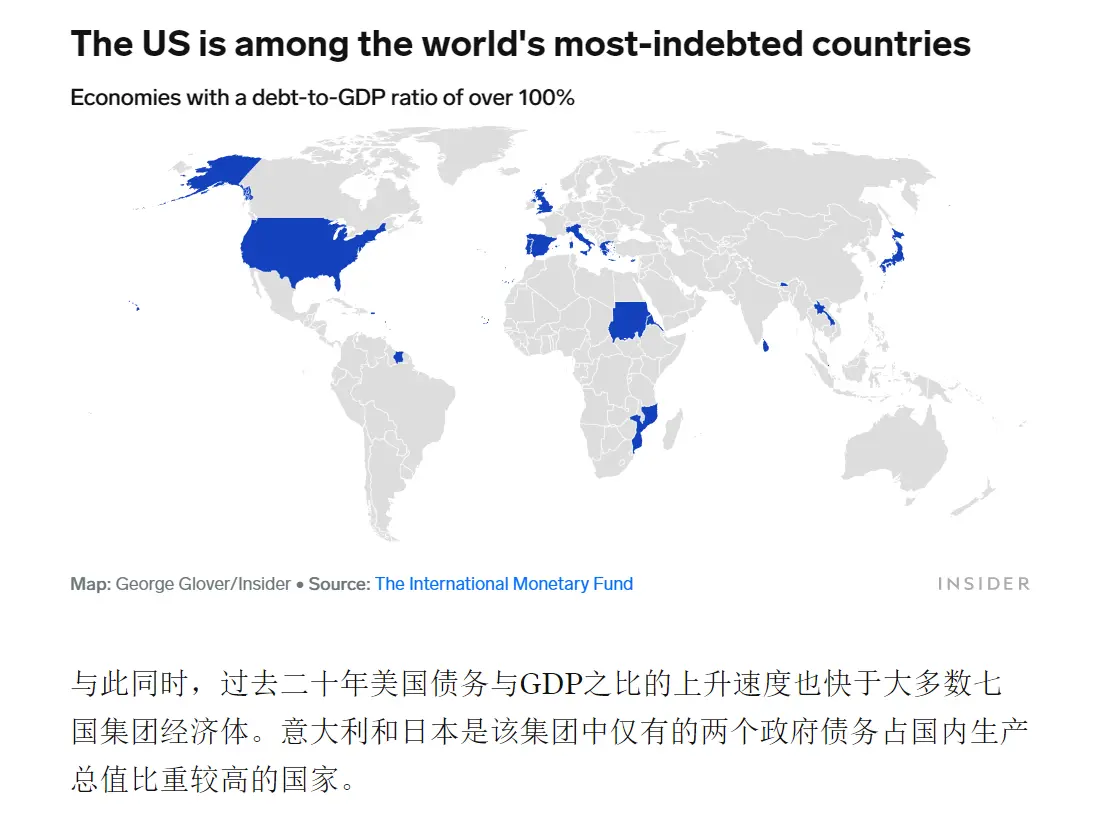

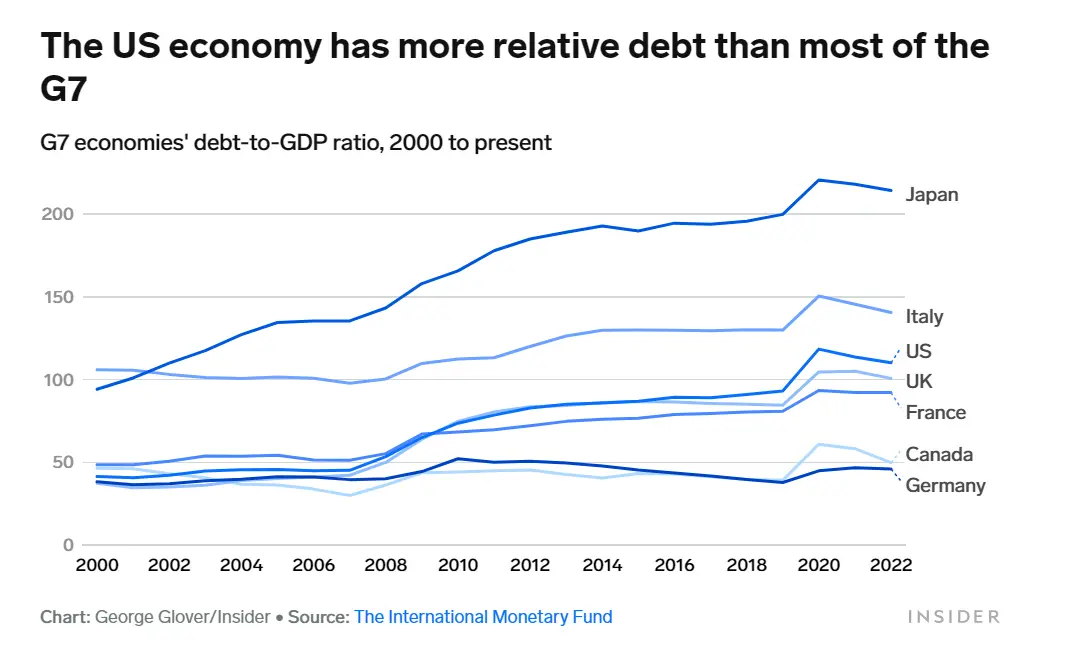

美国的债务与GDP之比已越过了一个关键门槛

在过去的几十年里,不仅仅是债务总额在增加。

根据国际货币基金组织(IMF)的数据,以美国债务与国内生产总值(GDP)之比衡量,赤字水平相对于美国经济的总体规模自2000年以来也在稳步上升,并在2019年首次超过100%。

资本集团(Capital Group)经济学家Darrell Spence说,这个门槛标志着一个国家可能不得不开始担心其预算赤字会拖累整体经济增长。

“当未偿债务超过GDP的100%时,可能不会立即出现问题。”他在上周的一份研究报告中写道:“尽管如此,美国债务形势正在演变,需要引起关注。”他警告称,承担更多债务可能迫使政府增税,引发进一步的债券抛售,并导致利率上升。

根据国际货币基金组织的数据,美国是世界上仅有的21个赤字规模超过GDP总量的国家之一,与希腊、斯里兰卡和饱受战争蹂躏的苏丹一样。

与此同时,在过去20年里,美国债务与GDP之比的上升速度也快于大多数七国集团(G7)经济体。意大利和日本是该集团中仅有的两个政府债务占GDP比重更高的国家。

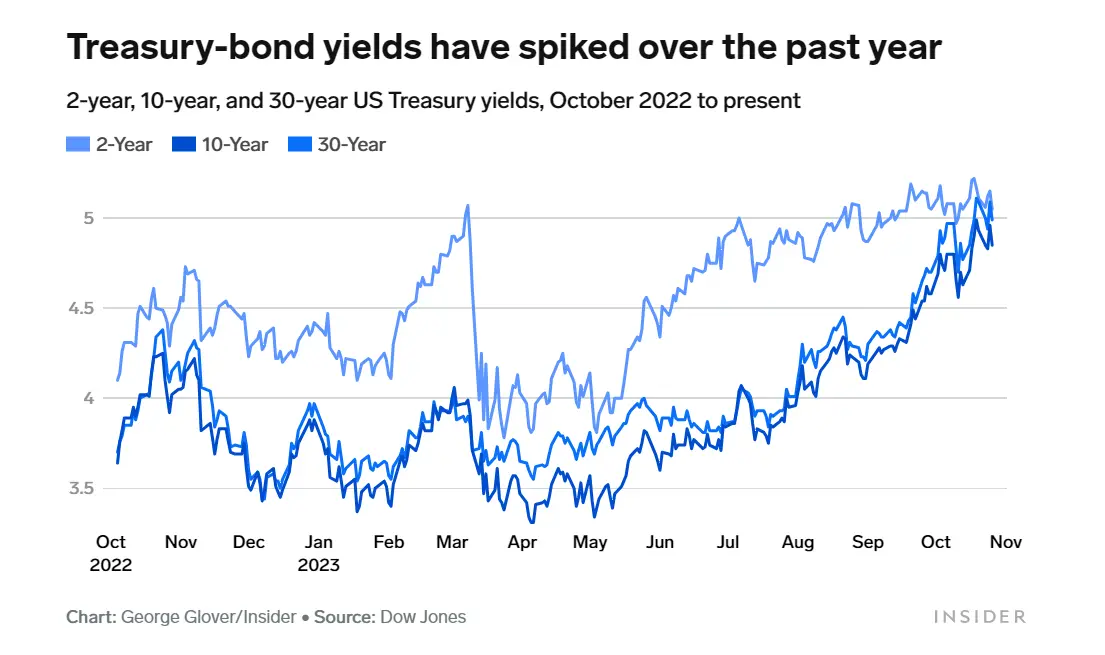

“债券义勇军”可能正在加剧美国国债市场的崩溃

对于这个问题,目前市场上仍存在争论。

对一些人来说,美国政府可以随心所欲地继续积累债务,因为它知道,美国作为世界上最大的经济体,以及美元作为全球储备货币的地位,将为它提供保护。但过去几周发生的事件表明,投资者对美国总能偿还债务的信心可能正在减弱。

美国国债价格出现了市场历史上最严重的暴跌之一,10年期和30年期国债收益率自2007年以来首次飙升至5%以上。

投资者担心美联储为了遏制通胀,将在2024年之前很长一段时间内保持高借贷成本,这推动了抛售——因为当利率上升时,债券的低风险但固定回报变得不那么诱人。

但一些华尔街人士认为,市场暴跌也是由“债券义勇军”推动的,这些交易员试图压低国债价格,以鼓励国会改革其借贷习惯。

资深分析师Ed Yardeni在9月表示,“自8月1日美国政府债务评级遭下调以来,人们一直关注赤字问题。”他在上世纪80年代创造了“债券义勇军”一词。

“我认为我们将面临真正的问题,我的朋友们,也就是债券义勇军们,可能需要付诸行动,说服政界人士我们必须采取一些更根本的措施,减少赤字的长期前景,”他补充道。

有着“老债王”之称的传奇投资人比尔·格罗斯(Bill Gross)也支持这种假设,他在本月早些时候表示,一群散户交易员可能控制了市场,并将收益率推高至5%。格罗斯通过交易这种资产类别赚了数十亿美元。