北京时间明日(2月2日)凌晨3时,美联储联邦公开市场委员会(下称FOMC)将公布2023年第一次利率决议。

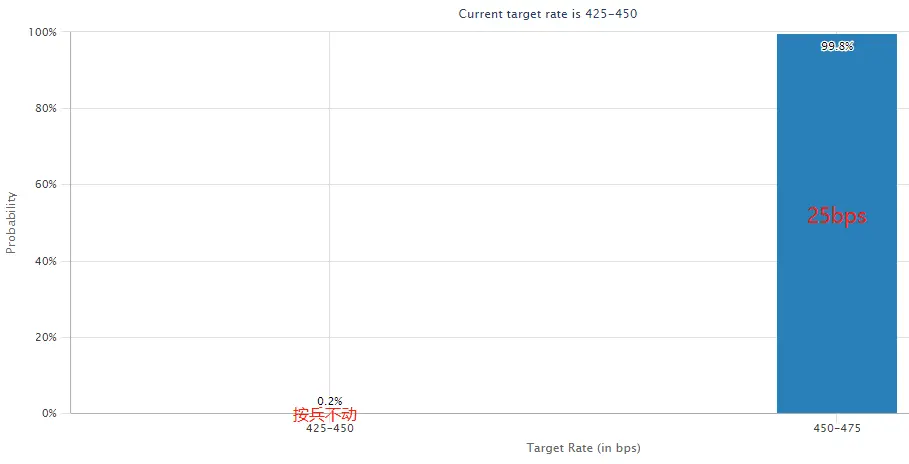

目前市场几乎一致预期美联储将进一步下调加息幅度至25个基点。如果预期成为现实,将是美联储本轮加息周期内的连续第八次加息,届时联邦基金利率将达到4.50%~4.75%区间,续刷2008年全球金融危机以来新高,累计加息幅度将达到450个基点。

不过,目前,市场聚焦的重点内容在于,随着越来越多的证据表明通胀持续回落,且多项数据显示美国经济增长失去动力,FOMC的政策声明和美联储主席鲍威尔是会继续发出进一步加息的信号,还是将暗示暂停加息。

美国多项通胀指标持续回落

在连续四次75个基点的激进加息之后,FOMC在去年12月放缓了加息的步伐,将单次加息的幅度从75个基点下调至50个基点。自上次议息会议以来,美国多项通胀指标呈持续下降趋势。

美国去年12月CPI和PPI月率环比均开始由涨转跌,此外,作为美联储最关注的通胀指标之一,剔除食品和能源价格波动因素的核心PCE上月同比上涨4.4%,符合预期且弱于前值的4.7%,并低于美联储对2022年底核心PCE的预期4.8%,同时使去年四季度的平均通胀降至4.7%。

美国上月核心PCE同比上涨4.4%(图片来源:tradingeconomics)

除了滞后的通胀数据,一些通胀先行指标也在预示美国通胀将持续回落——美东时间上周五(1月27日),密歇根大学公布的1月份数据显示,1年通胀预期终值录得3.9%,为2021年4月以来新低,预期4%、前值4.4%;5年通胀预期终值录得2.9%、预期3%、前值2.9%。1月份通胀预期的改善,将密歇根大学消费者信心提振至九个月新高。

1月份,美国密歇根大学1年期通胀预期回落至3.9%(图片来源:英为财情)

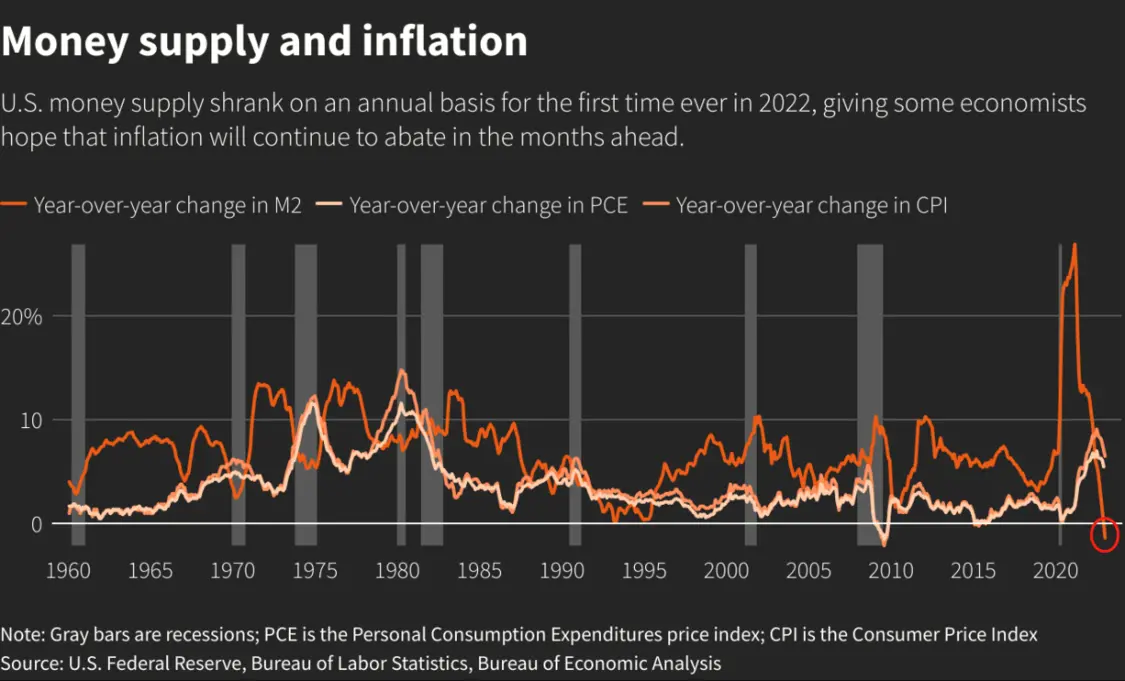

《每日经济新闻》记者还注意到,中国春节假期期间,美联储公布的数据显示,2022年12月美国广义货币供应量(M2)出现史上首度负增长。当月美国M2同比增长率为-1.3%,是自美联储1959年开始跟踪该指标以来的新低,也是美国M2在所有数据中的首次下降。

上世纪60年代以来,美国M2月通胀的走势变化(图片来源:路透社)

在新冠疫情期间,美国M2规模由2020年3月的16.1万亿美元飙升至2022年3月的21.9万亿美元,涨幅超过36%。自2022年3月美联储开启加息周期以来,美国M2规模持续下降,流动性收紧逐渐对美国经济活动造成明显的制约。

有观点认为,美国M2增速下行反映其经济逐渐降温,通胀作为一种货币现象,货币供给量的减少意味着需求增速将放缓,企业和居民融资成本提高,资金可获得性下降,通胀有望持续回落。

中金公司在研报中指出,受近期能源价格大跌影响,美国2022年12月CPI通胀环比转负,且密歇根大学通胀预期进一步回落,表明美联储抗通胀取得一定进展。但另一方面,12月中小企业乐观指数超预期回落,显示美国经济基本面在继续“降温”。中金认为,这些因素或将使美联储进一步放缓加息步伐,下次会议的加息幅度或降至25个基点;但放缓加息不等于货币政策转向宽松,由于服务通胀仍有韧性,美联储抗通胀的立场不会很快软化。

市场预计本轮加息周期将在3月下旬结束

通胀和通胀预期的持续回落也让市场大幅押注美联储此次将进一步下调加息幅度。芝商所“美联储观察”工具显示,截至发稿,期货市场认为美联储此次加息25个基点的可能性高达99.8%,“按兵不动”的概率仅有0.2%。

图片来源:芝商所

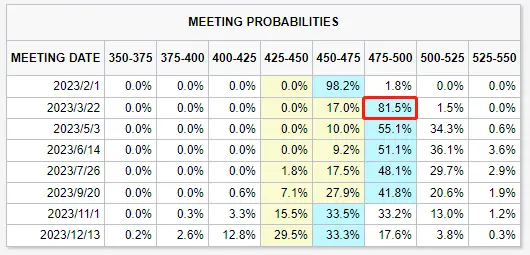

另外,期货市场目前预计FOMC将在3月下旬的会议上再次加息25个基点,并就此结束本轮加息周期。届时,联邦基金利率将在4.75%~5.00%区间见顶。

图片来源:芝商所

巴克莱首席美国经济学家Marc Giannoni在发给《每日经济新闻》记者的置评邮件中表示,“我们预计美联储将在本周加息25个基点至4.50%~4.75%,并暗示会继续加息。这将符合FOMC此前向市场传达出的信息,并得到越来越多证据的支持,这些证据表明通胀和工资增长正在减速,以及美国经济放缓的迹象。面对这些证据,目前市场预期今年春季联邦基金利率将在4.75%~5.00%区间见顶,且美联储最早将在7月份开始降息。”

Giannoni指出,尽管最近的通胀和工资增长的下降给了FOMC更多的时间来评估过去调整货币政策的效果,但FOMC的工作尚未完成。他认为,FOMC面临的一项关键挑战,将是在不让市场进一步预期其加息周期即将结束的情况下,完成向较小幅度加息的过渡。在这方面,周四鲍威尔召开的新闻发布会将是市场关注的重点。Giannoni预计鲍威尔将暗示2023年的联邦基金利率将在5.1%见顶。

“在我们看来,FOMC仍然但心,自去年夏季以来通胀回落方面取得的进展,掩盖了可能在中期内重新出现更广泛的物价压力。特别是,不包括住房在内的核心服务业PCE(占整个PCE权重近50%)特别容易受到工资推动的通胀的影响。由于美国劳动力市场依然非常紧张,因此工资压力可能仍然过高,与持续2%的PCE不一致。实际上,美国的劳动力市场持续显示出对工人的强劲需求,而劳动力供应却有限。”Giannoni补充道。

三菱日联金融集团资深外汇分析师Lee Hardman也在邮件中对《每日经济新闻》记者指出,“近期美国通胀的放缓,强化了美联储将在本周继续放缓加息步伐的预期。美国利率市场认为,本周加息25个基点几乎已成定局,接着还将再加25个基点才会暂停本轮加息周期。毫无疑问,加拿大央行最近决定暂定加息周期的决定非常令市场振奋。但我们预计,美联储不会在本周的会议上发出类似的、更为鸽派的信息。更有可能的是,美联储将继续强调,根据他们目前的计划,利率可能需要升至5%以上。市场参与者可能会继续关注美联储更为强硬的政策指导,这些政策指导受到加息步伐放缓、通胀压力缓解以及对经济增长急剧放缓的持续担忧的影响。

”