内容提要

21世纪以来,随着经济全球化一体化,在全球外汇储备增长的同时,非传统储备货币的地位在上升。人民币在2016年加入SDR后地位迅速提升。2022年的俄乌冲突对国际政治格局产生巨大影响,将反映到经济的许多方面。在储备体系上,将会降低外汇总体储备需求,强化货币多元化的趋势,提升黄金的地位,并有可能推动区域货币联盟及跨境支付系统的发展。

一、国际外汇储备变化的趋势

二战后,布雷顿森林体系确定了美元在国际货币体系的核心地位,其关键在于美元与黄金挂钩、其他货币与美元挂钩的“双挂钩”,美元成为唯一的储备货币。然而,该机制内嵌的“特里芬难题”使得布雷顿森林体系难以持续。1976年牙买加体系成立,黄金非货币化,结束了“双挂钩”的固定比率关系,按外汇市场供求变化决定汇率的浮动汇率制诞生,国际储备体系形成了由多个国家货币共同构成国际储备货币的多元化趋势。

在牙买加体系下,美联储的货币政策信誉成为全球货币体系的稳定源。然而,现实是美联储只按国内经济情况制定与执行货币政策。特别是危机或衰退状态下,美联储实施量化宽松政策,由此造成的全球流动性泛滥极大地推动了全球资产价格上涨。

2008年国际金融危机的爆发和蔓延,反映了现行国际货币体系的内在缺陷,引发了人们对国际货币体系改革的广泛讨论和反思,超主权货币、储备货币多元化两种主要改革思路越来越明晰。目前,超主权货币没有取得实质性进展,储备货币多元化的趋势越来越显现。

(一)外汇储备显现多元化,但美元仍保持优势地位

进入21世纪以来,伴随着经济的全球化,各国之间的经济贸易往来与资本流动日益频繁,全球外汇储备随之持续增长。从2000年开始,全球GDP保持了长期增长趋势,贸易占全球GDP的比重也一直在50%~60%上下波动,随之而来的是全球外汇储备的稳定增长。

1999年底全球外汇储备为1.782万亿美元,2015年底为10.93万亿美元,2021年底达到高点12.05万亿美元。2022年开始下降,2022年三季度约为11.60万亿美元。

按照IMF的统计,截至2022年三季度,美元占全球公开官方外汇储备的59.7%。这一比例比1999年末的71%下降明显,但仍远超过包括欧元(20.48%)、日元(5.83%)、英镑(4.78%)和人民币(2.66%)。美元份额的下降已被多种其他货币所取代,而不是被其他单一货币所取代。

目前看来,尽管美元地位下降,但仍保持在储备货币中的优势地位,主要原因是:

一是当前国际货币体系中,美元仍是其他货币的锚定物,这就使得美元仍处于国际货币体系的核心。

二是美元在国际贸易结算、跨境融资、国际投资中的广泛使用,具有协同效应和互补性。按照SWIFT统计,2022年8月,美元在国际结算中占比为42.6%,在各个货币中排名第一。2022年8月,BIS公布的三年一次全球外汇交易统计显示,美元在所有交易中占88%,主导地位有进一步提升。

三是其他货币尚未形成有足够规模、投资级的政府证券市场,支持各国央行储备的投资。而美国国债是国际公认的避险资产,规模也足够大,能为各国央行储备投资提供足够的空间。

(二)非传统储备货币的占比逐步提高

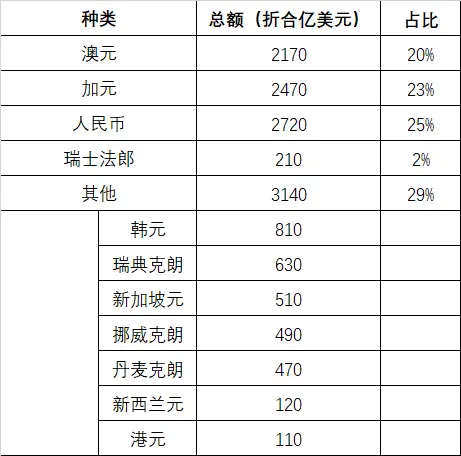

非传统储备货币是指美元、欧元、日元和英镑以外的货币。近年来,许多新兴市场国家的货币成为储备货币,其份额从本世纪初很低的水平上升到2021年大约1.2万亿美元,约占总储备的10%。目前,主要非储备货币有澳元、加元和人民币等(见表1)。

非传统储备货币占比持续提高,除了贸易的发展外,在金融市场方面,主要有以下原因:

一是随着经济全球化一体化,新兴市场国家货币在跨境结算中广泛运用。同时,资本管制的放松推动了新兴市场国家外汇市场的发展,特别是近年来,外汇交易电子平台的应用,降低了新兴市场国家货币的交易成本,使得各国央行能方便地管理及转换这些货币的储备。

表1 非传统储备货币总额(2020年底) 数据来源:IMF

二是各国中央银行已积累了大量的金融资产组合,追求组合收益的要求不断提高,因此采取积极的储备管理政策,而传统储备货币国家债券市场的收益率较低,相对而言,非传统储备货币债券的收益率更高,越来越多的央行进入这些债券市场。

(三)人民币的地位不断提升

在非传统储备货币中,人民币占比提升很快,这反映了我国在全球经济地位的提升。2016年人民币正式加入SDR,IMF从2016年四季度开始收录人民币数据。自此以来,人民币作为外汇储备的绝对额增长迅速,从2016年四季度的约903亿美元上升至2022年三季度的2977.93亿美元。人民币在国际外汇储备中所占的份额也显著提升,从2016年四季度占比1.07%,上升至2022年三季度的2.76%,排在第五位。2022年5月,IMF执董会完成了五年一次的特别提款权(SDR)定值审查,并将人民币权重由10.92%上调至12.28%(升幅1.36%)。

人民币正在国际储备上发挥越来越重要的作用。主要原因有:

一是人民币的国际化步伐不断加快。自2009年推出人民币跨境贸易结算以来,人民币的使用范围不断扩大,国际化程度不断提高。特别是2016年10月加入SDR后,人民币的功能从贸易货币扩展到国际储备货币,人民币的国际地位不断提升。截至2022年末,人民币已成为全球第四大支付货币、第五大交易货币。

二是债券市场对外开放深化。2010年,我国允许境外央行类机构进入银行间债券市场。2017年7月,“债券通”北向通推出,便捷境外机构投资我国债券市场。我国债券市场的开放吸引了大量境外央行的储备投资。截至2022年末,外资机构持有中国债券的余额为3.5万亿元,占我国债券市场托管余额的比重为2.4%。外资机构中以央行类机构为主。

三是我国对外贸易持续增长。加入WTO以来,我国对外贸易持续增长,特别是新冠疫情发生后,我国对外贸易持续增长。联合国贸发会议(UNCTAD)发布的最新《全球贸易更新》报告显示,2021年全球贸易额约为28万亿美元,中国的进出口贸易总额占全球总额的21.6%。中国是全球第一贸易大国,对外贸易支持了人民币的大量使用。

二、俄乌冲突对外汇储备体系的影响

2022年2月24日,俄乌冲突爆发,至今有11个月,但还没有结束的迹象。该事件将会对世界格局和国际秩序带来深刻影响,对全球供应链及经济全球化一体化冲击巨大。俄乌冲突的深刻影响也引发人们对国际地缘政治的复杂性、严重性产生警觉和反思。

俄乌冲突可能的影响:一是对二战形成的雅尔塔体系形成重大挑战,世界有可能按价值观进一步分裂。二是出现全球化的倒退,将影响国际贸易分工,全球供应链将会出现断裂,并进行区域化、碎片化的重建。三是国际经济秩序被打破。冲突爆发后,美国及其盟友对俄罗斯实施了史上最严厉的全面制裁,包括冻结俄罗斯在这些国家的官方储备资产以及一些实体和个人的资产,将7家俄银行从SWIFT中剔除,停止对俄最惠国待遇甚至断绝经济往来等,同时,对乌克兰提供包括军事援助在内的大力支持,将俄乌冲突上升到美俄直接对抗。

俄乌冲突对储备体系引发的可能变化有:

一是经济全球化一体化的倒退,将降低外汇储备整体需求。按照传统的观点,一个国家合理的外汇储备规模应满足六个月的进口需求,或能支付一年内到期的短期外债,或应为一国GDP的9%,以应对因短期资本突然外流而引起的资本账户危机。俄乌冲突引起全球化的倒退,将会出现国际贸易、跨境资金流动、跨境借贷增速的下降,对外汇储备的需求整体也会降低。全球是否需要保持这么大规模的外汇储备也是疑问。

从全球外汇储备的情况来看,2022年其规模开始下降。2022年三季度末,全球外汇储备规模11.6万亿美元,环比下降4338亿美元,较上年底下降13199亿美元。尽管全球储备下降与美元升值有很大的关系,但与外汇储备需求下降不无关系。

二是非盟友国家货币储备的安全性受到影响,可能会出现欧美盟友的储备进一步提升传统储备货币的作用,而非欧美盟友会降低美元的占比,全球外汇储备的结构会出现重新安排,储备货币多元化的趋势更加明显。

对中国、印度、沙特等持有大量外汇储备资产,但并非美国政府盟友的国家而言,意味着投资于美国国债将不再跟以前一样安全。美国政府在全球金融市场上的声誉服从于地缘政治的考量,这会影响美国国债信誉,进而影响到美元的地位。以金砖五国为例,除俄罗斯外,其他四国的外汇储备共为4.49万亿美元,约占全球储备的40%左右。若出于安全性的考虑,这些国家调整相应的储备,将对全球外汇储备结构产生重要影响。

三是黄金的储备地位上升。自俄罗斯大部分外汇储备被冻结以来,各国央行把黄金当成一种规避西方制裁的措施。根据英国《经济学人》的统计,2022年一到三季度,各国央行收储黄金670吨,其中,三季度就收储400吨。预计各国央行会加大在黄金上的投资,黄金的地位会持续提升。

四是有可能出现区域货币联盟,及跨境支付系统。2023年1月,阿根廷和巴西重启有关建立共同货币“苏尔(SUR)”的初步讨论,以促进地区贸易,降低对美元的依赖。初始时它将与巴西雷亚尔和阿根廷比索平行运行。

俄国银行体系被西方国家移出SWIFT之后,将对其贸易产生巨大影响。一些国家出于经济安全的考虑,会推广本币的贸易结算,也会产生更多的跨境支付系统,避免对SWIFT的过多依赖。未来批发型央行数字货币(CBDC),可能在跨境支付的数字货币中发挥重要作用,以减少对一方控制的结算系统的依赖。

三、几点启示

在当前情况下,我国以及世界上多数国家在对外贸易和投融资活动中都以美元作为主要结算货币,在其它金融市场的投资机会以及市场容量有限的情况下,保持美元在我国外汇储备币种结构中重要地位也是理性选择。然而,对于俄乌冲突引发的问题,值得警觉,并采取相应的对策。

一是保持适度的储备规模,实现储备的多元化。合理安排外汇储备结构,除了收益性和流动性外,还要考虑政治安全因素,实现储备的多元化、分散化。

二是配备相应的战略资源。欧美制裁俄罗斯的措施充分说明,仅在美国及其盟国内部多元化资产,难以抵御多国联合制裁这一系统性风险。在国际通用货币不再保证完全安全的情况下,可将一定比例的主权外汇资产配置到实物资产上,尤其是大宗商品,对于我国等依赖大宗商品进口的国家而言尤其重要。

三是继续扩大债券市场对外开放,为人民币储备货币地位的提升奠定基础。目前,我国债券市场已成为全球二大债券市场,已能够为各国央行管理储备提供足够广度和深度。应继续扩大债券市场的开放,便利更多央行进入人民币债券市场投资。

四是扩大人民币跨境支付系统(CIPS)的使用,逐步提高人民币在全球支付中的份额。

作者:徐苏江 原文《全球外汇储备结构的变化趋势》全文将刊载于中国外汇交易中心主办《中国货币市场》杂志2023.02总第256期。