只要美股在短时间内下跌5%,就可能分分钟演变为一场跌幅超越1987年“黑色星期一”的股灾?在小摩看来,它发出这一最新警告绝非危言耸听……

在过去一个月已多次警告“波动性末日2.0”即将到来的摩根大通,眼下正愈发将目光聚焦在了一类市场衍生品期权投机的泛滥上,那就是近来已引发越来越多华尔街人士关注的“零日到期”(0DTE)期权。

根据摩根大通的数据,0DTE期权的每日名义交易量目前已增至了约1万亿美元。

而在周一的一份最新报告中,小摩分析师进一步研究了这类量化衍生品对美股市场的潜在影响,他们的预估模型显示,在极端可怕的情况下,0DTE期权可能会将标普500指数盘中5%的跌幅放大成25%的暴跌。

这一跌幅甚至将超越1987年著名的“黑色星期一”股灾,当时标普500指数在一天内下跌了20.5%。

小摩分析师表示,如果标普500指数在五分钟内下跌5%,将引发305亿美元的0DTE期权相关交易,该指数的跌幅将因此再增加20个百分点,类似滚雪球效应,从而引发上述灾难性局面。

而如果标普500指数在5分钟内的跌幅在1%到5%之间,可能会导致66亿到142亿美元的0DTE期权平仓,这意味着标普500指数将再下跌4-8.1个百分点。

摩根大通分析师Peng Cheng和Emma Wu在一份报告中写道,“0DTE期权平仓造成的预估市场影响,将超过所有情况下最初的市场冲击,这突显了0DTE期权具有的反射性及其对市场稳定构成的潜在风险。”

何为0DTE?

顾名思义,“零日到期”(0DTE)期权是在交易当天到期并失效的期权合约,换言之这种期权的到期日不到24小时。

在2021年美股散户抱团热高峰时,许多混迹于社交平台的美国散户发现了这一极为廉价的炒作工具,去年在标普全球市场等机构将标普500指数期权到期日覆盖到每个工作日之后,以股指交易为标的的0DTE期权进一步获得了热捧。

而不光光是散户,由于过去一年美联储实施了数十年来最激进的货币紧缩政策,美股盘中“变脸”开始逐渐演变为家常便饭,0DTE期权也一跃而成为了机构的宠儿。尤其是对于那些能够在千分之一秒内计算出交易周期的量化机构而言,0DTE的好处显而易见——既可以平衡风险敞口,又能优化快进快出的交易策略。

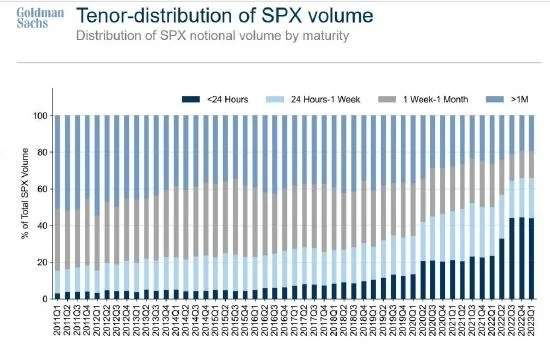

根据高盛集团汇编的数据显示,到2022年第三季度,0DTE合约已经占到了标普500指数期权总成交量的逾40%,几乎是六个月前的两倍。

然而,0DTE期权的骤然兴起,也迅速引发了不少市场有识之士的担忧,摩根大通就是其中的代表。摩根大通策略师Marko Kolanovic近一个月来已多次警告称,一旦0DTE期权爆雷,市场可能出现“波动性末日2.0”的场景。

Kolanovic表示,0DTE期权的成功其实埋下了祸根。在他看来,风险被集中在做市商,作为交易的对手方,做市商必须在完成期权交易的同时,买进或卖出股票以保持市场中性立场。一种担心是“自我强化式”的下行螺旋会引发整个市场的动荡,造成类似于2018年波动率内爆这样的事件风险。

摩根大通认为,0DTE期权成交的这种爆炸性增长可能主要受到高频交易员、做市商和短线交易者的推动。而散户投资者目前还并不是0DTE期权交易量增长背后的“主力军”——散户投资者约占SPDR标普500 ETF信托(SPY)期权交易量的20%,但仅占标普500 0DTE期权的5%左右。