瑞信事件概况

瑞信为全球规模最大的投行之一,也是30家全球系统重要性银行之一。截至2022年底,瑞信资产管理规模约4350亿美元。

瑞信的亏损问题由来已久。2021年,投资基金Archegos和Greensill Capital破产引发瑞信大规模亏损,此后该行又爆出多项监管违规行为和亏损问题,瑞信股票遭到抛售。2022年1月,上任仅8个月的董事长辞职,2022年下半年,市场开始传言该行即将倒闭,引发客户资金外流。去年12月,瑞士信贷向投资者募集了40亿瑞士法郎。2023年2月,瑞信公告宣布客户在去年第四季度撤回了1100亿瑞士法郎(约合1190亿美元)的资金,并披露瑞信年度亏损72.9亿瑞士法郎,为2008年以来最大金额亏损。瑞信CDS息差升至全球金融危机以来大型国际银行未见的水平。

3月9日美国证券交易委员会对瑞信年报提出质疑。3月10日,美国硅谷银行破产,引发市场对金融股情绪紧张,瑞信股票继续大跌。2022年初至今,瑞信股价跌超75%。3月15日,瑞信最大股东沙特国家银行宣布无法向瑞信提供资金,该行债券的交易价格低于面值的80%。16日,瑞信宣布,将从瑞士央行借入500亿瑞士法郎,借款方式包括担保贷款工具和短期流动性工具。20日,瑞银(UBS)宣布以30亿瑞郎收购瑞信。同时,瑞士央行同意向瑞银提供1000亿美元的流动性额度。

瑞信危机的原因有投资、风控和监管多重因素,但与硅谷银行不同,瑞信规模大,高质量流动性资产充裕,其风险敞口并非利率敏感,其主要问题在于内控问题带来的大规模亏损及资金外流。由于瑞信是全球系统重要性银行,与各大金融机构联系紧密,其体量也对市场情绪存在极大的影响,瑞信爆雷大大提高了全球金融市场的脆弱性,瑞信的妥善处置也关系到欧美金融体系稳定。

美国金融体系相对稳定,需关注短期流动性情况

2022年以来,美国经济衰退预期上升,而通胀尚未得到完全控制。2月CPI同比涨6%,距离美联储2%的目标仍有较大差距。就业和薪资尚未出现显著放缓的证据。

美国银行业机构分散,市场份额集中于少数大中型银行。截至2022年末,美国总资产超3亿美元的银行及金控公司共2124家,国内总资产19.8万亿美元,其中资产前20位的大银行国内资产12.6万亿美元,占到总银行资产的约60%。此次爆雷的硅谷银行总资产2090亿美元,约占美国银行业资产总额的1.05%。

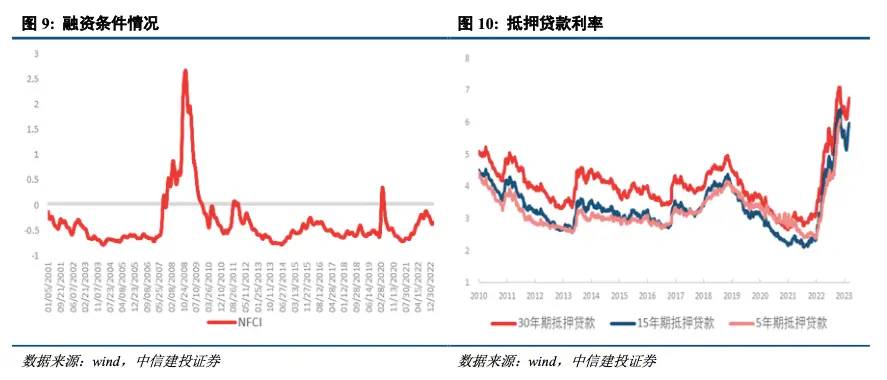

经济前景转弱、利率上升及不确定性上升,导致美国融资条件持续收紧。发达和新兴市场经济体的经济、金融和地缘政治风险也有所上升,进一步导致资产价格下跌和市场大幅波动。资产估值、家庭和企业借贷、金融部门杠杆以及融资风险相关脆弱性上升。

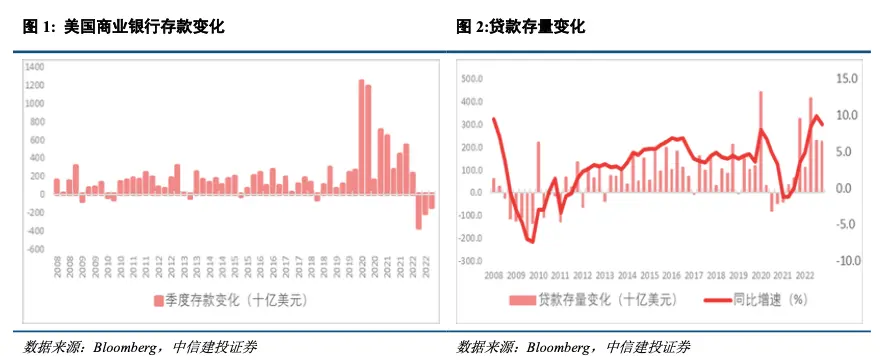

存款外流趋势显现,需求向好推动贷款继续增加。2022年四季度,银行报告贷款余额比环比增长3.7%,同比增长14.4%,主要受非农业、非住宅商业地产和家庭住宅抵押贷款的增长推动。银行体系存款连续三个季度净流出,累计下降7180亿美元。主要银行贷存比均远高于硅谷银行,对存款外流的敏感度偏低,但仍需继续关注这一趋势。

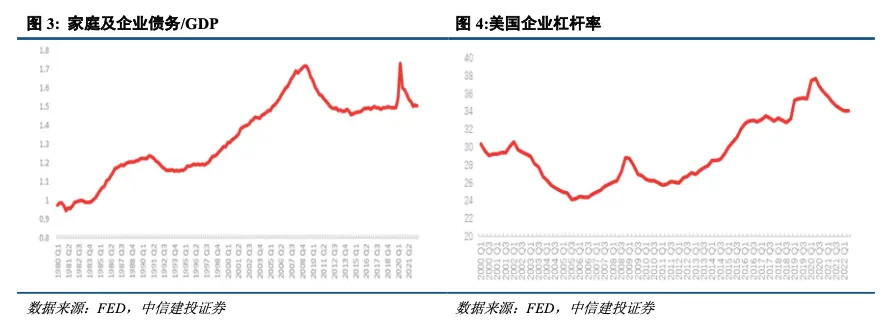

家庭及企业部门债务率从高位不断下降,需警惕后续加息带来的偿债能力风险。截至2022年底,未偿还的私人信贷总额约38万亿美元,其中企业负债19.5万亿美元,家庭负债18.5万亿美元。非金融企业和家庭借款造成的脆弱性几乎没有变化,仍处于中等水平。2022年上半年,企业借贷占GDP比率仍处于较高水平,但随着利率上升,债务率从高点下降。家庭债务相对于国内生产总值仍处于适度水平。随着借贷成本继续上升,通胀减少实际收入,可能对一些企业和家庭偿还债务的能力构成风险。2022年上半年,所有上市非金融公司的总杠杆率从2020年中的历史高点继续下降,但仍然处在相对的历史高位。随着企业现金储备的消耗,净杠杆率也高于其历史水平,且在大型企业中略有上升。

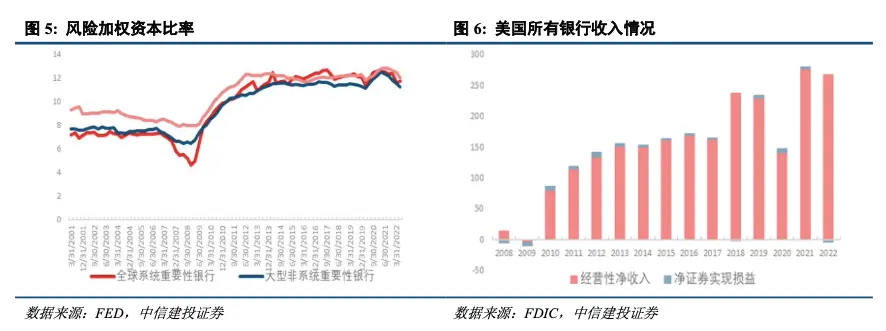

资本充足率有所恶化,但总体仍处在合理区间。风险加权资本比率自2021年末的高点持续下滑,大型银行资本缓冲压力有所上升。盈利情况较2021年有所下滑,但总体仍处在历史较高位,强劲的盈利能力有利于提取留存收益,增加资本金,强化银行韧性。

资产质量指标略有恶化,但仍处在合理区间。逾期30~90日贷款比率较去年三季度微升至0.56%,低于疫情前平均水平0.66%,逾期90天以上的贷款(非流动贷款)比率微升至0.73%。净冲销总额占总贷款的比率较上年同期上升0.36个百分点,拨备覆盖比率充足。

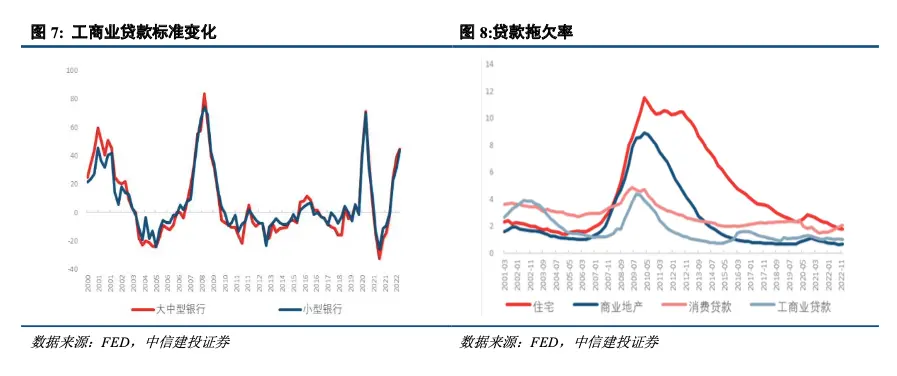

贷款拖欠率总体稳定,企业贷款标准趋紧。消费贷款拖欠率略有上升倾向,但总体仍处于相对低位。大中型银行和小型银行工商业贷款标准趋紧,情况接近2008年和2020年的水平,表明融资条件趋紧的形势不容乐观。

抵押贷款利率上升,房价见顶下跌。30年期抵押贷款利率从2022年初的3.2%升至6.6%,随着借贷成本上升,房价环比开始进入下降区间,同比增速大幅下滑。

短期融资市场继续存在结构性脆弱性,外生冲击下市场机构流动性较为脆弱,易受大规模资金外流影响,当前流动性风险大幅上升。大型银行流动性风险偏低,对短期同业借款依赖有限。货币市场基金仍易受到挤兑影响。由于美国金融机构高度分散,小型银行的流动性危机和贷款质量将受到更多关注。

欧洲金融稳定情况有所恶化,但风险传染指标暂时稳健

随着通胀加息、增长前景转弱和资产重估,欧元区金融稳定情况有所恶化。随着各国央行采取行动遏制通胀,金融环境已经收紧。欧元区今年预计通胀率平均为5.3%,2024年降至2.9%,2025年降至2.1%,较此前预测有所下调。欧洲出现衰退的概率上升。政府向企业和家庭提供财政支持,以减轻能源价格上涨的影响,融资条件收紧的背景下,加剧了政府债务风险。

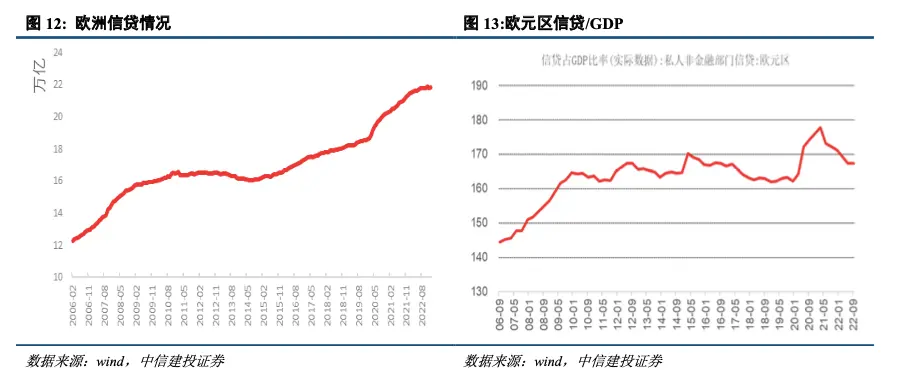

信贷增速放缓,占GDP比率从高点大幅下降。欧元区的信贷萎缩反映出高借贷成本和高能源价格显著抑制了企业的投资行为,表明融资环境出现了实质性收紧,并向实体经济迅速传导,欧元区衰退预期继续上升。欧洲央行调查显示,2023年,欧元区抵押贷款需求以有记录以来最快速度下降,德国、法国、意大利和西班牙的银行都收紧了贷款条件。

房地产市场出现拐点,价格开始下跌。2022年下半年起,随着抵押贷款利率的上升和经济衰退预期,德国房价指数出现20年来最大幅度下跌,2022年四季度同比下降1.8%,商业地产早于住宅出现拐点。英国房价同比增速亦大幅下滑,主要地区房价较2022年中峰值已经下跌6%左右。瑞典、荷兰等国同样房价走弱。房地产周期转向的迹象可能加剧欧元区家庭收入和资产负债表的脆弱性。房地产投资信托表现明显弱于大盘,欧元区银行收紧了抵押贷款的信贷标准。商业地产市场的融资条件收紧,可能导致投资者损失、贷款机构信用风险上升以及抵押品价值下降。

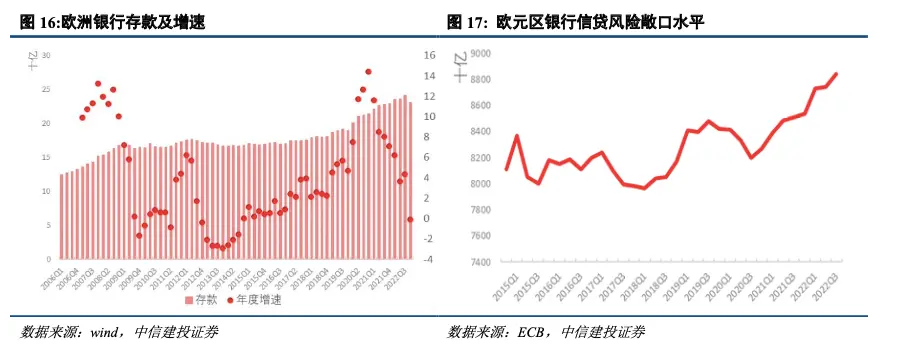

银行存款出现外流迹象,增速连续多个季度下滑。欧洲银行存款从2022年三季度的241亿欧元下降至231亿欧元,同比增速自2017年来首次转负。2022年,由于资本市场环境艰难,欧洲企业的债务在2022年明显放缓,但从2023年起,再融资需求将再次上升,给企业发行者带来额外压力。信贷风险敞口升至历史高位,接近9万亿欧元。一旦企业部门基本面恶化,非银行金融机构将面临巨额信贷损失的风险。能源敏感行业信贷风险前景尤其不确定。尽管对这些部门的总体敞口不大,但集中敞口可能会增加风险。

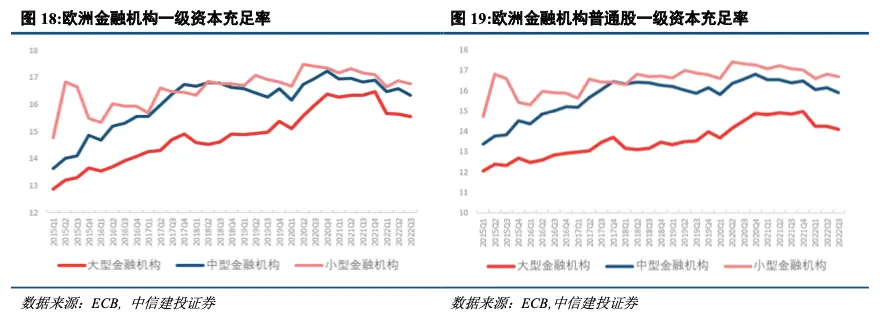

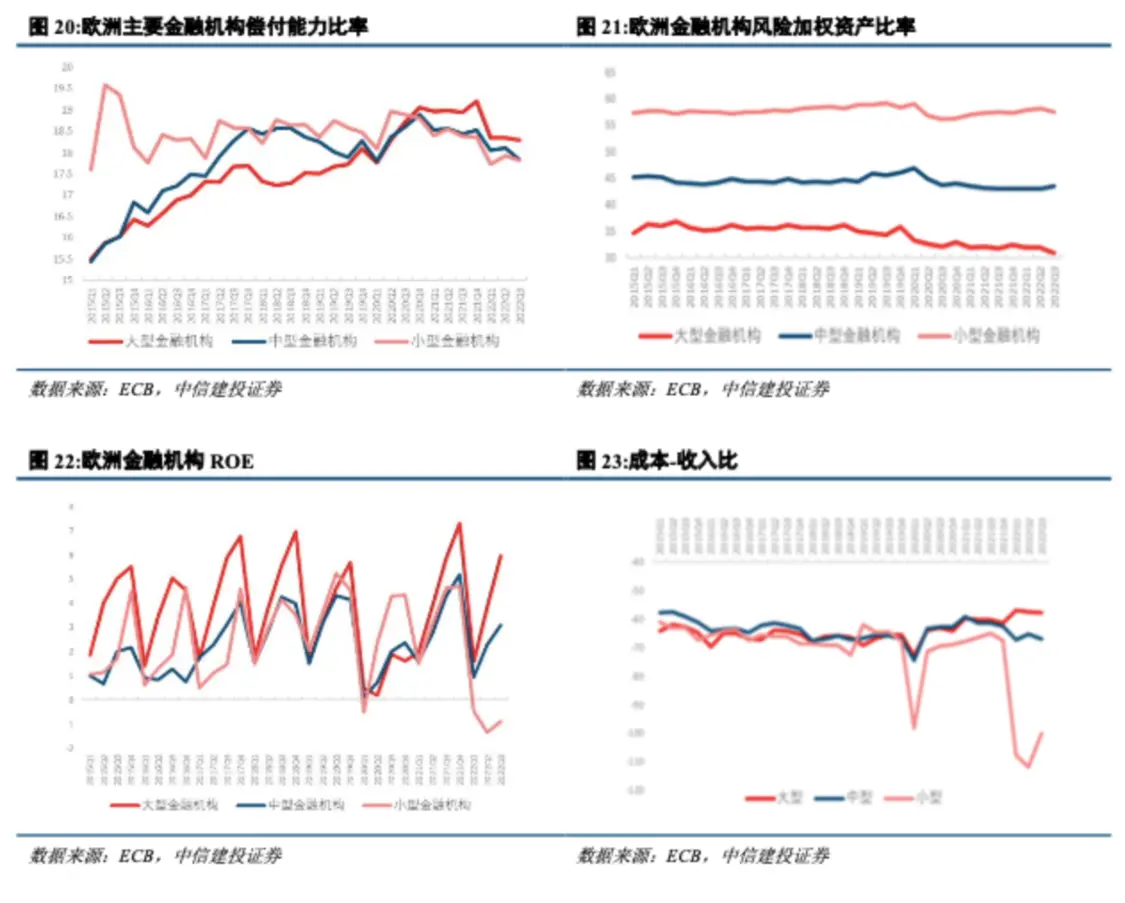

资本充足率有所下滑,但仍在监管适度区间。由于金融危机后的监管改革,过去10年,欧洲银行业的总体稳健状况显著改善,2015年以来,不良贷款率从7%以上下降到3%以下,而普通股一级资本的平均比率增加了2%以上。2022年以来,欧洲金融体系特别是小型金融机构一级资本充足率出现下滑,尽管仍处于历史相对较高位置,但反映出银行盈利下行和风险资产上升的情况。

信贷质量风险集中在房地产和消费品等对利率敏感的行业。德法英约2/3的不良债务集中在房地产和消费领域。当前欧洲尚未出现普遍违约的迹象。流动性有所改善,流动性覆盖率从2015年的125%上升至2022年的150%,远高于100%的监管最低要求。

盈利情况出现显著恶化。小型金融机构ROE在2022年以来始终为负,表明小型银行亏损正在不断扩大。大中型银行ROE也较2021年高点有所下滑,但总体仍处在历史正常区间。偿付能力比率出现显著下滑,表明违约风险有所上升。净利息收入占比延续近年来持续下滑的形势,息差收入不断缩窄。小型金融机构的成本-收入比大幅下跌,表明损失迅速上升而收入锐减。

尽管疫情导致经济活动中断,但由于各种政策支持措施,企业违约率和失业率仍保持在较低水平。因此,银行尚未出现大规模贷款违约。尽管加息带来息差收益的短暂上升,但增长前景恶化显示中期风险不断上升。在目前的宏观经济环境下,货币政策的重点仍是降低通胀。

金融稳定风险影响扩散的可能渠道

金融风险向实体经济扩散主要渠道包括贷款和市场情绪。2008年全球金融危机前夕,银行监管存在一定系统性缺陷,资本金不足,资产质量遭到广泛质疑,引发偿付危机。随着危机后欧美持续完善宏观审慎监管框架,当前欧美金融体系较2008年稳健程度有较大改善,但由于大型金融机构破产引发市场动荡,可能导致投资者过度反应,短期内金融体系脆弱性仍不容忽视。

银行贷款方面,当前欧美普遍出现存款流失现象,银行整体资产负债表面临收缩,经济衰退预期和金融市场大幅动荡背景下,银行将继续收紧贷款条件,减少贷款发放或收回贷款,进一步拖累经济,形成恶性循环。

市场情绪方面,大型金融机构危机极大冲击市场信心,投资者可能将资金从高风险银行转移至大型银行,从而引发挤兑,并影响信贷创造。同时,对金融危机和经济衰退的担忧导致市场主体减少投资和消费支出,劳动力市场恶化,引发危机预期的自我实现,需高度关注相关风险。

欧美通胀尚未得到彻底控制的背景下,金融稳定情况在未来货币政策考量中的地位或将上升。当前市场对美联储加息预期大幅缓和,美国2年-10年国债利率倒挂程度有所降低。预计美联储和欧洲各国央行将继续为破产银行提供支持,可能提升银行道德风险。

风险提示

若欧美通胀压力持续时间超预期,继续加息可能引发经济活动大幅放缓,削弱家庭和企业的偿债能力,并导致拖欠、破产等财务困境增加。房价上涨持续削弱家庭购买力,利率的大幅上升也在增加企业的借贷成本。高于预期的利率可能导致金融市场波动加剧,市场流动性面临压力,可能引发房地产在内的资产价格调整,并冲击金融机构,提高银行融资成本,从而对资产价格、信贷供应和经济产生进一步的负面影响。投资者情绪脆弱背景下,市场波动幅度扩大,投机交易进一步恶化市场预期,单个市场冲击可能带来超预期的溢出效应,引发全球金融市场动荡。若避险情绪上升和国际资本流动速度加快,可能对人民币汇率形成扰动。

(黄文涛 作者系中国首席经济学家论坛理事,中信建投证券首席经济学家)