投研机构Ned Davis Research(NDR)在最新发布报告中表示,美联储的政策失误是可能缩短当前美股牛市周期的最大风险。

该公司强调,标准普尔500指数从去年10月中旬的低点反弹了25%,具有长期牛市的所有特征,而不是短期周期性牛市。但如果美联储的利率政策决策失误,这种情况可能很快就会改变。

“短期周期性牛市往往发生在长期熊市和走出衰退期间。两者都并非当前的背景。短暂的牛市也会由通胀抬头或泡沫破灭等特殊事件引起。而这个周期的催化剂更有可能是美联储引发的衰退。”该公司补充道。

报告还称,帮助维持当前牛市涨势的因素有,美国股市自2009年以来一直处于长期牛市,虽然现在可能更接近尾声,而不是开始,但要说长期熊市已经开始还为时过早。

此外,自新冠病毒大流行以来的经济弹性意味着,2022年股市的熊市下跌没有出现衰退。报告称,这一事实支持了这样一种观点,即当前的股市牛市本质上是长期性的,而非周期性的。

因此,美联储代表着股市的最大风险,无论美联储是降息还是继续加息。

NDR指出,1998年美国长期资本管理公司(Long-Term Capital Management)的倒闭引发了股市的短暂熊市,并导致当时的美联储主席格林斯潘(Alan Greenspan)三次降息,股市在那之后开始上涨,导致了泡沫产生。这就是一个很好的例子,说明无论利率走向如何,政策错误都可能发生。

“FANMAG和AI股票目前的飙升远没有1999年(科技、媒体和电信,TMT)股票那么大。但如果美联储感到恐慌并降息,泡沫就有可能到头。”该公司补充道。

另一方面,如果通货膨胀持续,美联储主席鲍威尔再次大幅加息,他可能会使经济陷入衰退,从而结束牛市。

NDR写道,“与伯恩斯/米勒政策失误相比,1980年代初沃尔克式的衰退似乎更有可能出现,但外部冲击可能引发通胀反弹,超出美联储的控制范围。”

NDR总结称,最终要想让牛市持续和持久,很多事情都必须要做得对,而这在很大程度上取决于美联储能否找到利率的最佳平衡点,既能让经济持续增长,又能抑制通胀。

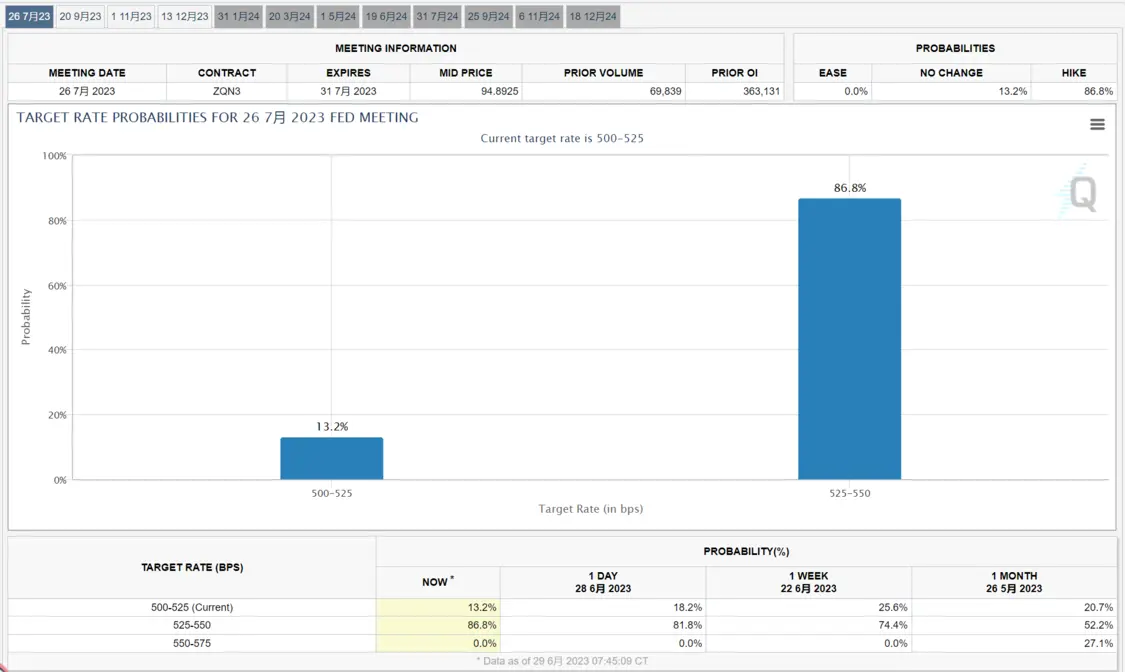

在利率超过5%的情况下,所有人都将关注美联储在7月份FOMC会议上的下一个利率决定。根据CME美联储观察工具,目前市场预计届时美联储将再度加息25个基点的概率高达86.8%,而按兵不动的概率则为13.2%。