继加仓日本五大商社之后,巴菲特旗下伯克希尔·哈撒韦公司释出最新动向——大手笔押注美国楼市回暖。

当地时间8月14日,巴菲特所在的伯克希尔·哈撒韦(下简称“伯克希尔”)公布了截至2023年二季度末的美股持仓报告(13F)。由于美国以外资产持仓比重不高,这些股票占其3534亿美元股票投资组合的大部分。

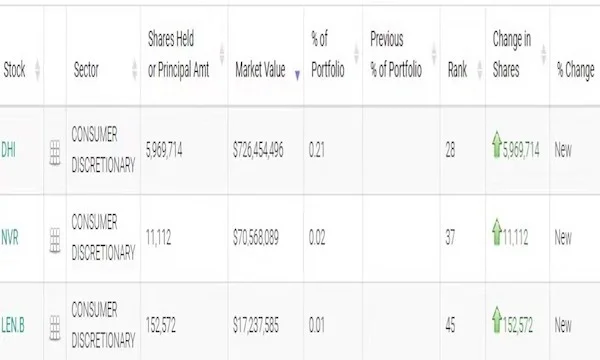

报告显示,该公司二季度新进买入的三只股票,均为美国大型房屋建造商,分别是霍顿(DR Horton)公司、莱纳房屋(Lennar)公司和NVR公司;前两者是美国四大顶级房地产巨头。

在市场人士看来,由于伯克希尔本身在房地产领域地位显赫,此番建仓更具风向标意义。CFRA Research分析师凯茜·塞弗特 (Cathy Seifert) 就表示,“由于拥有房地产服务和部分制造业务,他们对房地产市场的动态有很好的把握。”

不过,上述决策是由巴菲特,还是其助手托德-康姆斯(Todd Combs)和泰德-韦施勒(Ted Weschler)作出尚不得知。

受此消息提振,霍顿股价在盘后交易中上涨3%,莱纳房屋股价上涨2.1%,NVR股价上涨1.7%。

楼市回暖“风向标”?

具体来看,截至6月30日,伯克希尔持有约597万股霍顿公司股票,价值7.264 亿美元;约15.3万股莱纳房屋公司股票,价值1720万美元;11112股NVR股票,价值7060万美元。

二季度,三家公司累计涨幅均超13%,其中霍顿公司股价更是连续四个季度录得涨幅,二季度上涨逾20%。

自去年房贷利率飙升以来,美国房屋建筑商业务蒸蒸日上。利率上升让房主惜售,因此,对许多购房者来说,新建房屋成为最具吸引力的选项。这期间,房屋建筑商股票强劲上涨,标普房屋建筑商精选行业股票指数(S&P Homebuilders Select Industry stock index)今年迄今为止上涨了39%。

“对于因供应受限受到不利影响的伯克希尔房地产服务集团而言,这是一个有意思的对冲。”塞弗特说。二季度,伯克希尔旗下房地产经纪业务净利润同比下降了5000万美元。

此外,由于利率和抵押贷款利率的上升导致需求放缓,伯克希尔旗下住宅建设和改建业务,如克莱顿住宅公司(Clayton Homes)、本杰明摩尔涂料公司(Benjamin Moore paint)和约翰曼维尔隔热材料公司(Johns Manville insulation)等都处于下滑态势。

但伯克希尔公司表示,这些影响已被现有待售住宅短缺带来的新建筑活动部分抵消,这种环境可能有利于住宅建筑商。

瑞士信贷美国房屋建筑商和建筑产品研究主管丹尼尔·奥本海姆(Daniel Oppenheim)对第一财经记者表示:“我们预计,经历年初的强势之后,(美国楼市)在今年剩余时间里将会出现更多的波动。然而,有限的待售房屋库存将有助于支撑市场。我们预计建筑商将继续利用抵押贷款买断来提高买家的负担能力。我们认为现有住房的较低周转率将损害家居装修支出,并影响建筑产品公司。”

买断贷款,指卖家、房屋建筑商甚至贷款人支付现金,以降低买家的抵押贷款利率,通常为1至3个点。现金将存放在买方贷款人的托管账户中,用于支付部分月度按揭付款,时间为1至3年。

还有哪些调整?

尽管新进了上述三只标的,伯克希尔在二季度仍是股票净卖家。根据该公司此前公布的第二季度财报,报告期内,其卖出了价值125.5亿美元的股票,仅买入45.7亿美元;到6月30日,今年净卖出累计达184亿美元。二季度末伯克希尔股权投资公允价值为3534亿美元,五大重仓股——苹果公司(1776亿美元)、美国运通(264亿美元)、美国银行(296亿美元)、可口可乐(241亿美元)以及雪佛龙(194亿美元)集中度升至78%。

这些最新卖出的股票此次悉数揭开面纱,包括通用汽车和动视暴雪,头寸降幅分别为45%和70%。

此外,该公司还减持了化工公司Celanese(减持幅度39%)、保险公司Global Life(减持幅度60%)和石油巨头雪佛龙(减持幅度7%),增持了西方石油公司(增持幅度5%)和信用卡服务公司Capital One Financial (增持幅度25%),并清仓了连锁医药服务提供商McKesson、金融咨询公司Marsh & McLennan以及能源公司Vitesse Energy。