从周四开始,美联储的一众官员和多国央行行长将又一次齐聚大提顿国家公园度假区,对全球货币政策走向释放一波隐晦但重要的信号。

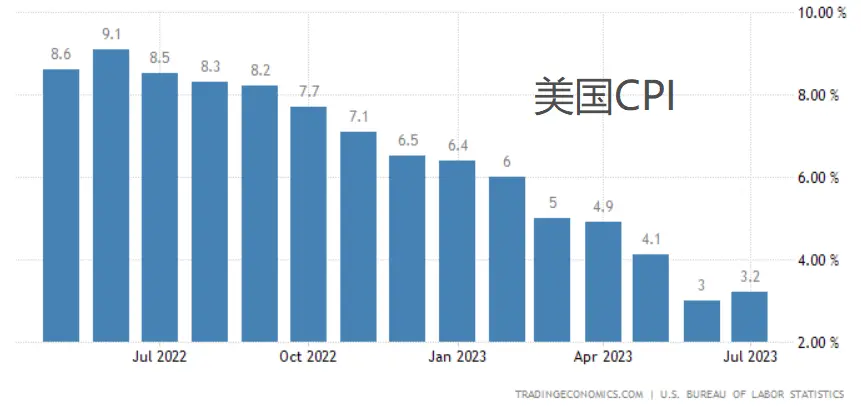

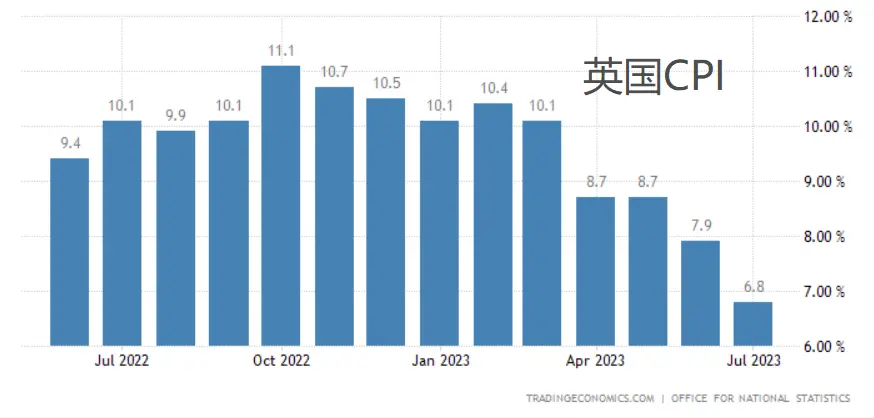

与去年开会时,欧美央行正在面对数十年来最高的通胀不同,在激进加息的大背景下,美国的通胀率已经从9%降到3%,欧元区、英国也预期将在未来几个月里见到通胀快速下行。

(美国、欧元区、英国CPI情况,来源:tradingeconomics)

有着“美联储传声筒”称号的知名宏观记者尼克·蒂米劳斯也赶在会议开始前发布了最新文章,重点介绍了一下今年杰克逊霍尔年会的主要看点。

杰克逊霍尔年会为何重要?

首先需要强调的是,杰克逊霍尔年会本质上是一个货币政策研讨会,绝大多数的议程都是非常学术的讨论,对于公众来说没什么吸引力,也不太有媒体会报道那些学术研讨会。

但对于投资市场来说,这场活动也被称为“全球央行的超级碗”,因为在短短几天内,来自全球央行的货币政策制定者,将与经济学界的学术明星,一同就眼下市场最关心的经济议题展开讨论,在过去诸多重要节点上都留下了鲜明的记号。

例如2009年伯南克、特里谢(前欧央行行长)和白川方明(前日本央行行长)在杰克逊霍尔年会上集体表态将协力应对国际金融危机;2010年特里谢又在欧债危机爆发前给出了明确的警告;还有2012年美联储启动量化宽松,以及2014年欧央行开始货币刺激政策前,伯南克和德拉吉也在杰克逊霍尔明确发出了信号。

更近的案例就在去年,鲍威尔用一反常态的超简短演讲,展现了美联储不惜将经济拖入衰退,也要把通胀打下来的决心,此举也引发美股深度回调。

关键还是鲍威尔

到了今年这个时间点,欧美主要央行进一步往上加息的空间都非常有限。所以今年的关注重点,将变成下一阶段降通胀的策略方向:是坚决维持高利率,快速将通胀打到位?还是跟着通胀率一步一步降息,在更长的时间内实现降通胀和经济软着陆的更高追求?

因此对于北京时间25日晚10点05分的鲍威尔讲话,市场将会逐字逐句地拆解每一个单词,寻找这个问题的线索。

蒂米劳斯表示,参照鲍威尔过去几年的表现,他不太可能在演讲中透露非常短期的政策考量。与此相反,他更有可能在回顾美联储所作所为后,对政策可能的走向提供过一个更广泛的框架,当然论调的大前提依然是“美联储降通胀大业仍未完成”。

在2018至2022年期间与鲍威尔搭班担任美联储副主席的克拉里达表示,从他的视角来看,美联储的主题会试图让人们摆脱二元观点,即一旦通胀开始下降,任务就完成了。他们想要避免的情况是在“宣布结束加息”后,然后在明年春天发现,由于非常紧张的劳动力市场,潜在通胀并没有真正出现下行。

蒂米劳斯认为,对于鲍威尔来说,现在就公开讨论美联储会如何应对降通胀的“最后一步”可能还早了一点,但这个问题很有可能成为今年会议的热门议题。

前美联储顾问、杜克大学经济学家Ellen Meade表示,对于美联储来说,现在就宣布胜利太早了,同时现在就宣布停止加息也太早了。鲍威尔的确需要在某个时间点讨论“最后一步”怎么走,但他现在正在讨论结束加息和将在多长时间内维持政策利率不变,“最后一步”是那后面的事情。

别忘了今年的主题

2023杰克逊霍尔年会的主题是“全球经济的结构性变化”。蒂米劳斯表示,今年的会议将深入研究新冠疫情以及政策反应,是否以及如何永久地改变了全球经济,包括全球贸易网络和资金流向。

虽然堪萨斯联储要到当地时间周四晚上才会发布完整的会议日程,但零散的消息也透露出一些其他的参会者信息。欧洲央行行长拉加德将在当地时间周五下午3点发表讲话,日本央行也确认行长植田和男将参加杰克逊霍尔年会。另外也有报道提及,过去几年一直参会的英国央行行长贝利,今年也会照常出席。

对于这些主要货币政策制订者而言,有一个很重要的问题正在等着他们解答:全球经济是否正在摆脱2008至2020年之间的持续低通胀、低利率状态,一些经济学家也将此称为“新常态”。过去十年里,经济学家认为能够维持充分就业/最大产出的自然利率/中性利率,实际上是在降低的。

克拉里达认为,即使由于投资者对长期债务的溢价需求导致国债收益率维持在高一点的位置,中性利率终将回到疫情前较低的水平。事实上,鲍威尔5年前首次在杰克逊霍尔年会上发表讲话时,就明确表示过反对根据“中性利率”这种无法观察的东西,去微调政策利率。