随着美联储长达18个月的加息可能终于接近尾声,现在是时候回顾一下这一数十年来最激进的紧缩周期中产生的最大赢家和最大输家。《财富》杂志前高级编辑、记者艾伦·斯隆(Allan Sloan)就该话题在《华盛顿邮报》发表了分析评论文章。以下为全文翻译。

显而易见的是,最大赢家是持有货币市场共同基金的投资者,他们目前的收入比2022年2月(即美联储开始加息的前一个月)高出30000%以上,即300倍。

另一方面,最大输家则是美联储12家地区性银行。由于加息,这些银行从集体盈利变为集体亏损。这个话题在几个月前就被讨论过,但当总损失达到1000亿美元的战略水平时,它将得到很多关注。而这很可能在9月底发生。

简而言之,美联储为了抑制通胀、减缓(但不是击溃)经济,连续18个月加息,这让各种各样的个人和机构货币市场基金投资者的收入得以飙升,而美联储本身却损失惨重。

货币基金利率迈过关键的5%关口

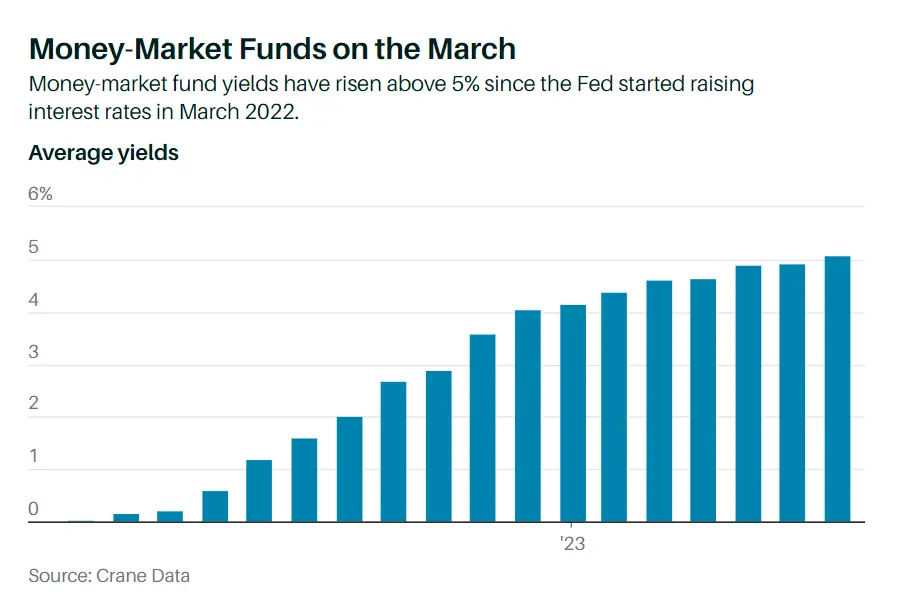

Crane Data总裁Peter Crane表示,截至2022年2月,货币市场基金持有者赚取的平均利息为0.02%。这些基金的资产总额为5.009万亿美元,每年的利息收益约为10亿美元。相比之下,截至今年7月31日,这些基金的平均利率为5.08%,其资产规模高达5.903万亿美元,每年的利息收益为2999亿美元。

更进一步的是,Crane表示,截至8月18日,货币市场基金的平均利率高达5.15%。如果假设资产规模保持不变(这是一个非常保守的假设),那么这些基金每年将为持有者带来超过3000亿美元的收益。

不过,Crane补充说,3000亿美元以上是“年化”收益,即根据当前的情况来推断一整年的情况,并不是基金持有人实际获得的钱。

无论如何,货币市场基金持有者的收入正在上升,这是因为基金购买短期证券,而在过去18个月里,美联储将短期联邦基金利率从基本为零上调至5.25%-5.50%。货币市场基金持有者的收入随着美联储加息而增加。

Crane表示,“5%是一个重要的心理关口。在货币市场基金的利率达到这一门槛后,资金开始涌入。这就是上世纪90年代末和本世纪初发生的事情,也是现在正在发生的事情”。

美联储“亏损”即将达到1000亿

尽管货币基金持有者的收入比去年3月美联储开始加息之前增加了30000%,但讽刺的是,美联储本身却因加息而蒙受损失。

12家地方联储曾经非常赚钱,如今却集体出现巨额赤字。这是因为它们为从货币市场基金和其他金融机构借来的数万亿美元支付了超过5%的利息,而其投资组合中还充斥着在金融危机期间购买的低收益抵押贷款和国债,这些证券是它们在利率接近于零的时期购买的。

根据美联储最近的半年度财务报告,截至6月30日,美联储所谓的“递延资产”(但Crane称之为“亏损”)总计747亿美元。“递延资产”代表美联储预计未来它将获得的现金流入,以抵消它欠财政部的资金。

新罕布什尔州朴茨茅斯Piscataqua Research公司的丘奇(Stephen Church)指出,美联储的亏损一直保持在每周20亿美元左右,截至8月底全年总计亏损771亿美元,预计9月份将达到1000亿美元,Crane认为这将是一个引人注目的重大数字。

截至6月30日,地方联储们向财政部上缴的利润总额降至1.02亿美元,比去年截至6月30日汇出的628亿美元下降了98%以上。

根据其运作规则,地区联储们必须赚取足够的利润,以摆脱“递延资产”的困境,然后才能再次开始向财政部发送大量资金。

地区联储们的损失不会增加联邦预算赤字,但它们过去上缴财政部的巨额利润的确有助于控制赤字,如今却不复存在。本财年迄今为止,美国的赤字已达1.6万亿美元。在纳税人担心政府债务不断上升之际,这可能成为一个问题。政客们可能会把这些损失视为增强对美联储批评的理由。

换句话说,货币市场基金持有者的收益在某种程度上是美联储、财政部和美国纳税人的损失。

Crane表示,他不知道货币市场基金持有者的未来会怎样。但就目前而言,他们正从美联储的加息中获利颇丰。至少在不久的将来,他们很可能仍然是大赢家。