究竟还有什么能让美股出意外?今晚价值近4万亿美元的期权事件将到来,9月这一事件通常会在随后一周引发暴跌。

美股交易员这一周又对美国的高通胀数据和欧洲的又一次可能引发衰退的加息不以为然。现在即将到来的是一个价值近4万亿美元的期权事件,这在历史上常常引发动荡,而此时美股正陷入两年来最为平静的交易。

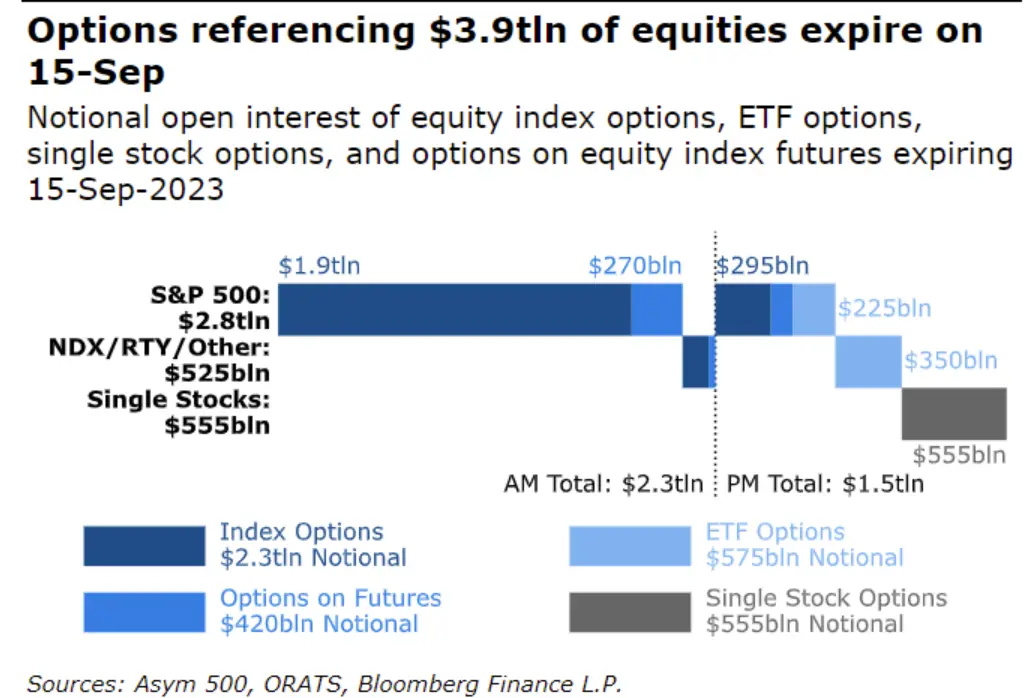

与股票、指数期权和期货相关的大量衍生品合约将于周五到期,这种常常被视为不详的“三巫日”季度事件将迫使交易员们集体调整现有头寸或开立新头寸。这一次,它与标普500指数等基准指数的再平衡时间重合,这将成为更多股票交易的催化剂。

尽管华尔街的参与者有时会夸大其中的风险,但期权事件因引发股价突然波动而声名狼藉,而且9月的这一事件通常会在随后的一周引发股市的暴跌。

一群值得关注的参与者是期权交易的对手方交易商,他们有义务买卖股票以保持市场的中性立场。他们股票敞口的变化被认为是导致8月份美股抛售潮的原因,现在也被指责是本月美股停滞不前的原因。

“9月份的未平仓合约可能倾向于‘多头伽玛’(long gamma),这可能是导致最近几天实际波动率较低的原因”,衍生品分析公司Asym 500的创始人Rocky Fishman表示。“消除这种多头伽玛可能会导致未来一两周内回归更正常的波动环境”。

标普500指数周四上涨0.8%,本月以来单日波幅从未达到过1%。在这段时间里,涨跌几乎持平,每天的换手量不到100亿股,这是自2021年10月以来从未出现过的连续低迷的交易状态。尽管8月份出现了下跌和随后的反弹,但市场尚未取得有意义的进展。标普500指数连续27天徘徊在其50日移动均线的2%以内,这是六年来最长的一次。

根据季节性模式,下周对于股市看涨者来说是不祥的。自1990年以来,标普500指数在9月“三巫日”之后的那一周中,有79%的时间下跌,平均下跌1%。

然而,美股仍然存在着更大的看涨力量。高盛集团的董事总经理斯科特·鲁布纳(Scott Rubner)指出,机构客户的乐观情绪正在增长,他们开始讨论在准备迎接第四季度的反弹行情时增加股票投资。他在一份备忘录中写道:

“股权配置仍然较低,有意在10月份弥补这一差距。我认为更高的价格会吸引更多的买家。”