美联储本周将迎来议息会议,市场普遍预期将按兵不动。

自2022年3月以来,联邦公开市场委员会(FOMC)已经累计加息525个基点。联邦基金利率期货定价显示,未来进一步加息的概率维持在40%左右,美联储或结束近四十年来最激进的紧缩周期。

BK asset management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经采访时表示,美联储本周暂停加息已经板上钉钉,虽然能源价格给物价带来了一定的波动风险,但核心通胀持续降温是积极信号。“美联储接下来很可能会选择耐心等待,观察货币政策影响的释放,这也意味着本轮加息周期已经结束了。不过美联储何时降息还有待观察,未来的通胀路径存在很大不确定性。”他说。

历史数据显示,货币政策拐点往往是美股行情的起点,目前机构普遍预测企业盈利已经触底,然而考虑到通胀路径的不确定性,“软着陆”能否成功将成为关键。

盈利触底估值待修复

金融研究公司CFRA的统计显示,在美联储过去六个信贷紧缩周期中,从最后一次加息到下一周期的首次降息,标普500指数平均上涨幅度为13%。该机构首席投资策略师斯托维亚(Sam Stovall)表示:“如果华尔街得出结论,认为美联储已经结束了加息计划,这至少会对市场提供重要信心支持和心理暗示。”

不仅如此,CFRA还发现,美联储在最后一次加息后通常会对待9个月下调利率,标普500指数在降息后的6个月内还能上涨6.5%。这也与目前的市场预期相符。根据芝加哥商品交易所利率观察工具FedWatch的数据,明年6月可能是美联储潜在宽松的节点。

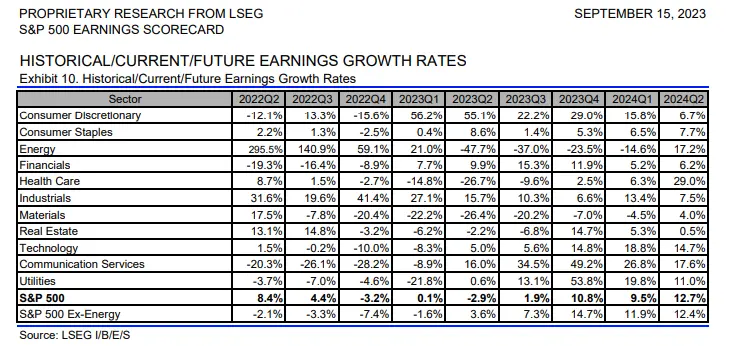

美股盈利将重新恢复增长(资料来源:LSEG)

从刚过去的二季度财报看,企业对经济前景也乐观起来。FactSet根据对电话财报会议记录的分析,高管们谈论经济衰退的频率越来越低,“在财报电话会议上引用‘衰退’的标准普尔500指数成份股公司数量已连续四个季度下降”。机构已经将三季度盈利预期(不考虑能源)调整至增长3.6%,这意味着本轮美股利润下滑已经结束,四季度和明年将达到10%左右,这一定程度上反映了对经济复苏的信心。虽然美国整体通胀维持在4%上下,消费者支出依然在超额储蓄、劳动力市场旺盛需求支持下保持稳定增长。

施罗斯伯格对第一财经表示,盈利增长对于美股未来能否更进一步至关重要。“从目前的估值水平看,标普500指数的12个月远期市盈率约为18.5倍,明显高于长期平均值为15.6倍。同时,估值还受到了美债收益率的压制,基准10年期美债处于金融危机以来的高位。”他说道。

值得一提的是,摩根大通近日发出警告,认为市场对美股整体企业利润前景“过于乐观”。该行明星分析师、 首席全球市场策略师科拉诺维奇(Marko Kolanovic)表示,第二季度财报基本上没有给人留下深刻印象,同时财务前景不那么乐观,因为美联储推高了借贷成本,消费者储蓄减少,海外经济陷入困境。

“考虑到老龄化的商业周期,货币政策非常严格,资本成本仍在上升,叠加消费者储蓄和家庭流动性下降,以及国外一些最大经济体(如德国)衰退风险增加,有一系列不利因素。”科拉诺维奇分析称,虽然美国经济的韧性好于不少发达国家,但也不能免受加息带来的潜在损害,“当市场不再有恐惧,只有自满的时候往往是危险的时候”。

施罗斯伯格认为,美股盈利触底一方面也是与去年同期低基数有关,当时美联储正处于加息周期的初期。对于企业而言,业绩能否持续释放面临考验,特别是考虑到经济将逐步放缓的背景下,压力显然尤为巨大。

“软着陆”存不确定性

8月以来美股陷入了阶段性低迷,除了传统季节性因素以外,卷土重来的不确定性成为扰动因素。市场担心未来经济增长放缓和通胀粘性会引发滞胀,这与理想中通胀下降和经济平稳增长的“软着陆”情景形成了鲜明对比。

美联储7月会议纪要显示,已经放弃了此前关于轻度衰退的判断,而是在为“增速明显放缓”情形做准备。今年以来美股表现强劲,这在一定程度上得益于美国经济在高利率面前保持了韧性。考虑到美联储依然没有在降息问题上松口,不少观点认为,长期紧缩条件下衰退只是时间问题。

美国银行首席策略师哈特内特(Michael Hartnett)表示,联邦基金利率在更长时间维持在更高水平,将削弱“软着陆”的可能性。他认为,油价、美元和债券收益率仍处在高位,加上金融环境收紧是风险所在。

另一方面,经济衰退和失业率上升可能导致长期美债收益率上升而非下降,市场低估了财政政策恐慌的破坏性。哈特内特补充称,美债收益率可能会升至惩罚性的水平,进而导致漫长的“硬着陆”。他表示,投资者可以考虑利用未来几个月风险资产的任何反弹之机来进行防御,并为“硬着陆”做好部署。

德意志银行本月表示,尽管“软着陆”仍有可能实现,但美联储需要将需求抑制在潜在水平以下,以将通胀率降至2%的目标,而信用卡债务急剧上升是经济的双刃剑。德银重申了此前的观点,美国经济在未来一年内陷入衰退的可能性更大。“鉴于通胀率依然明显高于目标,美联储政策风险可能偏向于过于紧缩。”报告警告称,数据可能显示,随着紧缩货币政策的影响显现,美国经济在2024年初面临更大压力。

准确预测上半年美股走势的Stifel首席美股策略师班尼斯特(Barry Bannister)改变了此前的乐观看法,预计标普500指数今年年底将与当前水平基本持平,因为持续高于目标的通胀率将导致美联储保持紧缩政策。班尼斯特表示,标普如果要突破历史高点,除了企业财务状况的大幅改善之外,货币政策也需要更为友好,但美联储也许暂时不会这么做,因为接下来通胀率可能比预期更加顽固。