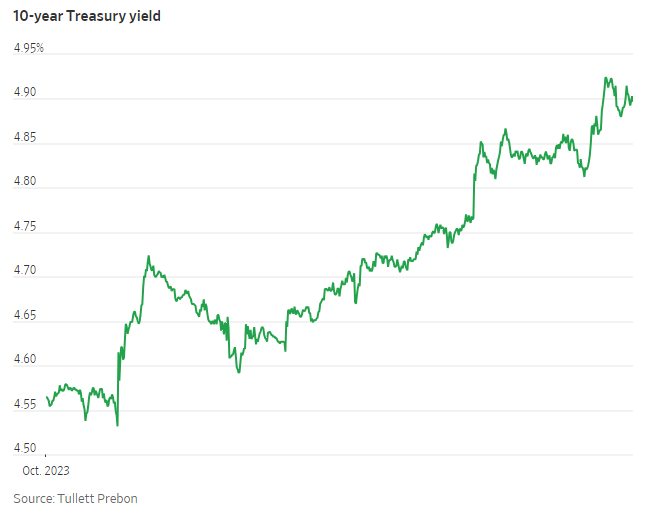

①素有“全球资产定价之锚”的10年期美债收益率在隔夜升破4.9%关口后,距离“破5”已仅有一步之遥;

②最近几周,债券收益率的迅速攀升已经削弱了华尔街对股票的热情;

③在美债收益率走高的同时,美国30年期固定利率抵押贷款的平均利率周三也一举突破了8%。

周三,长期债券收益率进一步刷新了逾16年来的最高位,其中素有“全球资产定价之锚”的10年期美债收益率在升破4.9%关口后,距离具有象征意义的“破5”时刻已仅有一步之遥。

行情数据显示,10年期美国国债收益率周三升至了4.902%,为2007年7月以来的最高收盘水平。

其他各期限收益率隔夜也普遍进一步走高。其中,2年期美债收益率涨0.7个基点报5.231%,3年期美债收益率涨3.8个基点报5.058%,5年期美债收益率涨6.3个基点报4.941%,30年期美债收益率涨7个基点报5.001%。

美债抛售风暴之所以持续蔓延,因市场人士对美国政府巨额债务发行下的市场承接能力愈发担忧,同时人们对利率“更高更久”的预期也正持续打击着债市多头。

美联储三号人物、纽约联储主席威廉姆斯周三重申了多数美联储官员的共同观点,即利率需要在一段时间内保持高位,才能使通胀回到央行2%的目标。在最新的讲话中,威廉姆斯表示,通胀已经大幅下降,但距离将通胀降至2%的目标仍任重道远,他不会宣布抗通胀斗争已取得胜利。

Income研究管理公司高级投资组合经理Jake Remley在谈到美联储决策者最新言论时指出,市场正在逐渐认识到,他们可能真的会告诉我们将要发生的事情(还有最后一加)是真的。未来政府预算大笔支出的前景也增加了市场的担忧。

事实上,即使在这么高的借贷成本情况下,美国的消费者支出和劳动力市场仍保持弹性。本周二公布的“恐怖数据”零售销售增幅远超市场预期,上月的非农就业人数也意外激增。

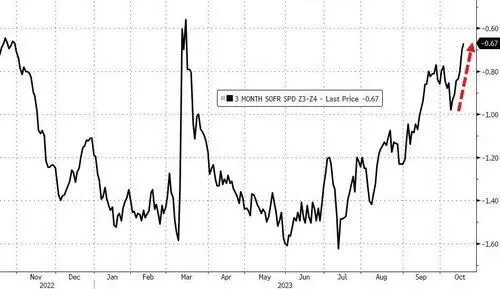

利率互换市场的数据显示,目前期货交易员对美联储明年降息幅度的押注已迅速缩小,同时认为美国联邦基金利率在2024年9月前可能都将保持在5%以上。

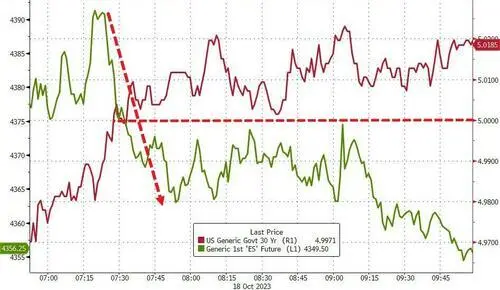

最近几周,债券收益率的迅速攀升已经削弱了华尔街对股票的热情。而一旦有着“全球资产定价之锚”的10年期美债收益率在接下来突破5%大关,其很可能给股市等关联市场带来更大的压力。美国三大股指周三便全线下跌逾1%,其中纳斯达克综合指数的跌幅更是达到了1.6%。

Penn Mutual Asset Management投资组合经理George Cipolloni指出,市场正在走钢丝。前路的风险很大。

较高的美债收益率正使企业和家庭的借贷成本变得更高,这也使股票的吸引力下降,因为美债收益率代表的基本上是无风险的回报,这提高了股票等高风险资产取得相对收益的门槛。

从隔夜的走势看,美股的跌势就基本上都发生在30年期美债收益率重新“破5”之后,而这也是这一最长期限美债收益率在本月初非农数据公布后的再度“破5”。

值得一提的是,在美债收益率走高的同时,美国30年期固定利率抵押贷款的平均利率本周也一举突破了8%,为2000年中期以来首次。这一极端的高利率水平很可能进一步对美国楼市成交形成冲击。从长远来看,如果买家以20%的首付购买价值40万美元的房屋,那么如今的每月房贷支出将比两年前多出近1,000美元。