经济学家们认为,尽管美联储的资产负债表不可能恢复到2008年金融危机前的“正常”状态,但是其仍有很大的收缩空间,更让人担心的问题是……

如果市场对美联储加息已经完成,或者非常接近完成的押注是对的,那么美国货币紧缩的另一个工具——量化紧缩(QT)是否也已接近尾声?

美联储过去曾表示,利率和资产负债表政策应该协同发挥作用,发出单一、明确的信息。但现在不是了,鲍威尔7月份曾称:

“想象一下,这是一个一切都很好的世界,是时候把利率从限制性水平降至更正常的水平了。然而就资产负债表而言,正常化将是减少或延续QT,这取决于经济在周期中的位置。所以这是两个独立的东西。实际上,货币政策的主动工具是利率。但你可以想象,在某些情况下,(这两种工具)以可能被视为不同的方式工作是合适的。但事实并非如此。”

鲍威尔认为,QT将持续一段时间,直到美联储7.9万亿美元的资产负债表开始看起来比现在更“正常”一点。但由于资产负债表规模仍比2019年高3.7万亿美元,按照目前的速度,正常化将需要数年时间。对交易员的调查显示,预计到2025年才会结束。但是QT能持续那么久吗?新闻报道中不可避免地出现了投资者“为QT动荡做准备”的说法。一些华尔街人士警告称,美联储正接近可能导致融资市场失灵的水平。

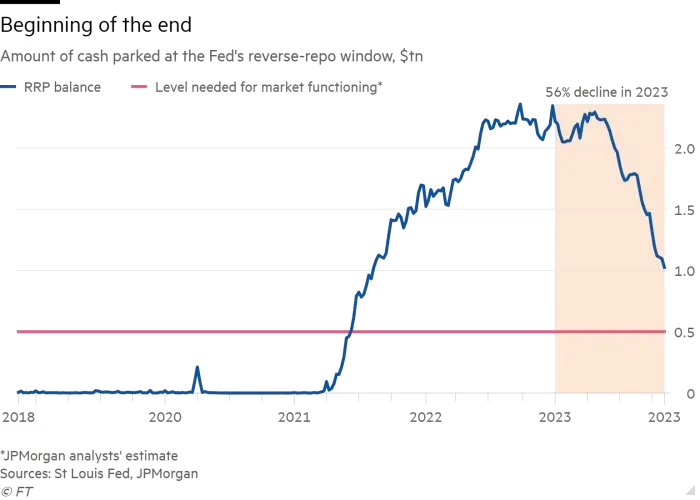

这不是毫无根据的恐惧。QT(或者说缩表)的过程是这样的:美联储在其持有的美国国债到期后不进行再投资,然后财政部偿还债券,美联储将这些现金销毁,从而令金融体系的流动性下降。逆回购窗口是美联储为投资者提供现金的避风港,没有更好的用途,今年以来,逆回购窗口的余额正按计划迅速下降。

不过,这只是问题的一部分。与逆回购余额下降形成对比的是,商业银行在美联储的准备金今年实际上有所上升,这是因为逆回购交易回收了流动性。为了更好地处理系统流动性问题,可以从更广泛的角度看问题。银行准备金和存款准备金率的总和有所下降,但下降幅度较小:

代表整个系统流动性的淡蓝色线还会下降到什么水平?答案是“大于0”。正如前纽约联储主席比尔•达德利(Bill Dudley)等人上周所说的那样,美联储希望维持一种“充足的准备金制度”,在这种制度下,现金数量不会成为金融体系的主要制约因素。

全球金融危机标志着从准备金稀缺向充裕的转变。当美联储通过量化宽松向市场注入大量流动性时,通过旧工具(通过临时买卖国债来管理的联邦基金利率)来管理现行利率就变得不可行了。新的工具出现了,主要是超额准备金(IOER)和存款准备金率的利率。两者实际上都是利率的下限。与此同时,正如JosephWang所写的那样,联邦基金利率已经过时,只是处于“不死状态”而已。

这一切都很重要,因为它表明,准备金水平不能下降到某个点以上。充足准备金制度要求充足的准备金水平,因此美联储的资产负债表不可能回到全球金融危机前的任何“正常”状态。

但它仍有很大的收缩空间。正如达拉斯联储主席洛根上周五在一次演讲中所说,美联储现在的目标是从“充裕的”准备金水平转向仅仅是“足够的”水平。纽约联储的经验法则是,相当于名义GDP 8%的准备金水平是“足够”的最低范围。下图显示了目前其距离突破这一门槛还有多远:

在QT最初推出时曾在纽约联储工作的JosephWang表示,鉴于美联储的流动性工具和系统中滞留的现金数量,他并不担心融资市场很快会崩溃。

更让他担心的是美国国债市场。这是QT的另一个问题:美联储不仅吸走现金,而且停止购买债券。问题在于,原本可以由美联储再投资的债券流动性,现在从金融体系中被抽走。美国财政部不能再指望其未偿债券中的某一部分总是由美联储展期。相反,必须有新的私人买家为其提供再融资。一级交易商预计,除了为美国赤字融资所需的1.8万亿美元外,QT将在2024年为美国财政部增加大约6300亿美元的私人融资需求。

因此,美国国债市场的混乱可能会阻止QT有序地迈向一个准备金较低但仍然充足的世界。