美国国债市场近来掀起的全面反弹,在本周伊始即将面临下一个重大考验:一场美债标售将有助于衡量投资者是否确信,2023年的债市抛售风暴已经彻底结束……

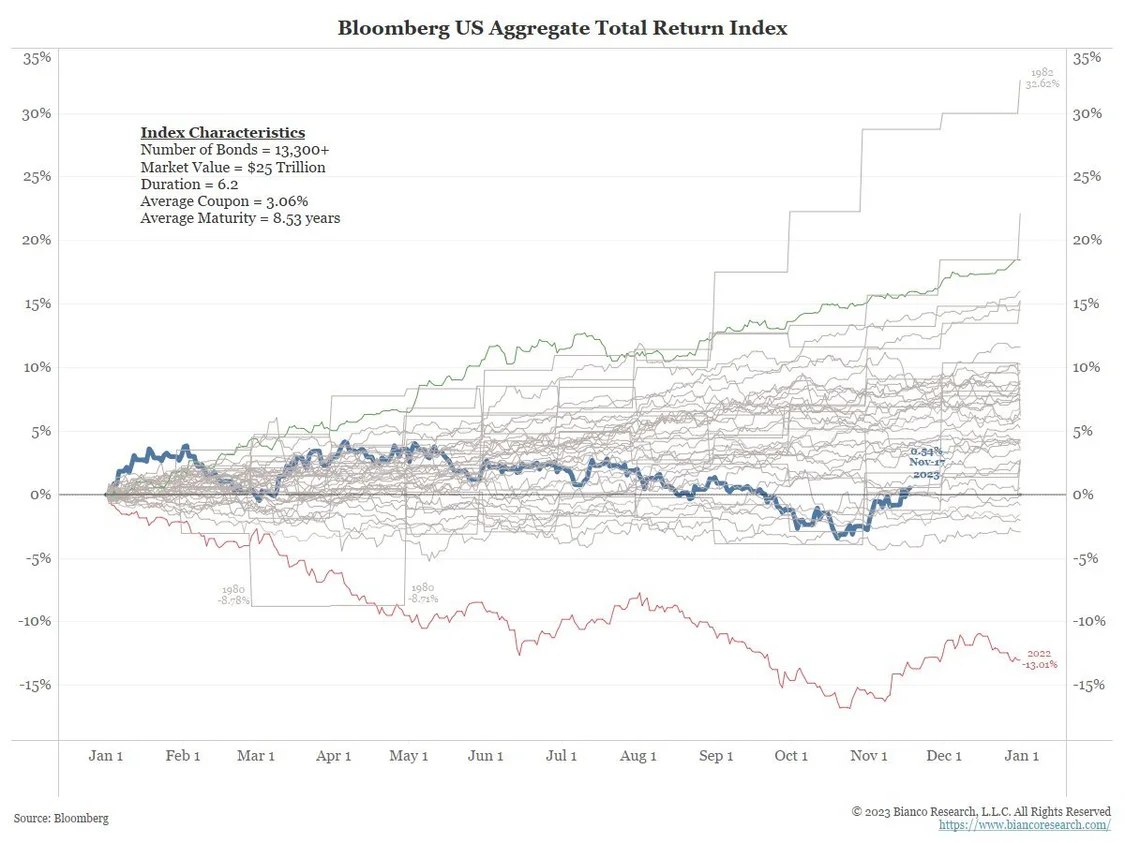

在通胀放缓和经济增长降温迹象的刺激下,交易员和投资者最近一头扎进了美国国债市场,他们相信美联储已经完成了加息,并将在明年年中转向降息。大量抄底资金的涌现止住了美国国债过去六个月连跌的势头,并推动美债市场在11月份上涨了2.6%。这是自3月份以来的最大涨幅——当时人们担心银行业危机会拖垮经济而买入避险美债。

(彭博美国综合债券指数年内回报开始转正)

同时,本月债券价格的大幅攀升,已将美债收益率推至了9月以来的最低水平,这使周一美国财政部20年期国债拍卖的需求,成为投资者判断近期债市趋势逆转是否能够持续的关键“考验”。

对于市场能否承接大量美债标售的担忧,曾在本月早些时候的30年期国债标售中显而易见,当时财政部不得不提供异常高的收益率溢价来出售国债,导致美国债市一度短暂暴跌。

在过往三年的大部分时间里,由于需求远不如10年期和30年期国债,美国财政部的20年期国债标售一直是一个市场负担。同时,20年期国债在此期间从未在假期缩短的美国感恩节周内标售过。因此,今晚的标售能否获得市场欢迎,将格外受到人们的关注。

法国巴黎银行美国利率策略主管William Marshall表示,(20年期国债)标售将是一个很好的“理智检查”,以确定数据的演变是否已从有意义的方式转向更稳定/更有建设性的方式,来吸收久期供应。

在过去的一年里,由于出人意料的强劲经济和顽固的通货膨胀,债市交易商的信心受到了打击。不断膨胀的联邦赤字也是一个关键原因,它考验着市场吸收所有新债的能力。

但本月有迹象表明,劳动力市场正在降温,通胀正在受到抑制,这使人们更加确信美联储的货币政策已具有足够的限制性。与此同时,美国财政部宣布的季度再融资规模增幅小于许多债券交易商的预期——尤其是长期债券的标售方面,从而缓解了部分市场供应担忧。

Marshall指出,尽管20年期国债长期以来受到需求疲软的影响,收益率一直高于30年期国债,但自从美国财政部早前缩小了20年期国债相对于10年期和30年期国债的标售规模后,20年期国债在标售中的表现一直较好。周一的标售规模为160亿美元,而本月早些时候30年期国债的标售规模为240亿美元。

不过即便如此,近来20年期国债其实仍未能跟上国债市场的整体涨势,人们可能依然会对本周的标售存在一些担忧。

花旗集团利率策略师William O'Donnell在谈到本周的国债标售时称,人们知道未来一周可能会出现成交量和流动性真空,但你可以想象市场会努力为其腾出空间。他指出,“我不认为供应会成为市场现在担心的尖锐问题。反而我们可能会有感觉供应不足的时候,上周二的情况就是如此,在10月份CPI数据引发的反弹行情中,5年期国债收益率一天就下跌了25个基点。”

本周其他焦点

当然,在这个因感恩节假期而缩短的交易周里,除了美债标售外,仍还有不少其他领域的焦点。

本周美国主要的经济指标包括了10月份耐用品订单。全球方面,英国和欧元区的采购经理人指数也将出炉。

可以肯定的是,市场的担忧依然存在。上周美债收益率的下降在一定程度上也与最近油价的暴跌走势有关,而上周五随着油价从7月以来的最低水平出现反弹,美债的反弹之旅也随之面临阻力。

此外,有鉴于交易员们已大举预期美联储将在6月前转向降息,并在2024年底之前累计降息近100个基点,这一重大的鸽派转向押注也存在过度的风险。美联储官员自身在9月份的点阵图中曾预计明年降息不会超过一次。

瑞银全球财富管理公司应税固定收益策略主管Leslie Falconio表示,“问题在于,随着市场对宽松政策进行大举定价,收益率反而存在走高的风险,就像我们之前看到的那样,尤其是如果美联储在12月会议上的言论更为谨慎的话。”

美联储将于北京时间周三凌晨3点公布11月会议纪要。当次会议美联储如期暂停加息,同时美联储主席鲍威尔对加息的态度并不像此前一样鹰派,推动了美债收益率明显回落。不过在短短一周后,鲍威尔等美联储官员的措辞又普遍向鹰派靠拢,这些背景令此次纪要会如何更为全面地反映美联储内部的真实态度,变得悬念十足。