众所周知,华尔街投行们给出的投资意见,与他们的自营交易往往会展现出不同的画风,财报季正是“找不同”的最佳时刻。今天故事的主角依然是全球股民非常熟悉的老朋友——全球“投行一哥”高盛。

在预测标普500指数“2023年险守4000点”的策略失败后,高盛首席证券策略分析师David Kostin去年底画风突变,先是在11月中旬的报告中高喊“你现在唯一要做的事情就是拿着票”,一边将2024年的预测点位上调至4700点;仅仅一个月后,Kostin又将目标点位拉到历史新高的5100点。

从现实来说,面对去年那样的股市,华尔街知名分析师多少都有过一些“撕报告”的场面。面对市场的趋势,“打不过就加入”也在情理之中。但真正的问题在于,就在高盛的研究团队高昂唱多之时,掌管这家顶级机构自营交易的部门正在加速减持股票、债券等一系列投资。

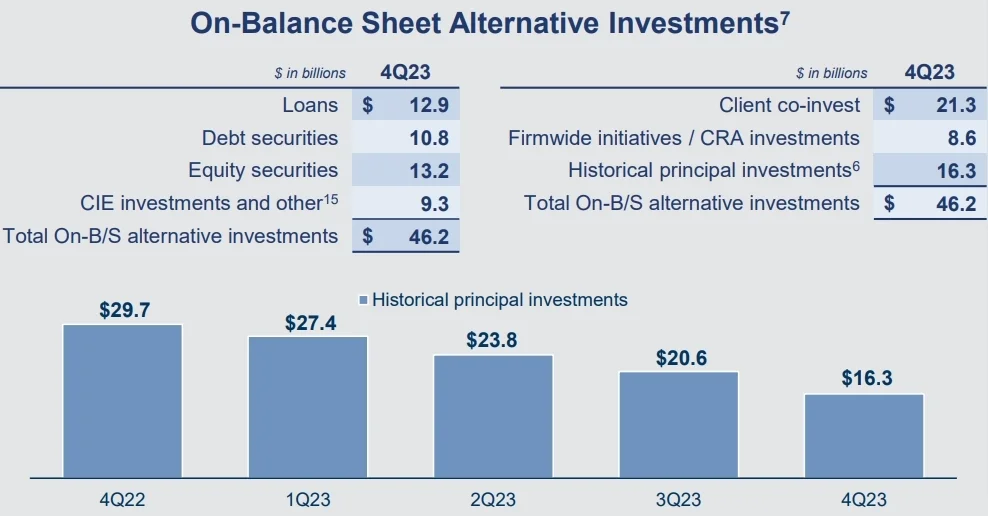

从上图中不难看出,高盛去年的策略变化路线大致是“从横盘震荡到形势一片大好”,但根据高盛资产&财富管理部门最新的财务文件,他们动用自有资金进行的投资(principal investment)仍在持续下降。

财报显示,高盛资管的自有资金投资余额在2022年末时为297亿美元,之后每个季度都要减持小几十亿的风险资产,去年四季度减持的43亿美元也是过去一年里减持规模最大的。

(来源:高盛财报)

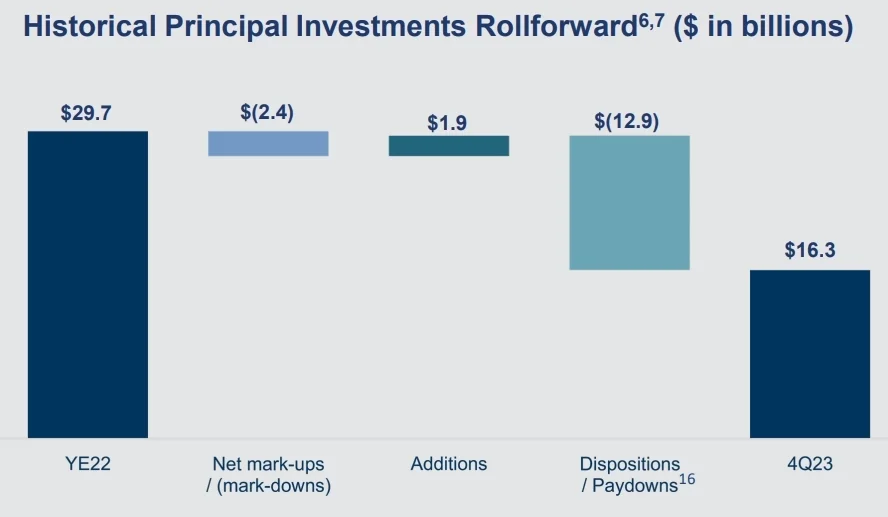

高盛还很贴心地标出,投资本金下降的134亿美元中,与市场波动有关的变动只有一小部分,129亿美元则是减持/债务到期。通过上图中的投资项目分布也不难看出,证券、贷款和债券是主要的投资方向,所以持续的抛售也与商业地产这类“不得不尽快脱手”的麻烦缺乏直接关联。

(来源:高盛财报)

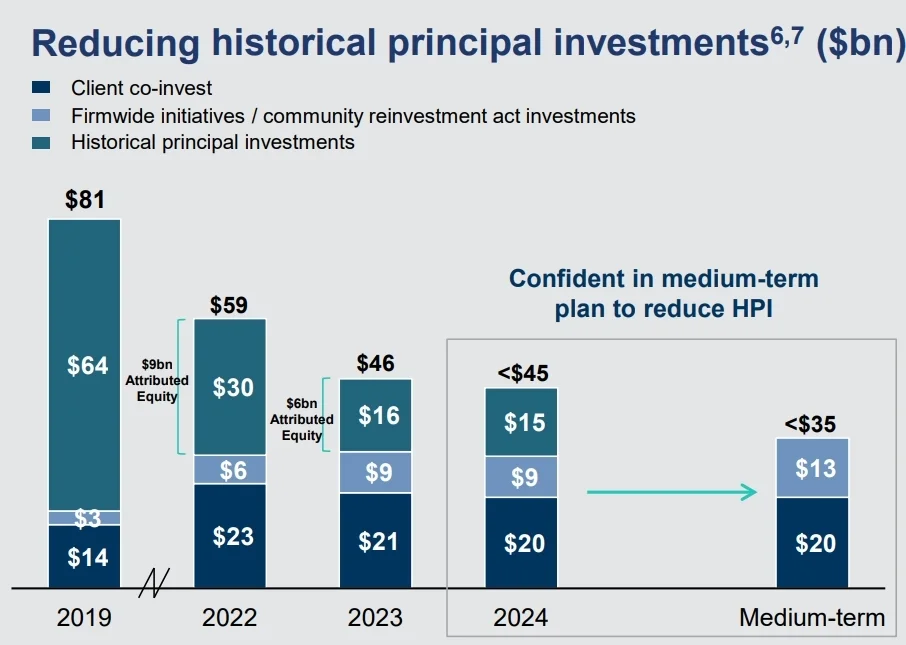

从更长维度的财报中,也能发现高盛的“卖卖卖”并不是突发奇想。在过去年景好的时候,光是季报里的自营投资一项就能带来数十亿美元的利润。而现在他们正准备把这一块投资全部出清掉,意味着还要出售数十亿美元的股票、债券、贷款等资产,只留一些低风险、低收益的客户共有投资。

(来源:高盛财报)

话虽如此,“一边抛售、一边唱多”,依然是有违投资直觉的操作。

对于这一现象,酷爱“拆台”的金融博客ZeroHedge总结称,就在去年四季度高盛自己的本金投资额下降40亿美元时,他家的分析师突然高调唱多,而且一再提高目标价。更糟糕的是,听取他建议的高盛客户买入的甚至有可能是高盛自己不得不抛售的东西。

因此,下次再看到有人兴冲冲地高调推荐某类资产时,不妨多想一想:他自己会是那个卖家么?