连续加息后,高利率对美联储自身的影响也开始显现。

美联储本周公布的一份初步数据显示,利息支出的增加使美联储去年陷入创纪录的千亿亏损。

在该文件发布后,被称为美联储主席鲍威尔喉舌的华尔街日报记者尼克·蒂米劳斯(Nick Timiraos)撰文写道:“美联储官员将在本月的政策会议上开始讨论减缓缩表(QT),虽然不是终止,但这可能对金融市场产生重要影响。”,也间接证明了美联储也开始意识到高利率环境对金融市场的巨大影响。

而文中最为让人意外的部分则是尽管目前美国核心通胀(3.9%)还远高于美联储所设定的2%目标水平,但是美联储已经考虑将根据市场对于资金的需求程度,可能提早重启量化宽松(QE)政策。

美联储巨亏千亿

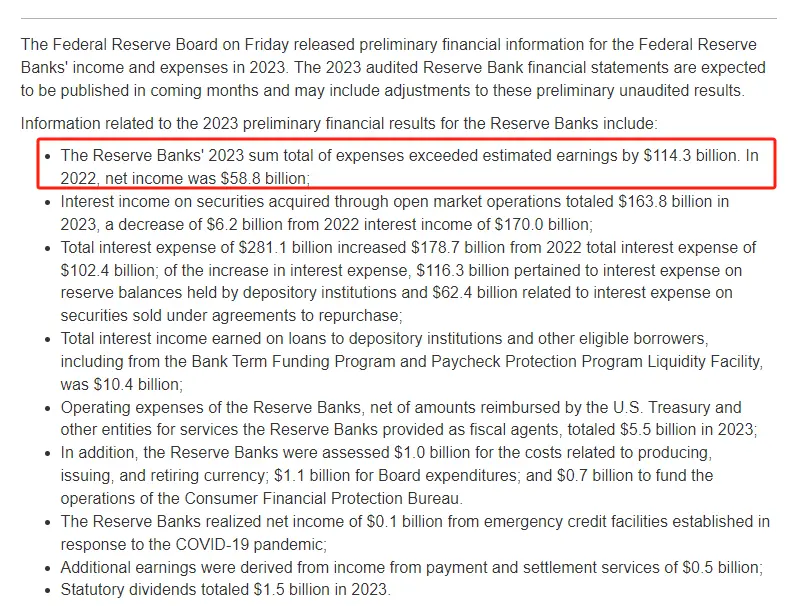

去年,美联储扣除费用后的收入为负1143亿美元,而前年为正的588亿美元。这一损失与该央行旨在冷却通胀的加息行动导致的利息支出激增有关。

美联储去年向金融机构共支付了2811亿美元,而2022年为1024亿美元。与此同时,去年美联储持有的债券利息总额为1638亿美元,而2022年为1700亿美元。

美联储表示,12家地区联储在2023年的运营支出为55亿美元。

作为美联储实施货币政策和控制短期利率的一部分,美联储会为银行、金融公司和其他符合条件的基金管理公司放在央行的准备金支付利息。美联储从2022年春季开始大举加息,当时联邦基金利率接近于零,而现在这一利率被推至5.25%至5.5%之间,这终结了美联储强劲的盈利能力。

美联储通过其持有的证券所赚取的利息以及向银行提供的服务为自己提供资金。它通常是盈利的,并按法律要求将超额收益上缴美国财政部。当它亏损时,它会将所谓的递延资产记在账上,该资产将计入损失,美联储希望在将利润再次上缴财政部之前,逐步弥补这些损失。

去年年底,美联储的递延资产为1330亿美元,截至1月10日为1369亿美元。预测损失会有多大是一项挑战,因为这取决于美联储对利率的处理方式,以及美联储持有的债券还会缩减多大的规模。

根据官员们的言论,美联储几乎肯定已经完成了加息,如果市场预测正确,美联储可能会在春季之前降息。与此同时,它也可能正在接近资产负债表削减的终点。这可能最终限制美联储的损失,直到最近,一些分析师还认为美联储的紧缩损失在1500亿至2000亿美元之间。

与此同时,圣路易斯联储最近的研究显示,美联储可能需要四年左右的时间才能弥补这些损失,并开始向财政部返还资金。

美联储官员一再强调,亏损并不会影响美联储执行货币政策的能力。与此同时,美联储尚未因亏损而面临任何真正的政治压力。

量化紧缩或将终结

在美联储披露巨亏信息后,美联储喉舌就开始为暂停缩表甚至重启量化宽松放风。

在美联储喉舌尼克·蒂米劳斯(Nick Timiraos)最新的报道中,他表示由于金融渠道开始堵塞,所以美联储将不得不停止缩表。

其解释道:“由于通胀已经下降,美联储预计今年将降低短期利率,但其减缓QT的理由却不同:是为了防止金融市场一个鲜为人知但至关重要的角落出现混乱。五年前,缩表在这些市场引发了动荡,迫使进行了一次混乱的掉头。官方决心不再重蹈覆辙。

根据会议纪要,上个月在美联储的政策会议上,几位官员建议尽快开始正式对话,以便在任何变动生效之前向公众传达他们的计划。官员表示,目前并没有即将进行改变的迹象,他们的重点是减缓而不是终止该计划(QT)。”

美联储恐慌的原因是希望避免重复2019年9月的回购市场灾难,以及2020年3月引发债券市场崩溃的基差交易的剧烈爆发。回顾之前的种种迹象,其实一切早已有迹可循。

去年12月13日,当鲍威尔在表示“现在猜测降息为时尚早”仅仅两周后,美联储却出人意料地急转弯,转向鸽派立场,结束了美联储的加息周期,尽管刚刚同步的美国核心通胀水平依然高达3.9%,是美联储2%目标的两倍,鲍威尔依然表示官员们实际上已经讨论了开始降息。

而在此次会议前一周,由于重要的系统性和银行间流动性已经降至危险水平,导致SOFR创下有记录以来的最高点,并且创下2020年3月回购市场危机以来的最大飙升。这次飙升几乎让每个人都感到意外,甚至连像美国银行的马克·卡巴纳(Marc Cabana)这样的美联储观察专家也感到意外,因为这次飙升是在“没有新的美国国债结算、回购交易量下降以及双边交易量下降”的情况下发生的。

令美联储不安的是,它与“系统中现金减少、抵押品增加”的缓慢趋势一致,而且“可能受到经销商库存增加、双边借款需求以及有限的过剩现金用于支持回购”的加剧影响。而且关键是:“如果资金压力持续存在,可能会导致美联储重新评估银行系统‘充裕的’储备情况,并可能提前结束QT”,甚至根据资金短缺的严重程度,还可能提前重新启动量化宽松政策(即QE)。

更重要的是,一个月后,达拉斯联储主席洛根公开确认,由于系统性流动性的突然和意外下滑,美联储的QT实际上已经结束,主要原因是逆回购业务的迅速减少,目前只剩下6亿美元,并预期在3月份完全清空,由此推断,可能会有另一轮QE。也就是说,美联储进行了计算并意识到,一旦逆回购完全清零,每月进行600亿美元的量化紧缩将会导致市场崩盘。

蒂米劳斯说,决策者有几个原因考虑减缓QT。首先,美联储现在每月将其国债持有量减少600亿美元,比五年前的速度快了一倍。以这样的速度继续运行会增加风险,即美联储迅速抽取储备,导致货币市场利率上升,银行难以重新分配日益减少的储备供应。今年晚些时候减缓QT的步伐可能使美联储能够延长该计划的时间,达拉斯联储主席洛根在最近的一次演讲中表示:“这样可以减少我们不得不过早停止QT的可能性。”这里的“过早停止”,她当然是指在选举年发生市场崩盘,这将在几天内将经济拖入衰退。这是不可接受的,尤其是当对手是特朗普时。

美联储还确认了这一切都与逆回购工具的加速下降有关。有迹象表明货币市场的现金盈余正在迅速减少。美联储允许货币市场公司和其他机构将本应进入储备的额外现金存放在隔夜逆回购设施中。该设施自去年8月底以来已经缩减了约1万亿美元,目前约为6800亿美元。洛根支持在资金几乎耗尽之后减缓QT,因为在那之后,对银行储备需求的预测将更加不确定。这种“超出预期的下降”使得美联储在如何减缓QT方面开始考虑应急计划。

让12月份SOFR飙升的另一个原因也让美联储感到恐慌。此前,美联储在估计市场认为的“充裕”储备水平时一再出错,而这一次,官员们告诉TImiraos他们将更多地依赖市场信号来确定正确的储备水平。“上次,我们对储备终端水平的估计有很多,而我们的估计都太低了,”费城联储主席哈克在去年10月的一次采访中表示。“最终,市场将决定我们的位置。”

美联储喉舌的最新文章传达了鲍威尔的信息,那就是“QT已经有效完成”。而摩根大通的固定收益策略负责人在一份隔夜备忘录中也承认了同样的事实。

摩根大通对缩表的看法趋向于其已经结束:“我们现在预计,FOMC将在1月会议上拥有一个(关于减缓QT)时间表的大纲,并在2月中旬的会议纪要中进行沟通。我们预计这个计划将在3月中旬的会议上正式获得批准,并将从4月开始实施。届时,美国国债每月缩减上限将从600亿美元减少至300亿美元”。

这也意味着2024年是全球流动性大门重新开启的时刻,不仅美联储开始积极降息,而且QT将减缓,可以预计下一轮量化宽松政策将在不久的将来启动,随着印钞机嗡嗡作响,美元将进入下一个,可能是最后一个储备货币死亡螺旋。