2024年开年以来,A股市场大幅调整。2月2日,沪指一度跌破2700点大关,市场上有关股票质押式回购的担忧又开始出现。

本周末,一些有关通过股票质押式回购达到绕道减持目的的市场消息在社交媒体不胫而走。《每日经济新闻》记者注意到,多数说法围绕两点:一是“大股东通过各种渠道把股票质押出去,让股票下跌20%,达到平仓线让其爆仓。这样从形式上没有任何违规减持行为,不是主动减持而是被动清仓”;二是“触发平仓时没有道德感的大股东故意不补仓,万一丢掉控制权在低位再补回来就是了。”那么真相到底如何?

每经记者采访了从事股票质押回购业务的两位券商人士。他们均指出,上述说法不符合实际。在开展股票质押式回购业务时,券商会采取一系列增信措施防止上述情况发生。即使要进行违约处置,券商也不是想卖就卖,要向辖区证监局汇报。此外,相比2018年高峰时期,股票质押回购业务已大幅收缩,风险整体处于可控状态。

如遇违约处置,券商并不能“想卖就卖”

上述市场消息的传播,其背景之一在于大盘调整后,股票质押回购担保比例下滑、重要股东维保压力抬升。

东方财富援引中登公司最新数据显示,截至2月2日,A股质押公司数量为2425家,质押笔数为1.67万笔,质押总股数为2.28万亿元,质押总比例为3.62%。与1月26日相比,股票质押公司家数、市值均出现下滑。

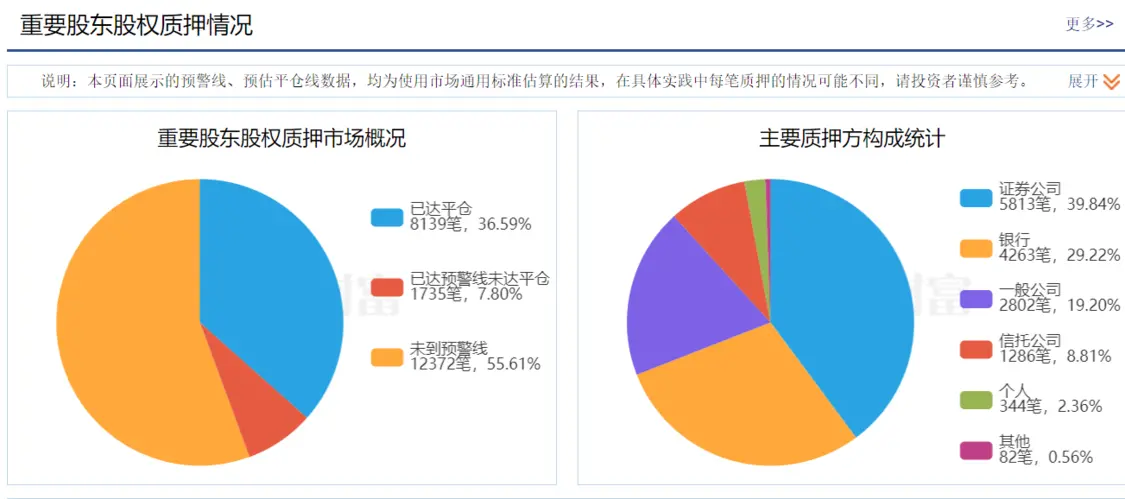

根据东方财富估算,按照笔数来算,在股票质押市场,目前重要股东达平仓占比为36.59%,已达预警未达平仓占比为7.80%,未达预警线占比为55.61%。

上述数据为东方财富使用市场通用标准估算得到的结果。东财指出,目前市场上通用的标准有两个,预警线/平仓线比例分别是160%/140%和150%/130%;此处计算时使用160%/140%标准。

一位从事股票质押回购业务的券商人士A在查阅该数据后表示,上述数据为场内加场外之和,且质押方还包括了信托、个人等,场内数据大幅低于上数据,目前处于风险可控状态。

华北某券商人士B则表示,在经过大跌后,公司股票质押业务客户存在部分跌破预警线或平仓线的情形,并且都按照约定采取了履约保障措施,未出现违约情形。

那么,大股东是否可以通过股票质押业务进行变相绕道减持呢?

上述券商人士A明确表示,市场消息中所讲的大股东任由股票大跌后触及平仓线、由券商进行处置从而达到变相减持目的,在实际操作中“是不现实的”。

他指出,首先,当股价下跌触及预警线、平仓线之后,券商会与客户积极沟通进行补仓,如果跌破平仓线后不补仓,将触发二级市场违约处置条款。“但券商违约处置很严格,要向辖区证监局汇报,而且交易所也会有相关窗口指导,所以并不是想卖就卖。”

他特别提及2018年—2019年,在股票质押回购业务爆发风险后,监管以纾困为目的,连续发布相关措施,化解股质风险。如2019年1月,沪深交易所发布《关于股票质押式回购交易相关事项的通知》,对股票质押违约合约展期安排、新增股票质押回购等方面进行监管明确。2020年4月沪深交易所降低了协议转让受让门槛,促进以协议转让方式化解股票质押风险。“券商肯定是以保障自有资金安全为第一要务,对股质业务违约的客户进行资产处置是维护自身权益,但肯定不会想卖就能卖。”

券商将采取增信措施约束股东补仓,违约处置股东代价很大

那么,在实际中是否又会遇到股东明明有补仓能力、却不愿意补仓的情况呢?

上述券商人士A指出,这种情况几乎不会发生。“因为我们会采取很多增信措施。业内普遍做法一是锁定股份自动补仓,即在质押的股份之外,额外锁定部分转托管股份限制减持,一旦触及预警条件该部分锁定部分进行自动补仓;二是合同中约定连带责任担保,”

上述华北券商人士B也指出,公司目前未遇到故意不补仓的案例,各股东均很在意自身股权和持股比例。“目前通用合同中未有相关规定约束拒绝补充质押的情形。但如果股东拒绝补充质押并触及平仓线,按照协议将会触发二级市场违约处置、甚至司法诉讼条款。整体处置下来,股东的代价非常大,因此不合乎其自身利益。”

Wind数据显示,今年以来,随着市场下挫,越来越多公司股东出现补充质押情况。截至2月3日晚间,公告股东补充质押的上市公司达114家次,仅2月2日当天,就有28家公司发出公告。

上述公司基本都在公告中表示,相关股东资信状况良好,具备相应的资金偿还能力,其质押的股份目前不存在平仓风险或被强制平仓的情形,质押风险在可控范围内。

此外,上述券商人士A和B均指出,客户违约进入违约处置程序,持股5%以上股东以及大股东将按照交易所规定提前发布减持公告。公告发布由客户向上市公司申报,经交易所公布。所以也不存在大股东通过股票质押回购业务不经公告绕道套现的问题。

不过,从明细来看,部分大股东质押比例较高的公司,由于增信措施受到限制,在A股下跌中可能面临更大风险。

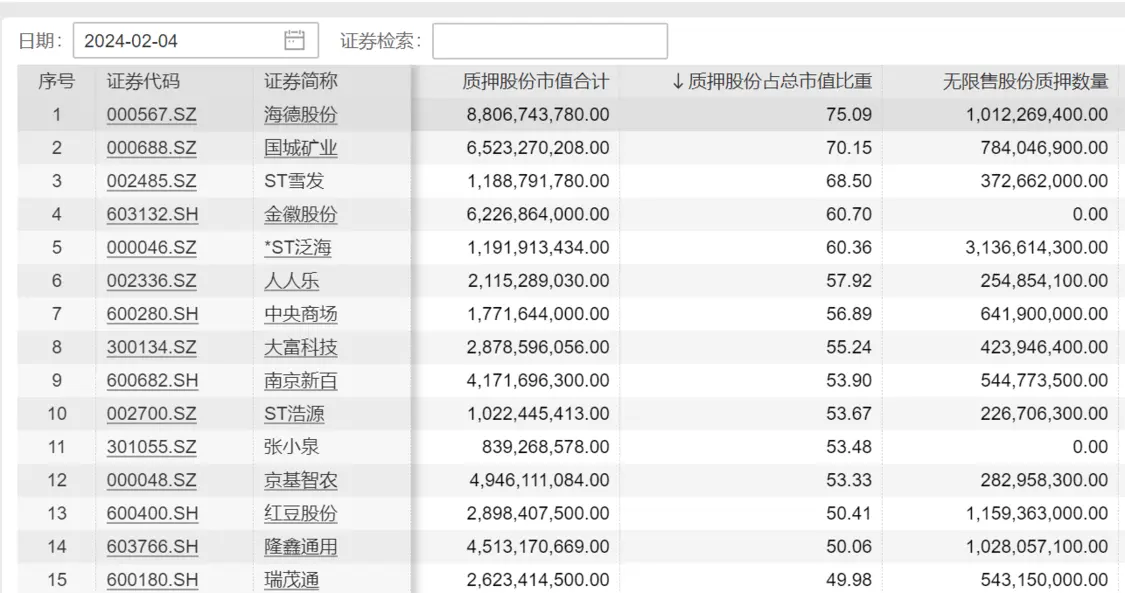

Wind资讯统计数据显示,截至2月2日,第一大股东质押比例超过80%的A股上市公司共有203家。其中累计质押占持股比例100%,即全部质押的有59家。

质押股份占总市值比重超过50%的则有14家。海德股份、国城矿业最多,分别达到75.09%和70.15%。

券商:股票质押规模明显下降,当前风险可测可控

股票质押回购风险也引发了业内人士关注。近期,中信证券发布一篇研报,对股票质押回购风险进行了测算。

中信证券指出,为衡量当前股票质押风险情况,将当前股票质押情况与2018年9月底时的情况进行对比,认为股票质押风险整体可控,主要有两点原因:

首先,总体上看,股票质押规模明显下降:“我们计算2018年9月底时,股票质押整体规模达4.90万亿元,占当时A股总市值9.0%,而2024年1月26日时,股票质押整体规模仅2.57万亿元,占A股总市值3.1%。”

第二,结构上看,当前股票质押平仓风险或主要集中于大市值公司,由于大市值公司较低的质押比例及或较优的补充质押能力,股票质押风险可控。指数角度看,截至2024年1月26日,偏小市值公司的指数中证1000及中证2000跌幅较小,而较大市值公司的沪深300跌幅更为明显,故当前股票质押平仓风险或主要在较大市值公司。“由于较大市值公司的质押比例相对较小,如沪深300质押比例仅为1.5%,且较大市值公司的股东或具备更优的补充质押能力,我们认为当前质押风险整体可控。”

上述券商人士A则表示,从目前情况来看,2018年以后,经过当年的教训,券商对股票质押回购采取了更严格的审核与风控措施,同时大规模缩减规模。此外,部分股票质押回购业务的质押物还是限售股,券商采取了远高于流通股的维保比例,整体风险可控。

券商人士B也指出,经过了2018年股票质押式回购的系统性风险后,券商对股质业务均采取了严格和完善的风控措施,严控集中度和客户整体质押比例,公司目前股质业务风险可测可控。