大摩经济学家Seth Carpenter认为,全球利息支出占GDP的比例将从现在的2.5%增加到本十年末的3.5%,债务可持续性是未来十年或更长时间的关注焦点。

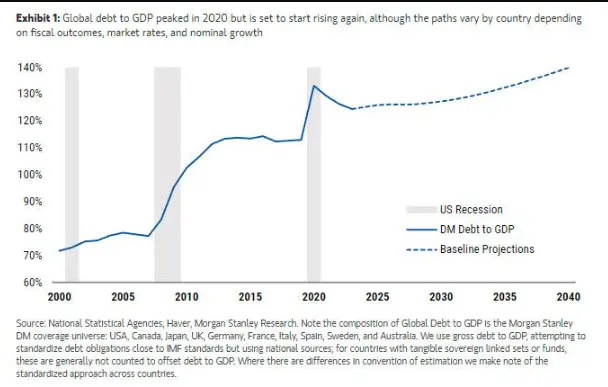

随着疫情期间发达国家债务/GDP比率急剧上升,债务可持续性问题逐渐浮出水面。

摩根士丹利在最新的报告中指出,全球利息支出占GDP的比例将从现在的2.5%增加到本十年末的3.5%,债务可持续性是未来十年或更长时间的关注焦点。

在疫情期间,由于财政扩张导致债务增加,同时GDP收缩,这一比率的上升成为事实。

尽管随着经济从疫情衰退中恢复,名义GDP的快速增长部分抵消了分母的下降效应,但随着通胀回落和经济增长回归常态,债务水平(分子)将重新成为焦点。

大摩提供了一个思考发达市场经济体债务/GDP 比率演变的框架,其预测表明:

债务水平存在不可持续的巨大风险,尤其是在未来几年,随着债务负担成本与市场价格趋同,需要进行财政整顿以稳定债务与GDP的比率。

而债务问题的复杂性在于,没有一个简单的答案可以判断债务/GDP比率的安全阈值。大摩首席全球经济学家Seth Carpenter指出:

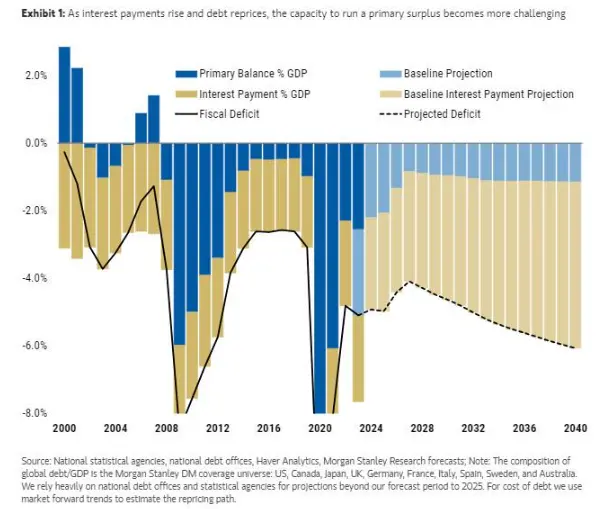

考虑到发达国家主权债务的平均到期期限在5—10年之间,政府债务仍在适应普遍较高的名义利率水平。这种重新定价将导致一个转折点,即债务成本开始加速增长。根据前瞻性曲线的大致测算,全球利息支出占GDP的比例将从现在的2.5%增加到本十年末的3.5%。

对于大多数国家来说,当前的基本赤字远高于稳定水平。这种差距在一些债务水平最高的国家——美国、法国和英国——最为明显。为了稳定债务/国内生产总值,这些国家需要在未来几年内将主要赤字压低到低于疫情前水平,债务可持续性是未来十年或更长时间的话题。此外,财政结果是政策选择,而不是经济结果。

大摩列举了法国的例子:

作为欧元区第二大经济体,对其财政稳定性的质疑可能会产生广泛影响。根据最近的数据,法国的债务/GDP超过了西班牙,但仍低于意大利的近140%。

市场几十年来一直在考虑意大利的财政状况,表明不存在简单的门槛措施。也就是说意大利需要基本盈余来稳定其债务水平,在全球金融危机之后、新冠疫情之前的十年里,其基本盈余平均为1.5%。

此外,大摩提醒美国利息占GDP的比重在20世纪90年代初达到顶峰,而在那段时间及之后,基本余额往往出现盈余。历史表明,即使总体出现赤字,基本平衡或盈余也是可能的,因此需要区分主要财政余额(包括利息支出)和总体财政余额(不包括利息支出)。