面对今年以来美国通胀更加粘滞的状况,高盛分析师警告称,更容易受到强势美元影响的新兴市场将不得不重新考虑降息的路径,以捍卫本国货币的汇率。

高盛集团的全球外汇、利率和新兴市场策略主管Kamakshya Trivedi周一发出警告称,尽管年初时美元的强势曾与经济强劲增长关联在一起,但现在面临着更多与高通胀和(美联储)鹰派政策有关的风险。这种状况也对新兴市场构成了全新的挑战。

影响经济体政策制定

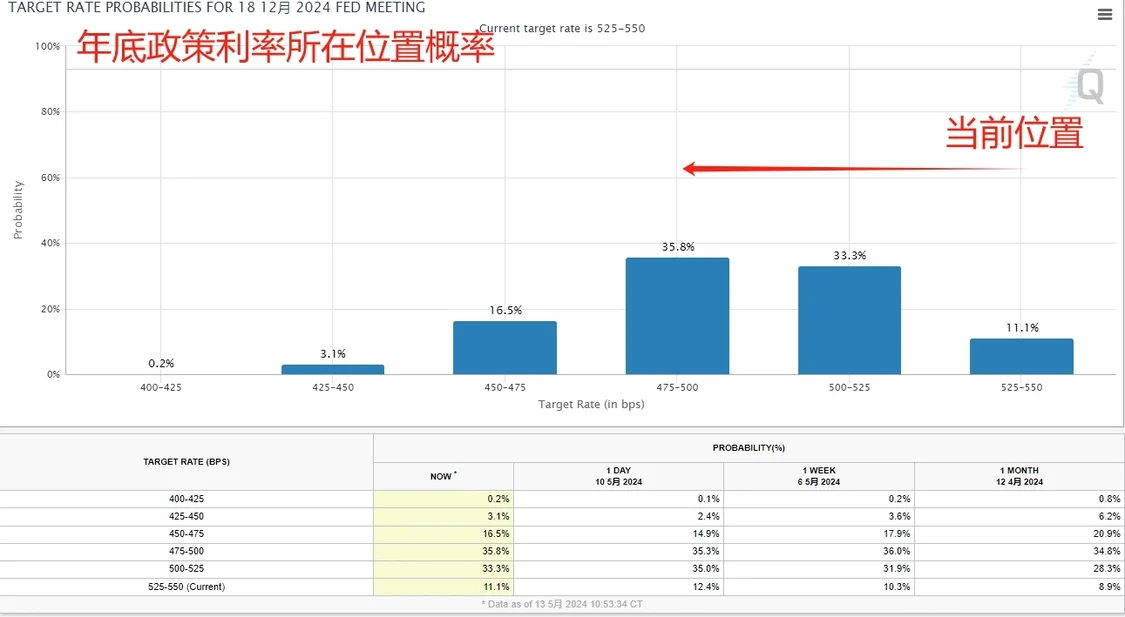

根据“美联储观察”工具,本轮美联储“首次降息”的预期已经推后到今年9月。要知道半年前,市场曾乐观地预测,美联储可能会在2024年降息6次——也就是整整150个基点。而现在,市场对于年内是否会有第二次降息仍抱有疑问。

(来源:CME)

Trivedi对媒体表示:“如果我们看到美元出现更加“恶意”(malign)或“邪恶”(sinister)地走强,你会看到世界上最脆弱的地区更加脆弱。美元走强往往会更多地影响新兴市场,这些地区对美元走强的敏感性非常高,很快就会影响到他们国内政策的制定。”

最新的案例,正是上周墨西哥和巴西央行的利率决定。其中墨西哥维持利率不变,而巴西则放缓了降息的速度。

Trivedi表示,两国央行采取更加鹰派的政策,更多是为了应对全球宏观和市场的因素,而不是各自国内形势所需。

除了墨西哥、巴西,4月底意外加息的印尼央行也已经放话称,对美联储政策“做好最坏的打算”,可能会进一步出手对本币提供支持。

印尼央行的外汇主管Edi Susianto透露,今年4月印尼央行通过现汇、无本金交割远期外汇和债市进行了“三重干预”,另外印尼政府还限制国企购买美元。

关键数据即将出炉

在本周的时间点上提到这个问题,核心关切将是本周三的美国通胀数据。市场将据此判断美联储何时降息的节点。在美联储不断拖延降息时间点的背景下,全球其他央行也需要在“降息支持经济”与“收紧货币政策捍卫汇率”之间进行选择。

虽然美联储更加关注商务部的PCE数据,但由于劳工部的CPI数据出得更早,所以时常会引发市场异动。根据目前的经济学家预期,4月美国CPI将环比增长0.4%,与3月一致,同比增速将从3.4%跌至3.5%。核心CPI这一块,预期环比增速为0.3%,同比增速则从3.8%跌至3.6%。

当然,美元并不只是新兴市场的麻烦,包括欧元区、日本等发达经济体也深受其影响。

Trivedi预测称,即将出炉的通胀报告可能会决定美元和许多货币的走势。然而,高盛的基本预期是,随着接下来几个月欧洲央行、英国央行比美联储更早、更多地降息,美元将会在更强势的水平上维持更长时间,美元的强势只会以缓慢的速度被侵蚀。