金价凶猛,仍在维持长期上涨。周四(7月4日)亚市盘中,美元指数继续承压,目前位于105.30附近;现货黄金在昨日大涨后高位震荡,现报2359.68美元/盎司附近。

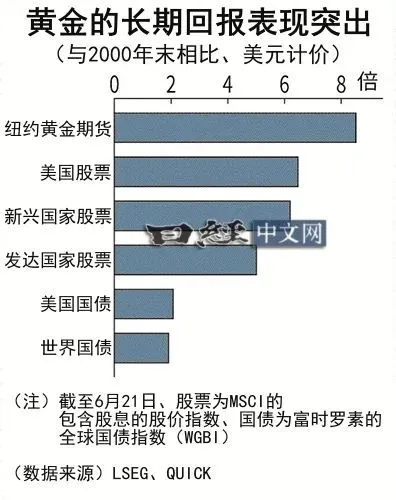

据《日本经济新闻》估算,2000年底以来的黄金投资回报率已超过8倍,高于美股的6倍和全球债券的2倍。在通货膨胀、财政恶化、国际社会脱钩的背景下,美元的强势出现动摇,资金 正在流向黄金。黄金作为实物资产具备价值,还具备没有政治色彩的“无国籍货币”的特征,带动了强劲的需求。

“导致黄金价格上涨的因素在俄乌冲突后开始发生变化”。法国兴业银行预测,2024年底的黄金价格可能达到每盎司2750~2770美元,比目前的价格高出近2成。

黄金通常在通货膨胀期间被大举买入,物价上涨会导致货币的购买力下降,但黄金作为实物资产,价值不容易减少,投资者以此抵消通胀风险。

虽然全球范围的物价走高已趋于稳定,但得法国兴业银行仍然看好黄金。该行认为 ,美国为制裁俄罗斯,通过“货币武器化”行为,使俄罗斯无法使用美元,让美元逐渐受到冷落,中国和巴西等“全球南方”国家将继续买入黄金。

一路狂飙的黄金

回顾黄金的历史,可以窥见价格上涨的端倪。

随着1971年金本位制的结束,美元与黄金的价值脱钩。日本Morita-associates的森田隆大表示,“在石油危机和新冠疫情等危机时期,出现了黄金和美元同时上涨的情况,但在其他时期黄金和美元的走势呈相反趋势”。

1970年代,随着通货膨胀加剧,黄金被买入。1990年代,随着冷战格局的瓦解,美国在世界上变得强势,对于美元信任度提高,使得黄金陷入了低迷。进入21世纪之后,黄金的上升势头加强。

互联网泡沫破灭、2001年 “9·11”袭击事件、2008年雷曼危机,美国危机不断。美联储(FRB)通过大规模量化宽松使美元的货币供应量与2000年底相比增至4倍。即便在采取紧缩政策回收美元之后,由于俄乌冲突等地缘政治因素,黄金仍在被买入。

利用美国明晟(MSCI)和英国富时罗素(FTSE Russell)两个代表性指数来计算主要资产的表现(对比2000年底),结果显示,纽约黄金期货为8.5倍,高于美股(6.5倍)、新兴国家股票(6.2倍)和发达国家股票(5.0倍)等。在债券方面,美国国债(2.1倍)和世界国债(1.9倍)表现均低于黄金。

美国著名投资家沃伦·巴菲特对没有股息和利息的黄金持否定态度,转而偏爱能创造利润的企业的股票,“1盎司的黄金永远是1盎司的黄金”。正如巴菲特指出的那样,从1978年1月底以来的超长期回报率来看,美国股市约为200倍,远高于黄金的11倍。然而自2000年以来,黄金的表现逆转了股票。环顾美国内外,可以发现其背后的原因。

目前,美国财政恶化的隐忧正在加剧。美国国会预算办公室(CBO)的数据显示,美国债务余额占国内生产总值(GDP)的比重在2024年度将达到99%,到2034年度将达到122%。如果前总统特朗普再次当选,针对法人企业和富裕阶层的减税可能导致美国财政进一步恶化。

2011年,随着美国国债的信用评级下调,金价被推至当时的最高点。市场分析师丰岛逸夫认为,“如果再次出现信用降级的风险加剧,金价有可能进一步上涨”。

在国际关系方面,脱钩也未见改善。以新兴国家为中心,全球的中央银行从2022年开始持续买入相当于全球年需求2成左右的1000多吨黄金,作为外汇储备进行增持。

中国人民银行持有约1700亿美元黄金储备,约占外汇储备的5%。尽管5月份中国人民银行的黄金储备量较4月末维持不变,但据丰岛逸夫表示,仍有很多观点认为“减持美元增持黄金这一长期经济安全方针并未改变”。

在进行广泛的资产配置时,针对黄金的评价正在提高。日本Market Edge的董事长小菅努指出,“在各种风险的承接物中,作为安全资产的黄金的风险分散效果受到好评,黄金的投资表现不断提高”。

富达投资信托的宏观策略师重见吉德分析称,“在通胀背景下,受加息影响,股票和债券同时走低,传统的分散投资效果正在变弱。黄金作为对冲通胀的资产,正受到越来越多的关注”。