尽管现在全世界的注意力几乎都放在了加息上,但高盛发出警告:量化紧缩(QT)的风险才刚刚开始。

在最近的一份给客户的邮件中,高盛对冲基金销售主管Tony Pasquariello提出,直到2022年结束时,市场主要的宏观担忧是经济衰退,对美联储的焦虑明显下降,但他的“直觉”认为,今年可能出现相反的情况:美国经济比人们所担心的情况稍好,但流动性紧缩将对市场施加持续的影响和刺激。

在对于美国衰退的风险上,Pasquariello认为,目前还没有确凿的证据:

我们仍然面临着严重的分化:制造业和房地产疲软,而服务业和就业强劲。此外,随着时间的推移,一些对实际可支配收入的实质性拖累将减少。

我所观察更多的是,在客户谈话中反复出现假定的“大概率衰退”,并不在我们的预测中。

他提醒道,虽然美联储的利率目标引起了大多数人的注意,但他担心央行们的流动性会出现“微妙的腐烂”:

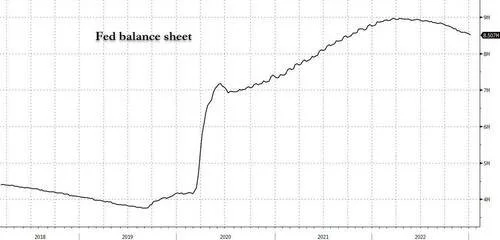

去年第一季度,美联储仍然在购买债券,六月才开始缩表,并且直到九月才真正“进入状态”,而欧洲央行甚至还没有开始QT(直到今年三月)。

我想说的是,全球流动性刚刚出现拐点,它将伴随着美国银行资本的广泛收紧。

Pasquariello说,到目前为止,QE的“派对”已经结束,而QT的“宿醉”可能会持续数年。

避免硬着陆?

Pasquariello认为,尽管美国的住房和制造业看起来仍然非常不稳定,但在稳固的劳动力市场的支撑下,美国经济有可能避免硬着陆。但在经济放缓的情况下,美联储仍在紧缩,这也将对市场造成不利的影响。

当然,在美联储暴力加息的2022年下半年之后,最坏的情况“应该”已经过去:

至少我们不再面对一个比CPI整整低了8个百分点的联邦基金利率(几乎很难相信这种情况会发生),换句话说,当下通货膨胀的轨迹和美联储政策处于了一个更合适的位置。

然而,考虑到劳动力市场的结构性状况(工资年增长率仍为4.6%,可用劳动力储备依然受限),使核心通胀率回到2%可能依然困难。

这令我再次想起20世纪70年代的类似情况:高通胀是一种狡猾的动物,它一波接一波,使得政策不得不作出幅度极大的动作——暂停、180度大转弯、停止和再启动。

对于美联储本身,Pasquariello指出,他们去年做的“远远超出了市场的预期”,这导致了美股市场的哀鸿遍野。

但尽管如此,他猜测在美联储还没有领先于通胀之前,仍然会选择一种“令市场痛苦的方式”与通胀进行对抗。