内容提要

日本央行距离退出宽松似乎只有一步之遥,其下一步举动牵动着市场的神经。日本货币政策的变动可能对这些海外资产带来长期影响,这也可能带来巨大的全球资产价格的波动。在这一时点上,文章梳理30年来日央行的宽松历史,从中看到了坚持,也看到了摇摆;看到了创新,也看到了守旧;看到了历史,也看到了未来。同时,未来日央行行长的接任人选也将成为市场关注的焦点。

一、日本“QQE+YCC+2%通胀目标”货币政策框架的前世与今生

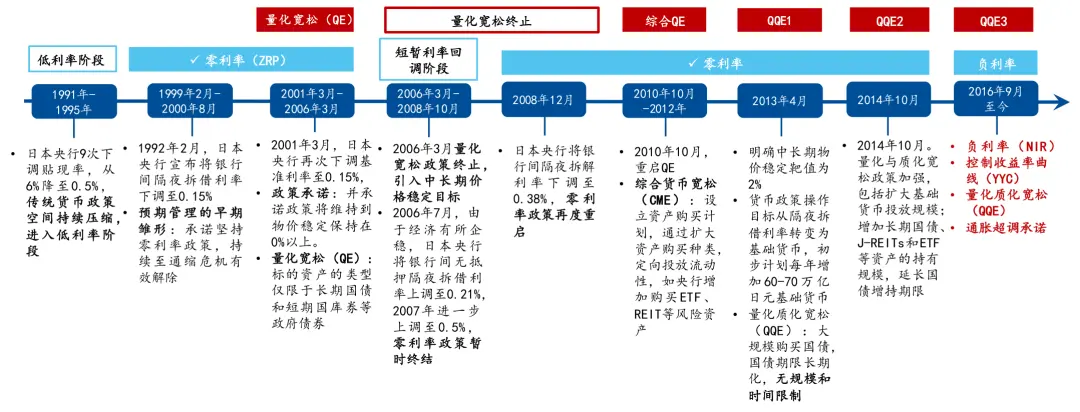

自1991年以来,受房地产泡沫冲击和人口高度老龄化的影响,日本经历了经济低迷与结构转型期。为摆脱通缩困境并刺激经济增长,日本央行进行一系列探索与创新,大致可以划分为五个阶段:1991-2001年低利率阶段走向零利率的阶段、2001-2006年第一轮量化宽松的阶段、2010-2013年第二轮量化宽松的阶段、2013-2016年量化质化宽松QQE阶段(Quantitative and Qualitative Monetary Easing)以及2016年至今实施的“QQE+YCC+2%通胀目标”框架阶段。2016年9月,在与通缩风险对抗近三十年后,日本央行在负利率(无担保隔夜拆借利率下调至-0.1%)的基础上,引入收益率曲线控制目标(Yield Curve Control,YCC)的QQE,并推出通货膨胀超调承诺(Inflation-overshooting Commitment),由此新货币政策框架形成。

图1 1991年以来日本货币政策调控历程 数据来源:日本央行,国泰君安国际

(一)日本央行货币政策目标强调物价稳定

货币政策框架的出发点就是货币政策目的是什么。货币政策目标体系包括操作目标、中介目标以及最终目标,形成“操作目标—中介目标—最终目标”的货币政策传导机制。

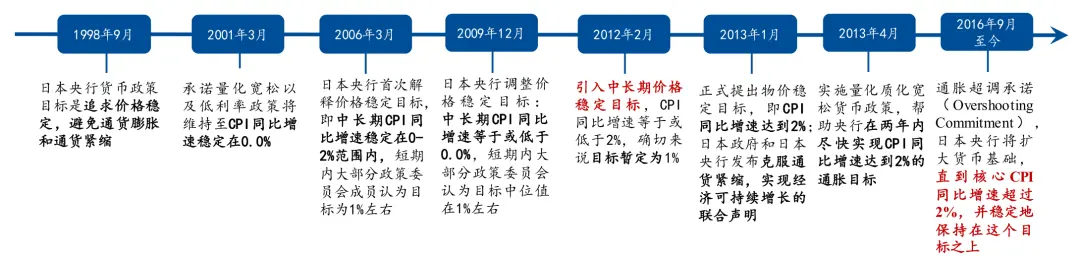

1997年修订的《日本银行法》第2条规定,日本央行以实现物价稳定为目标,从而促进国民经济的健康发展。不同于美联储就业最大化和价格稳定的二元式政策目标,日本央行货币政策目标更强调物价稳定。但是相较美国和欧洲,日本通胀目标制确立较晚,通胀预期的锚定作用偏弱。2013年1月,日本央行调整原先模糊的目标设定,引入通胀目标制,设置定量标准,即日本央行将在未来两年内尽快使得CPI同比增速达到2%。2016年9月,日本央行进一步推出通胀超调承诺,即“央行将扩大基础货币供应量,直到核心CPI(剔除新鲜食品但包括能源)的同比增速超过2%,并以温和方式保持在2%以上”,以期通过前瞻性指引措施引导公众通胀预期的形成。

图2 日本央行针对通胀目标表述的演进过程 数据来源:日本央行,国泰君安国际

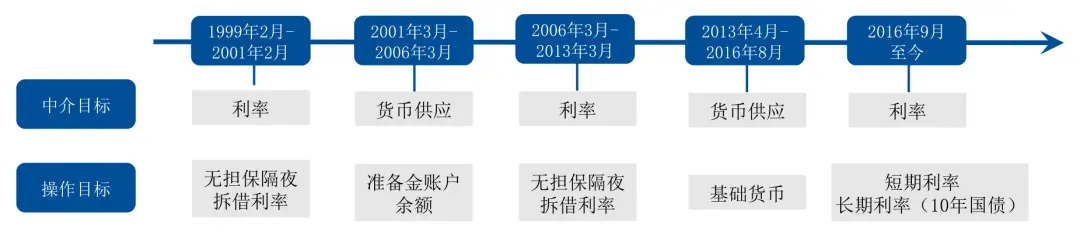

“QQE+YCC+2%通胀目标”框架下,日本央行的中介目标是市场利率,以长短利率为操作目标。20世纪90年代以来,日本货币政策中介目标随日本央行货币政策的调整与创新而不断切换。2001年3月,量化宽松政策(QE)下,中介目标从利率转为货币供应,相应地,操作目标由无担保隔夜拆借利率切换为商业银行在央行的准备金账户余额。随后,QE终结,中介目标切换回利率。2013年4月,量化质化货币政策框架(QQE)下,中介目标再次转为货币供应,操作目标为基础货币投放,在零利率的基础上扩大非传统货币政策力度。2016年9月,带有收益率曲线控制的QQE框架下,中介目标再度回归利率,即短期政策利率征收负利率的同时,还调控长端利率,使十年期国债利率维持在0%左右,从而对收益率曲线形态进行整体调控。

图3 1999年以来日本央行不同时期货币政策中介目标和操作目标 数据来源:日本央行,国泰君安国际

(二)货币政策操作工具

政策利率、公开市场操作以及中央银行贷款是日本银行的三大主要货币工具。

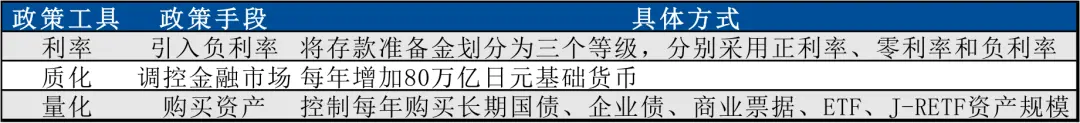

政策利率方面(短期政策利率、长端利率),日本负利率政策的实施主要是通过改变利率走廊下限(超额存款准备金利率)来实现,从而影响货币市场利率、存款利率,进而传递到贷款利率。具体来说,日本设置包含负利率的分级利率体系,即央行准备金账户分三个级别,第一级对基础余额部分(Basic Balance)使用0.1%的正利率,第二级对宏观附加余额部分(Macro Add-on)使用0%的零利率,第三级对政策利率的余额部分(Policy-Rate Balance)使用-0.1%的负利率。日本央行向商业银行提供固定零利率的无限量隔夜贷款,但对商业银行存放在中央银行的常备账户征收一个“负利率罚息”,由此将银行间市场利率调控在-0.3-0%之间。

公开市场操作方面,与美联储公开市场在债券二级市场上通过临时性买断业务买卖国债的操作基本相同,日本央行的公开市场操作以债券买断业务为主。2001年,日本银行正式推出量化宽松措施,通过长期持有政府证券至到期的方式向市场注入长期流动性。此后,数轮量化宽松措施均以公开市场操作为基础实施。此外,2006年日本银行推出以回购协议为核心的政府证券回购操作,丰富了公开市场的操作方式。

中央银行再贷款方面,日本银行2001年推出补充贷款便利措施,在传统中央银行贷款中补充隔夜期限中央银行再贷款,2006年推出针对集合抵押品的新型中央银行贷款,2010年推出4年期超长期限中央银行再贷款,2010年、2011年和2013年推出针对外币的中央银行再贷款,2011年、2016年和2020年推出针对特殊事件冲击的定向再贷款措施。需要特别强调的是,在2006年后日本银行推出的中央银行再贷款衍生工具是通过公开市场操作的方式进行实施,是中央银行再贷款工具与公开市场操作模式相结合的创新型货币政策工具。

图4 日本央行负利率下的量化质化宽松货币政策内容 数据来源:日本央行,国泰君安国际

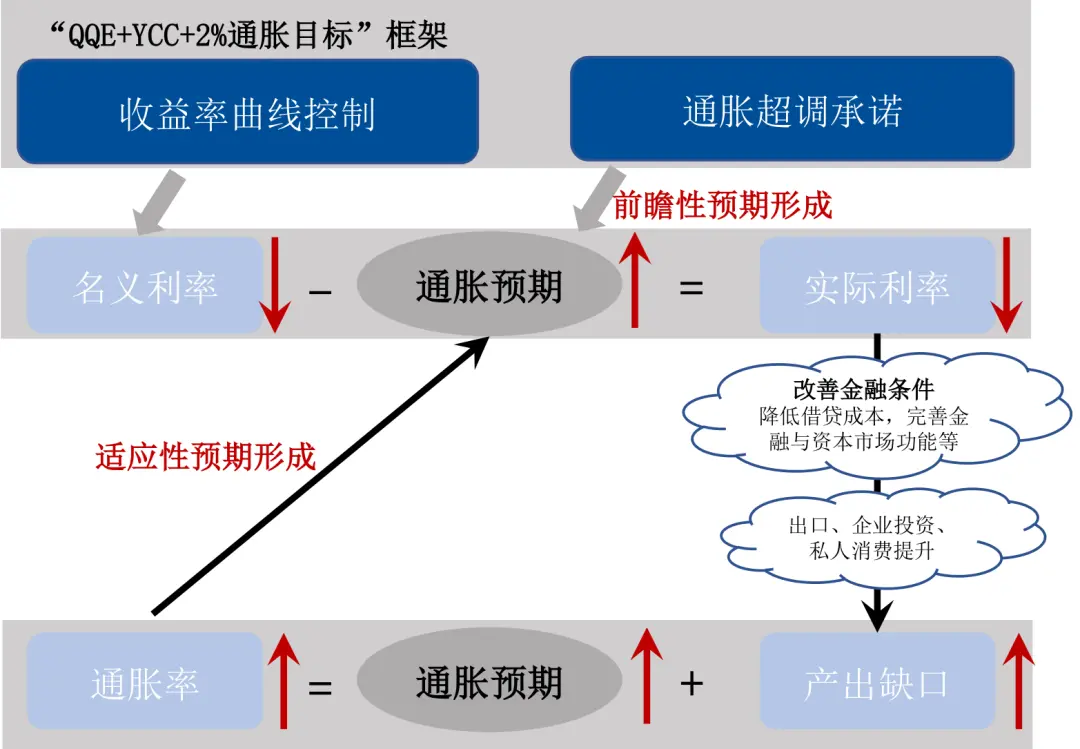

(三)货币政策的作用机制

日本量化宽松的主要目的是扭转公众通缩和经济下行的预期,降低实体经济融资成本,扩大投资与消费,以期形成“通胀预期上升、金融条件改善-企业投资增加-企业利润增长-家庭可支配收入增加-居民消费增加-国民经济健康发展”的良性循环。

图5 “QQE+YCC+2%通胀目标”政策框架的作用机制 数据来源:日本央行,国泰君安国际

二、通胀“达标”、基本面边际修复,日本货币政策调整空间有所提升

2022年,受俄乌冲突冲击等多重因素影响,能源、粮食等大宗商品价格大幅上涨,全球通胀“高烧难退”。输入性通胀压力加剧,叠加常态化防疫政策退出后服务型消费复苏,日本通胀持续上涨。2022年4月以来,核心通胀(剔除新鲜食品)维持在2%,通胀“达标”。2022年11月,日本通胀率进一步上行,CPI升至3.8%,CPI核心通胀率至3.7%。从日本通胀的整体表现来看,在2023年内通胀仍大概率显著高于日本央行2%的控制目标。由于日本将在3月份进行年度的薪资谈判,在通胀高企的背景下,市场也大致预期本轮谈判会显著推高日本企业在明年的用工成本,而这也可能会在更长的时间维度内提升通胀。

2022年,常态化防疫政策退出后服务型消费复苏,投资回暖,支撑GDP回升。从日本经济的整体表现来看,与很多发达国家不同,日本的整体经济尚未恢复至疫情前的水平,这也意味着经济仍然有修复的动能。与此同时,通胀的上升也提升了企业的投资意愿,日元在2022年的大幅贬值也让一些企业开始考虑减少海外投资、并转向国内投资。综合这些因素来看,日本经济大概率仍会在2023年保持相对良好的成长。目前日本央行给出的预期大约在2%左右,这相对应很多国家可能会在今年陷入“衰退”,已经是一个非常不错的表现。

综合以上的信息,一个清晰的结论是,日本央行需要在未来的一段时间内认真考虑国内的经济和通胀状况,而审慎进行货币政策正常化的操作。由于超级宽松货币政策实施已久,因此过快退出可能会对全球金融市场带来巨大的冲击。由于长期的低利率,日本居民将大量的资产投资于海外,这形成了大约450万亿日元(约为3.5万亿美元)的对外投资净头寸,相当于日本GDP的37%左右。市场也因此担忧,伴随着日本货币政策的正常化,部分日本的海外投资可能会转移回日本国内,而这也可能对全球的资本流动带来影响和不确定性,尤其考虑到日本央行等机构持有万亿美元规模的美国长期国债,一旦出现大规模的资本流动,全球金融市场都可能受到相应冲击。

由于黑田东彦行长的任期将满,未来的接任人选也将成为市场关注的焦点。有消息称,下一任日本央行的行长人选将在2月10日被提名,而新行长的背景也将会被市场严格审视。如果说黑田东彦开创了日本超级宽松货币政策的新时代,那现在很可能该说Sayonara了