瑞士的银行业成为保密的代名词,该国在全球金融地位得以提升的同时,也伴随着不义之财的牵连与丑闻滋生的风险。通过一系列积极的收购,瑞信在苏黎世、伦敦和纽约建立了自己的业务,并在全球投资银行的「金字塔」中站稳了脚跟。

最近发生的银行危机中,无论是硅谷银行的破产还是瑞士信贷(Credit Suisse,以下简称瑞信)的暴雷,它们都有一个共同的特点:危机并非突然出现,也不是意料之外。

「金玉其外,败絮其中」用来形容瑞信再适合不过了。

在超过一个半世纪的时间里,瑞信一直享有全球财富安全港湾的声誉,曾是瑞士金融实力、稳定和声望的象征。

然而,这光鲜的一面也被近年来接连曝光的一系列丑闻所玷污,信任逐渐被侵蚀,瑞信也随着声誉的破败一步步走向没落。

瑞信的倒塌,是一场长达数年溃败,也是一段疯狂离奇、臭名昭著的丑闻史。

祸端之始:贪婪——富贵“险”中求

“信用如同一个懦夫,当借钱没有风险的时候,它就跑出来到处炫耀自己;而风险一旦真的来了,它便跑得无影无踪。”

福兮祸之所伏。瑞信所遭遇的祸端与一系列丑闻的源头,还要从它的发家史讲起。

19世纪中叶的瑞士,基础设施尤其是铁路还非常简陋,远远落后于欧洲周边的国家。

这个时候,被称为现代瑞士工业教父的阿尔弗雷德·埃舍尔(Alfred Escher),决心开拓横跨阿尔卑斯山国家的铁路网络,将北欧和南欧连接起来,从而使瑞士得以发展。

扩张铁路网络和工业化建设需要大量资金,Escher不想依赖于外国贷款。于是,他在1856年创立了瑞士信贷机构Schweizerische Kreditanstalt(简称SKA)。1997年,SKA更名为瑞士信贷集团Credit Suisse Group(为方便阅读,文中都统一称为瑞信)。

两次世界大战期间,大量财富涌入瑞士。一是因为瑞士确立了永久中立国的立场,二是因为该国1934年的《银行法》规定:未经客户同意或未接受刑事指控而披露客户活动信息属于犯罪。

在《银行法》的庇护下,瑞信和其他瑞士银行一样,在战争期间与轴心国纳粹分子交易,并在知情的情况下为其存储掠夺来的黄金和其他财富。

20世纪60年代,英国政治家创造了"苏黎世的侏儒"(Gnomes of Zürich)这一短语,用来形容在地下洞穴中藏匿金子的瑞士银行家(在童话和民间传说中,侏儒通常是贪婪的生物,他们囤积财富,制造恶作剧)。

几十年来,该国的银行家们把这个词作为一种荣誉的象征,在一个以保密为荣的行业工作。

瑞士的银行业成为保密的代名词,该国在全球金融地位得以提升的同时,也伴随着不义之财的牵连与丑闻滋生的风险。

瑞信正是在这样的背景下迅速崛起,危机的火种也就此深埋。

成立后的一个世纪里,瑞信处于瑞士经济增长的中心,从帮助发展其货币到为其电网融资,并逐渐成为该国日益壮大的中产阶级的首选银行。

到了1978年,瑞信与美国投资银行第一波士顿(First Boston)达成合作协议,瑞信才正式进入全球舞台。

通过一系列积极的收购,瑞信在苏黎世、伦敦和纽约建立了自己的业务,并在全球投资银行的「金字塔」中站稳了脚跟。

值得注意的是,在被瑞信收购时,第一波士顿正因垃圾债券市场的崩溃而陷入困境。

在接下来的三十年里,第一波士顿的高风险文化渗透在瑞信的投资银行中,瑞信的丑闻史也拉开了序幕。

危机降临:傲慢——丑闻缠身,黑钱胜地

“这是一个关于冒险家们的故事,他们敢于一切风险,并已承受着巨大的风险,但又固执地认为自己没有冒任何风险。”

过去几十年里,瑞信总是被各种丑闻缠绕着,徘徊游走于一个又一个危机之中。

以2008年金融危机为分界线,可以将瑞信的丑闻史分成两个阶段,而贯穿始终不变的,则是瑞信一如既往的「傲慢」。

每当因金融丑闻与监管机构发生冲突时,瑞信的态度通常是推诿否认或是敷衍,要么是我没错(下次还敢);要么是我错了正在改(其实并没有,下次还犯)。

1977年,瑞信基亚索分行的三名高管(分行经理Ernst Kuhrmeier和两名副手),在总部管理层「不知情」的情况下,在列支敦士登成立空壳公司,持续数年从意大利吸纳了约24亿美元的非法资金,并且进行了失败的投资,损失约15亿美元。这次事件被称为「基亚索丑闻」。

「基亚索丑闻」震撼了整个国家,瑞信因此遭到洗钱指控,管理层数人下台。Ernst Kuhrmeier成为「基亚索丑闻」的主要背锅侠,承担了瑞士银行业历史上最严重丑闻之一的全部责任。

为了挽救受损的形象,瑞信选择大力推进公关、宣传和体育赞助,打出“SKA为所有人服务”的口号,试图重获公众的信任。

1986年,瑞信涉嫌通过伪造假名,帮助储存菲律宾独裁者费迪南德·马科斯及其妻子伊梅尔达在其三届总统任期内从该国盗取的约50亿至100亿美元资金。

17年后,苏黎世法院命令包括瑞信在内的银行向菲律宾归还6.84亿美元的被盗资金。

1895年至1988年间,两起与国际贩毒团伙洗钱活动有关的丑闻曝光,其后果是瑞士当时的司法部长和第一位女性联邦议员被迫辞职。各种外国金融监管机构指称瑞士是一个「不受监管的离岸中心」。

此时的联邦委员会才认为有必要将处理洗钱的刑事立法作为优先事项。又花了近十年的时间,瑞士才将涉及洗钱的相关问题和建议转化为立法,《反洗钱法》(AMLA)直到1998年才生效。

从后续的丑闻中还将看到,瑞士政府在打击洗钱方面仍然采取消极被动的态度。正如瑞士洗钱报告办公室(Money Laundering Reporting Office ,MROS)主管Daniel Thelesklaf在两次采访中所说:"在洗钱方面,瑞士一贯只执行最低限度的规定,即迫于国外的压力而采取的措施。"

1999年,日本当局对瑞信进行了罚款并吊销了其执照,原因是在一次「碎纸派对」上,银行人员销毁了与调查其是否帮助公司隐瞒损失有关的证据。

瑞信一位发言人称:"我们已经吸取了严重的教训,采取了纠正措施,并完成了惩戒步骤。”

2004年,一名瑞信雇员因涉嫌帮助日本最大黑社会团伙相关至少50亿日元的洗钱活动而被捕。

后来,该雇员被无罪释放,理由是他不知道资金来源。

2008年金融危机期间,瑞信的表现比大多数银行都好,与本国竞争对手瑞银不同的是,它躲过了危机,避免了国家救助,并且其次贷损失比美国竞争对手更容易控制。

然而,它这次的幸运依赖于两个中东投资者的大笔投资——沙特阿拉伯的Olayan家族和卡塔尔主权财富基金(这两者后来也仍是其最大的股东之一)。

金融危机中的相对安然无恙让瑞信变得更加傲慢。当其他银行在危机后的几年里被迫清算并缩减资产负债表时,瑞信却推迟了对遗留问题的处理,继续冒风险,相关丑闻愈演愈烈,一发不可收拾。

一位瑞信前任董事说:"事后看来,管理层认为他们的商业模式是合理的,他们不需要改变。”

2009年,瑞信因在1995年至2007年期间故意规避美国对包括伊朗和苏丹在内的国家的制裁而被罚款5.36亿美元。

瑞信表示,已经“加强”了程序,并正在“内部采取行动”。

2011年,瑞信同意支付1.5亿欧元,以解决对其约1100名德国客户逃税的调查。

瑞信称:“通过一个提供法律确定性的商定解决方案,避免了一场复杂而漫长的法律纠纷。”

2012年,美国当局指控四名瑞信前雇员在2007年信贷危机期间欺诈性地夸大了30亿美元的次级债券的价格。

其中一位瑞信前高管Kareem Serageldin是美国金融危机中的唯一入狱者。

2014年,瑞信被罚款26亿美元,并承认帮助美国人逃税数十年,这是该银行当时最具爆炸性的丑闻之一。

最终,美国有关部门施压让瑞士自2014年起单方面披露美国纳税人的账户信息。

瑞信表示:"我们对导致此次和解的不当行为深感遗憾"。

2016年,瑞信被指控通过复杂的保险单帮助客户隐藏资金和逃税,事后与意大利当局以1.095亿欧元达成和解。

对于这次和解,瑞信表示欣然接受。

2016年,美国监管机构因发现瑞信的反洗钱计划存在「重大缺陷」,对其处以罚款1650万美元。

瑞信表示,它正在“采取适当的内部补救措施”。

2017年,新加坡金融监管机构对瑞信罚款70万美元,原因是其在与1MDB有关的交易中违反了洗钱规定,1MDB是处于45亿美元腐败丑闻中心的马来西亚投资基金。

瑞信表示,它认真履行其反洗钱义务,并“坚定地致力于维护新加坡金融中心的高标准”。

2017年,监管机构突击检查了瑞信在荷兰和法国的住宅和办公室,并对其在英国、德国和澳大利亚的员工展开调查,发现有55000个账户涉嫌逃税。

瑞信先表示其正在与当局合作,随后在英国的报纸上刊登了一系列广告,声明它“对逃税行为采取严格的零容忍政策”。

2018年,瑞士监管机构在发现瑞信与FIFA、巴西石油公司Petrobras和委内瑞拉国家石油公司PDVSA的交易中存在缺陷后,命令瑞信改进其反洗钱监管。

瑞信表示,它认真对待其合规职责。

2018年,瑞信银行家Patrice Lescaudron被判处五年监禁,他承认伪造客户签名,转移资金并进行未经客户知情的股票投资,导致超过1.5亿美元的损失。他的客户包括前格鲁吉亚总理Bidzina Ivanishvili,后者仍在努力追回自己的资金(2022年3月百慕大法官裁定其应获赔款5.53亿美元)。

瑞信表示,这位客户经理“在其犯罪活动中没有得到任何其他瑞信员工的支持”。

Lescaudron于2020年自杀身亡。

2020年,瑞士检方起诉瑞信,指控其未能对客户进行审查,也没有调查与保加利亚黑手党贩毒团伙有关的资金来源。据称,该团伙在2004年至2008年期间通过账户洗钱至少1.46亿美元。

这项刑事审判于2022年2月开始,是瑞士历史上第一次针对该国银行的审判。在法庭听证会上,瑞信员工作证说,该银行知道这些钱——有时是用装满现金的手提箱运送的——来自一个与谋杀和从南美洲大规模走私可卡因有关的团伙。

2022年6月,瑞士联邦刑事法院认定瑞信与其前雇员在此案中负有责任,对其处以约2200万美元的罚款和赔偿金。

瑞信对该判决提出上诉,表示将 "积极为自己辩护",并 "毫无保留地否认在这一遗留问题上对其提出的所有毫无意义的指控",同时“正在不断测试其反洗钱框架,并随着时间的推移一直在加强。”

2021年,瑞信被全球监管机构罚款近4.75亿美元,并承认犯有电信欺诈罪,且同意免除莫桑比克所欠的价值数亿美元的债务,用以了结「金枪鱼债券」欺诈丑闻。

金枪鱼债券丑闻源于瑞信在2012年至2016年间为莫桑比克共和国安排的13亿美元贷款。

这些贷款是针对政府资助的投资计划,包括海上安全项目和位于首都马普托的国有金枪鱼渔场。

然而,贷款资金与实际支出存在巨大缺口,但这些并未向投资者披露,后来发现是瑞信高管为了吃“回扣”,暗自将其中的1.37亿美元用以贿赂莫桑比克的政府官员,另外还涉嫌挪用公款和洗钱。

这场骗局不断升级,并最终导致莫桑比克陷入经济危机。

瑞信表示,它 "谴责任何不合理的意见,并已采取果断措施,加强相关的治理和程序"。

2022年2月,瑞信的大规模泄密事件暴露了参与暗杀、绑架、贩毒、走私、洗钱、腐败和其他严重犯罪的客户的隐藏财富。此次泄密包含了世界各地30000名瑞信客户有关的账户细节,总共1000多亿美元资金。其中可追溯到 1940 年代的 18000 多个银行账户的泄露信息表明,瑞信在犯罪分子、独裁者和滥用职权者的账户中持有超过80亿美元资金。

此时就有媒体猜测瑞信将要倒闭,导致客户从银行撤走了数十亿美元。

一名代表瑞信举报人的律师认为,瑞信丑闻数量之多表明其具有更深层次的问题,并称“瑞信鼓励其从上到下的银行家尽可能做到不闻不问,不看不说,在好日子里埋头苦干,并且在大多数时候积极协助人们规避任何可能得法律,以最好地保护管理的资产”。

这种指控遭到了瑞信的强烈反对。该银行在其声明中表示:“整个行业和瑞士的金融改革一致,瑞信在过去十年中采取了一系列重大额外措施,包括在打击金融犯罪方面的大量投入”并补充说,该行坚持“最高行为标准”。

长期不断地丑闻累积下来的麻烦与尚未解决的问题,就像一堆易燃易爆的隐患,埋藏在瑞信表面看似正常的运作之下,谁也不知道它们将会在什么时候被什么东西点燃。

收拾残局:混乱——内斗失控,管理失误

“没人知道到底谁真正负责,换言之,没人负责。”

多年来,光是公开报道的与瑞信相关的丑闻,其数量之多,涉及金额之大已经相当令人震惊。

然而,这只是一部分,另一部分则来自其内部的高管斗争、人事变动、管理决策失误,drama程度堪比好莱坞剧本。

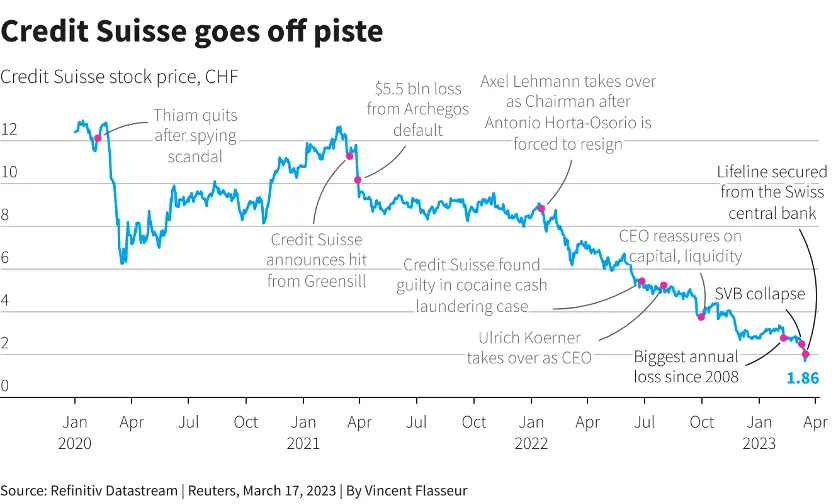

2020年2月:CEO因间谍丑闻下台

瑞信首席执行官Tidjane Thiam,曾被广泛认为是金融界的领军人物之一,一度被视为将瑞信从泥潭中拉出来的救星,最后却因间谍丑闻让本就不好的公司声誉雪上加霜,他也因此下台。

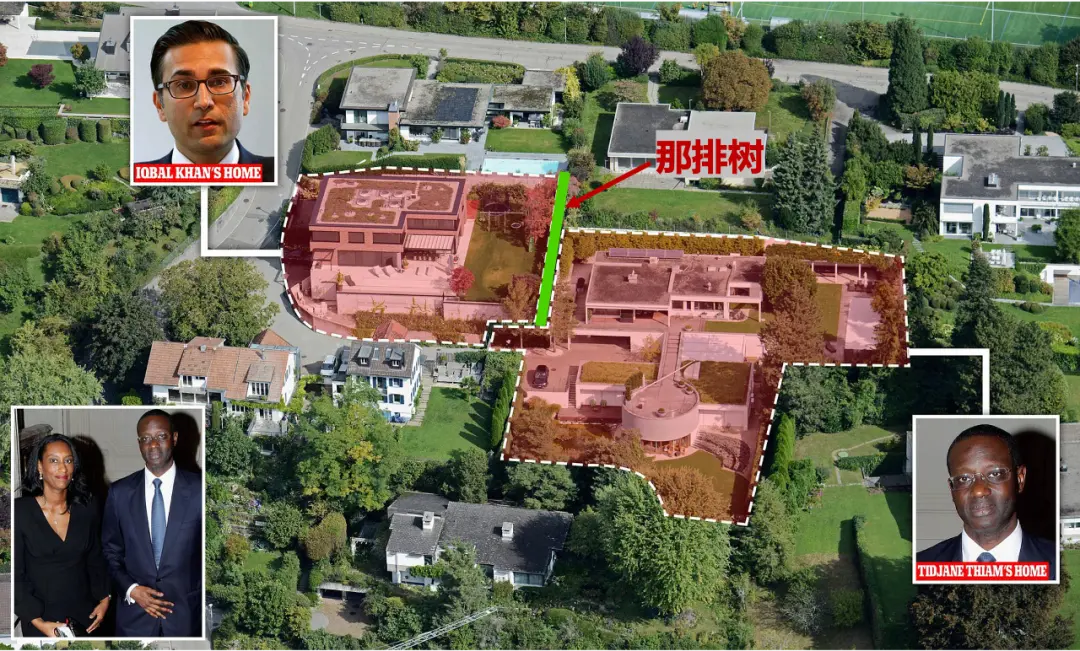

这起丑闻也被网友戏称为“一排树引发的血案”,从简单的邻里纠纷逐渐升级为个人恩怨、高管内斗、大打出手、汽车追逐、有人神秘自杀、企业间谍活动……情节非常之离谱和狗血,感兴趣的可以去搜来看看,这里就不展开细讲了。

△两位高管的邻里纠纷,“一排树引发的血案”

瑞信多次将这一事件淡化为孤立事件。然而,瑞士金融监管机构称瑞信在间谍活动的规模上撒了谎。根据监管机构的说法,瑞信在2016年至2019年期间策划了七项不同的间谍活动,并实施了其中的大部分。

2021年3月:格林希尔破产,瑞信受损

格林希尔资本(Greensill Capital)是一家英国供应链金融公司,通过复杂和不透明的商业模式专门提供短期企业贷款,最终资不抵债,暴雷倒闭。

这对瑞信来说是一记沉重的打击,它对该公司进行了大量投资,在其倒闭后短时间内被迫关闭了四只关联基金,并一直在努力收回被困其中的100亿美元资金。

瑞士金融监管机构FINMA认为,瑞信"严重违反了其监管职责,未能充分识别、限制和监控多年来与 Lex Greensill 业务关系中的风险",并责令该银行实施额外的报告和保障措施,还对瑞信前任经理启动了四项强制执行程序。

瑞信指出,监管机构确定的所有要求“正在通过已实施的组织措施加以解决”。

格林希尔事件是瑞信对其风险管理和合规业务进行大规模改革以及后来Archegos Capital 倒闭的一个关键原因。

2021年3月:Archegos 违约,瑞信再受损

就在格林希尔破产的三周后,美国家族办公室Archegos Capital Management出现违约,引发世纪大爆仓,直接导致了华尔街史上最大单日亏损,瑞信损失55亿美元,成为该起事件中的冤大头。

Paul Weiss, Rifkind, Wharton & Garrisson律师事务所在长达165页的审查报告中提到:"瑞信的亏损是其投资银行及其Prime Services业务管理和控制失败的结果。该业务专注于短期利润的最大化,没有控制住甚至实际上促成了Archegos贪婪的冒险行为。”

事件发生后,瑞信表示它对23名员工进行了处理,解雇了9名员工,并承诺将风险管理置于其决策的 "核心 "位置。

寻获与失落

接踵而至的亏损与丑闻终于让一贯傲慢的瑞信慌了,它试图寻找能够扭转局势的人,却一再事与愿违。一边是亟待拯救的瑞信,一边是频繁登上新闻头条的人事变动,而后者并未给公司带来任何好转。

2021年5月,劳埃德银行集团(Lloyds Banking Group)前任首席执行官Antonio Horta-Osorio被聘为瑞信新任董事长,以挽救格林希尔和Archegos双双失利的局面,并帮助瑞信渡过难关。

Horta-Osorio是英国最著名的银行家之一,在全球金融危机中把劳埃德银行从悬崖边上拉了回来,并为自己赢得广泛的赞誉。接任瑞信董事长后,他承诺将把更好的风险管理融入瑞信的核心文化,通过营造树立责任感来整顿银行,这一承诺最终也决定了他在瑞信的命运。

上任不到半年,Horta-Osorio就两次违反瑞士和英国的防疫规定,一次是公司专机私用飞往马尔代夫,一次是参加温布尔登网球赛。

违规行为曝光后,Horta-Osorio备受指责。这些事件加深了那些本就对他的战略干预不满的瑞信高管的敌意,以至于Horta-Osorio几乎不可能在与他们的拉锯战中获胜。

2022年1月,Horta-Osorio被迫辞职,任职时间不到9个月。在任期间,他曾说,瑞信的危机比他在35年的职业生涯中经营多家银行所经历的任何事情都要严重。

Horta-Osorio的辞职标志着他改革瑞信的尝试结束。这意味着该银行仍在应对早期一系列失败的后果,从监管丑闻到投资亏损。

瑞信的问题就像击鼓传花,2022年10月,传到了由董事长Axel Lehmann和首席执行官Ulrich Koerner组成的新领导二人组手上,这是瑞信转机的再一次尝试。

新任领导组将瑞信回归到瑞士银行根基作为最佳前进方向,然后披露了一项9000人的裁员计划,并设法筹集了40亿美元的新资本。

最重要的是,他们计划将投资银行业务剥离出来,并最终将第一波士顿部门(即1990年收购的总部位于美国的投资银行)分拆出去。

作为此次融资的一部分,沙特国家银行通过私募方式购买了9.9%的股份,成为瑞信的第一大股东。这位大股东后来也成为压倒瑞信的最后一根稻草。

2023年2月,瑞信披露的第四季度财报显示,领导二人组雄心勃勃的计划未能给投资者留下深刻印象,客户资金外流已上升至超过1190亿美元,该银行遭遇了自2008年金融危机以来最大的年度亏损。财报公布后,瑞信的股价下跌了15%。

3月,形势急转直下,正如后来我们看到的,事态失控并走向崩溃。

升级的矛盾和失控的危机管理演变成为一场场闹剧,这些闹剧在系统性恐慌的催化下酿成了瑞信更大的悲剧。

丧钟响起:溃败——百年基业,毁于一旦

“人们很容易犯下这样的错误:总以为自己足够强大,根本不会倒下,事实并非如此。”

众口铄金,积毁销骨。丑闻带来的舆论压力早已让瑞信不堪重负,当整个银行业笼罩在危机的阴霾中,人们的恐慌以及因丑闻积怨已久的愤怒如同潮水般涌来的时候,本就摇摇欲坠的瑞信轰然崩塌了。

彼时的避风港变成此刻的暴风眼,尽管瑞信已被瑞银“拯救”,但其信用早已破产。

贪婪、欺诈、腐败……一次又一次地铤而走险,当运作良好时,其产生的经济效益颇为壮观;当运作失灵时,它产生的效果依然壮观,只不过后果却是灾难性的。命运给予瑞信的馈赠,早在暗中标好了价格。

我们再次见证了一个「大而不倒」的历史时刻。

这场灾难中的悲剧人物Lehmann,一开始被视为瑞信的救世主,最后却成了掘墓人——由他宣布了这家167年历史的银行的终结。

有人问Lehmann,谁应该为这场灾难负责?这位瑞信前任董事长的回答是:“银行已经陷入了坏账、风险和过去失败的商业模式中。去年秋天的社交媒体风暴,导致大量资本外流。这是多年来积累的结果。”

这种解释在瑞信可谓是一脉相承。原则始终如一:一家「健康」的银行受到了「不公正」的对待——无论是负面新闻头条、不利的市场条件还是「毫无根据」的数十亿欧元罚款……反思?没有。仿佛瑞信多年来的管理失误、丑闻和失败策略只是发生了而已。

问题是,这样的事情不断发生,人们从中学到了什么?

(张晓泉为清华大学Irwin and Joan Jacobs讲席教授)